Prognozy dla dolara nie napawają optymizmem. Amerykańska waluta w obliczu obniżek stóp procentowych

Amerykański dolar zmierza ku utracie wszystkich tegorocznych wzrostów, na skutek rosnących oczekiwań, że Rezerwa Federalna zdecyduje się na szybsze obniżki stóp procentowych niż wcześniej zakładano. Konsensus zakłada miękkie lądowanie by wesprzeć gospodarkę.

Pogłoski o tym, że Qualcomm przejmie Intel wynoszą Dow Jones na historyczne maksima

Choć w środę amerykański dolar zanotował wzrost, wciąż utrzymuje się w granicach jednego punktu procentowego od najniższego poziomu od grudnia ubiegłego roku. W stosunku do euro dolar osiągnął najniższy poziom od ponad roku, natomiast wobec funta jest najsłabszy od dwóch i pół roku.

Notowania EUR/USD są dostępne na platformie SaxoTraderGo pod tym linkiem

Rekordowa wartość rynku złota. Niepewność na rynkach napędza wzrosty

Fed pod presją rynku – obniżki stóp procentowych przyciągają uwagę inwestorów

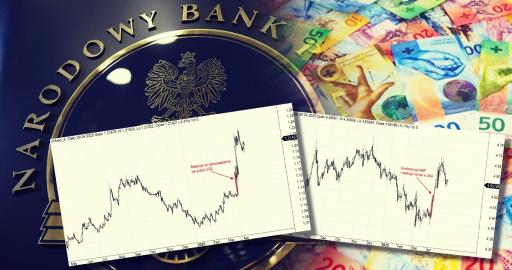

Decyzja Rezerwy Federalnej o rozpoczęciu luzowania polityki pieniężnej, w tym pierwsza obniżka stóp o pół punktu procentowego, wywiera presję na amerykańską walutę. Wraz z narastającą debatą na temat kolejnych ruchów Fed, inwestorzy zwiększają swoje zakłady na dalsze cięcia. We wtorek przewidywania te wzrosły, a rynek wycenił 50% szans na kolejną obniżkę stóp o pół punktu w listopadzie.

„Dolar znacząco osłabł od końca lipca, kiedy rynek zaczął zakładać bardziej agresywne luzowanie ze strony FOMC” – zauważa Lee Hardman, starszy analityk walutowy w MUFG. „Uważamy, że dolar jest narażony na dalsze osłabienie, choć będzie ono bardziej umiarkowane”.

Goldman Sachs obniża prognozy dla dolara – agresywna polityka Fed kluczowa

W ubiegłym tygodniu Goldman Sachs zrewidował w dół swoje prognozy dotyczące dolara w stosunku do głównych walut, takich jak euro, funt i jen. Bank uzasadnił tę decyzję rosnącą skłonnością Fed do bardziej zdecydowanych działań w odpowiedzi na spowolnienie gospodarcze, co kontrastuje z polityką innych banków centralnych.

Według analityków, decydenci Fedu przeforsowali większe cięcie, mimo że wielu członków FOMC wyrażało preferencje dla bardziej umiarkowanej obniżki, co odzwierciedlili w swoich prognozach na tzw. wykresie kropkowym. Głównym uzasadnieniem decyzji o mocniejszym cięciu była zmiana priorytetów: zamiast koncentrować się na zagrożeniach inflacyjnych, Fed coraz bardziej obawia się o rynek pracy, co odzwierciedlają najnowsze, niepokojące dane.

AI przyszłością gospodarki. Microsoft i BlackRock łączą siły w projekcie AI o wartości 30 mld USD

Jak czytamy w raporcie, wybór między cięciem o 25 pb a 50 pb w listopadzie pozostaje niejasny. Kluczowe znaczenie będą miały dwa nadchodzące raporty dotyczące rynku pracy, z których drugi zostanie opublikowany tuż przed tzw. okresem ciszy (blackout period), kiedy to Fed nie może publicznie komentować swojej polityki. Szczególną uwagę FOMC skupi teraz na ścieżce stopy bezrobocia, gdzie aż dwunastu z dziewiętnastu członków Komitetu widzi ryzyko dalszego wzrostu, mimo że ich najnowsze prognozy już przewidują wyższe wskaźniki bezrobocia.

Z kolei stratedzy JPMorgan Chase przyjęli ostrożniejsze podejście, utrzymując „lekką i neutralną” ekspozycję na dolara, dopóki dane z amerykańskiego rynku pracy nie dadzą bardziej przejrzystego obrazu przyszłych decyzji Fed w sprawie stóp procentowych.

Dolar najtańszy od lat. Rynek czeka na obranie przez Fed ścieżki obniżek stóp procentowych

Znaków recesji brak, ale napięcia narastają – konsumpcja w USA pod presją

Choć nie ma wyraźnych sygnałów nadchodzącej recesji w amerykańskiej gospodarce, to rosnące napięcia stają się widoczne. Wzrost bezrobocia, kurczące się oszczędności gospodarstw domowych oraz rosnące zaległości w spłacie zobowiązań finansowych stanowią coraz większy problem. Najnowsze dane, opublikowane we wtorek, pokazują największy spadek zaufania konsumentów od trzech lat.

Jerome Powell, przewodniczący Rezerwy Federalnej, podkreślił, że inwestorzy nie powinni zakładać, iż obniżka o 50 punktów bazowych stanie się standardowym tempem dalszych cięć. Zaznaczył, że Fed będzie uważnie monitorować kondycję gospodarczą, aby decydować o przyszłych krokach. Inwestorzy śledzący kurs dolara zwrócą teraz uwagę na nadchodzące dane dotyczące wzrostu gospodarczego i inflacji w USA, które mogą dać więcej wskazówek co do dalszej polityki monetarnej.

Krótko- i średnioterminowe amerykańskie obligacje skarbowe odnotowały wzrosty, gdy inwestorzy zaczęli mocniej stawiać na dalsze luzowanie polityki Fed. Rentowność obligacji dwuletnich spadła do najniższego poziomu od końca 2022 roku, co jeszcze bardziej stromo wypiętrzyło krzywą dochodowości w USA.

Opcjonalnie: https://zagranica.strefainwestorow.pl/