Analitycy z Saxo Banku przewidują dalsze spadki producentów półprzewodników

Sektor półprzewodników obecnie przeżywa trudny okres. Od początku roku wartość spółek z tego segmentu obniżyła się o 39%. Spadek popytu konsumenckiego na urządzenia elektroniczne i obniżki cen na rynku kart graficznych wzmacniają przeceny akcji producentów półprzewodników, jednak zdaniem analityków z Saxo Banku najważniejszymi czynnikami wpływającymi na obecną sytuację na rynku są nowe restrykcje rządu USA ograniczające eksport do chińskich firm, a także ustawa US Chips and Science Act mocno ingerująca w możliwości produkcyjne spółek ze Stanów Zjednoczonych.

Nowa ustawa wprowadzona w Stanach Zjednoczonych stanowi największą ingerencję w przemysł od czasów II wojny światowej. Jej głównym celem jest przywrócenie najważniejszych składowych łańcuchu dostaw z powrotem do USA. W tym celu rząd chce przeznaczyć aż 52,7 mld $ w formie subwencji dla spółek produkujących półprzewodniki. Z tej kwoty aż 39 mld $ zostanie przeznaczonych na budowy nowych fabryk na terenie Stanów Zjednoczonych. Aby skorzystać z dofinansowania, spółki będą musiały zmienić swoje długofalowe strategie, przez co pozytywnych impulsów wynikających z tej ustawy nie zobaczymy w ciągu najbliższych kwartałów.

Oprócz szans inwestycyjnych, ustawa wprowadza szereg restrykcji związanych z ograniczeniem eksportu technologii i wyposażenia do krajów, które Stany uważają za zagrożenie dla własnego bezpieczeństwa wewnętrznego i zewnętrznego. Z tego powodu, spółki objęte ustawą, będą musiały zrezygnować z wykorzystywania fabryk m.in. w Chinach.

Dodatkowo, administracja Joe Bidena nałożyła dodatkowe restrykcje na sprzedaż zaawansowanych mikroczipów do Chin, co znacząco uderza w krótkoterminowe przychody spółek. Zgodnie z szacunkami analityków z Saxo Banku, nowe ograniczenia mogą obniżyć przychody TSMC, (największego producenta półprzewodników, o 5-8%).

Korzystne wyceny największych spółek

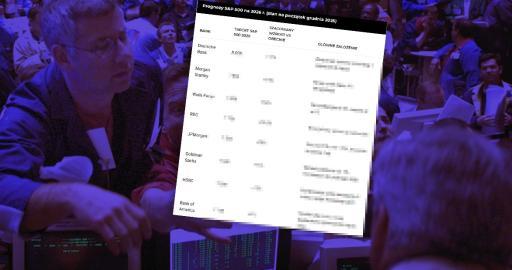

Ostatnie wydarzenia spowodowały, że na rynku półprzewodników powoli zaczynają pojawiać się mocne okazje inwestycyjne. Aż 5 z 10 największych spółek z tego sektora ma obecnie wskaźnik EV/EBITDA poniżej średniej – która wynosi obecnie 13,91. Najkorzystniej wyceniany jest Intel Corp., dla którego wskaźnik wynosi 6,21. Tuż za nim plasuje się TSMC, w którego przypadku wskaźnik osiągnął wartość 9,00.

Analitycy dostrzegają w tym rynku dużo szans dla inwestorów długoterminowych. W ciągu najbliższych miesięcy ciężka sytuacja zwiastuje dalsze przeceny, jednak potencjał do wzrostów w dłuższym okresie jest wśród tych spółek dalej bardzo wysoki, szczególnie po ostatnich spadkach. Świetnie pokazują to ceny docelowe 10 największych firm z sektora, wśród których najwyższym potencjałem do wzrostu mogą pochwalić się przede wszystkim czołowi producenci kart graficznych. AMD w ciągu ostatniego roku stracił aż -45% wartości, dzięki przy obecnym kursie prezentuje 71% potencjał do wzrostu. Na drugim miejscu znajduje się NVIDIA, której wyniki w ostatnich kwartałach były mocno osłabione przez zalew rynku używanymi kartami graficznymi. Spółka ta prezentuje 70,5% potencjał do wzrostu.

Najbliższe miesiące mogą stanowić świetną okazję do dobrania ciekawych spółek do długoterminowego portfolio, jednak na razie w krótkim terminie większość sygnałów z rynku zapowiada dalsze spadki.

Poniżej przedstawiamy tabelę z 10 największymi producentami półprzewodników i mikroczipów, uszeregowanych według najkorzystniejszej wyceny wskaźnika EV/EBITDA.