Recesja najważniejszą niewiadomą dla rynku akcji - raport kwartalny Saxo Banku 1Q24

W ocenie analityków w 1 kwartale 2024 r. najważniejszym z punktu widzenia rynku akcji nierozwiązanym pytaniem będzie kwestia recesji. W takim otoczeniu zalecają oni doważenie sektorów cyberbezpieczeństwa oraz obronności. Z drugiej strony inwestorzy powinni zredukować pozycje na amerykańskich dużych spółkach.

Analitycy z Saxo Banku wypuścili swój kolejny kwartalny raport. Prezentuje on ich predykcje na 1Q24 dotyczące m.in. rynku akcji, obligacji oraz surowców. Całość raportu można przeczytać klikając baner poniżej. Za sekcję dotyczącą rynku akcji odpowiada Peter Garnry, szef działu analizy rynku akcji w Saxo Banku.

Zobacz także: Fundusze hedgingowe zaczynają wyprzedawać akcje banków i instytucji finansowych i obstawiają spadki

Poprzedni kwartał osłonięty niespodziewaną tarczą

Dla rynków akcji 2023 r. minął pod znakiem odporności. Choć wszystko wskazywało na potencjalną recesję, u której podstaw stał najszybszy od dekad cykl podwyżek stóp procentowych, rynek w USA okazał się zaskakująco wytrzymały. Tarczą, która ochroniła go przed recesją, okazało się połączenie niespotykanych wydatków fiskalnych oraz ogromny boom na rynku na technologie związane ze sztuczną inteligencją.

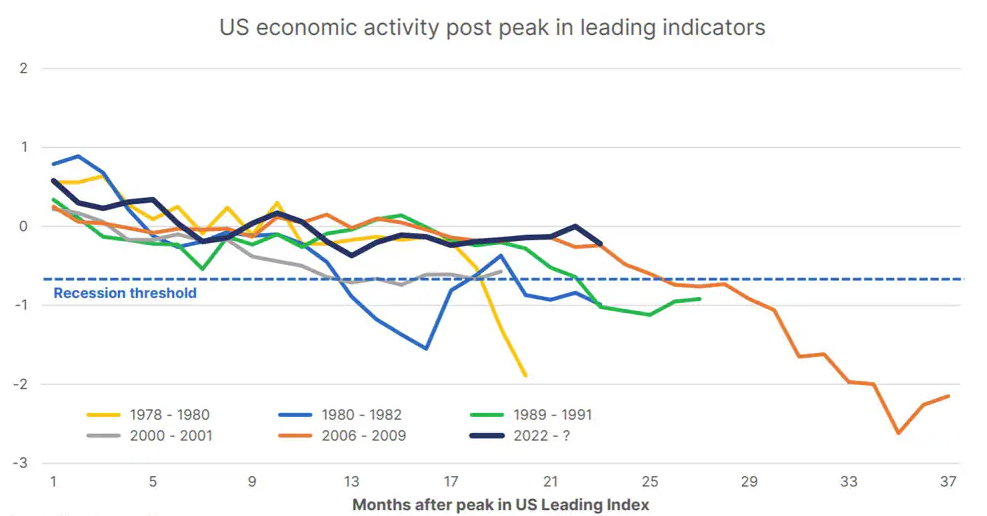

Obecnie mamy do czynienia z drugim najdłuższym okresem od 1978 r., kiedy gospodarka Stanów Zjednoczonych po osiągnięciu swojego szczytu aktywności nie weszła w recesję. Dla niektórych ekspertów rynkowych stanowi to jedynie odwlekanie nieuniknionego, natomiast inni widzą w tym sygnał siły obecnej sytuacji gospodarczej.

Bez względu na to, jak teraz spogląda się na rynki, najbliższa przyszłość z pewnością przyniesie wiele wyzwań. Ekonomiści nie przychodzą z jasnym remedium na tę sytuację. Obecnie oceniają oni prawdopodobieństwo wystąpienia recesji w USA w 2024 r. na 50%.

Wszystko to wskazuje, że 1 kwartał 2024 r. najprawdopodobniej minie w otoczeniu nerwowego oczekiwania. Małym powiewem otuchy może być historia, która pokazuje, że w większości miesiące poprzedzające pierwszą obniżkę stóp przez FED kończyły się wzrostami na rynkach. Wobec tego w ocenie analityków Saxo Banku obecne wycenianie obniżek stóp procentowych w 2024 r. nie powinno być na razie alarmującym sygnałem dla inwestorów.

Zobacz także: Jak inwestować na rynkach zagranicznych - Raport specjalny Strefy Global Market i Saxo Banku

Czołowe kierunki inwestowania w 1Q24

Trwająca wciąż gra globalnej fragmentacji okazuje się bardzo niekorzystna dla Chin. Akcje Państwa Środka od połowy 2021 r. pozostają relatywnie słabsze od koszyka krajów wygrywających na fragmentacji łańcucha dostaw. Takimi krajami są: Meksyk, Brazylia, Indie, Wietnam, Południowa Korea i Indonezja.

W ocenie analityków Saxo Banku w tym kwartale dalej utrzyma się taki kierunek, a rynek akcji będzie wciąż mocniej faworyzował rynki rozwijające się w stosunku do Chin. Co ciekawe, obecnie (ustawiając za punkt odniesienia początek 2018 r.) chińskie akcje są już przecenione o 44% w stosunku do reszty czołowych krajów rynków wschodzących w ujęciu dolarowym.

Zobacz także: Microsoft dogonił Apple i stał się jedną z dwóch najdroższych spółek na świecie. Kapitalizacja obu firm zbliża się do 3 bilionów dolarów

Sektory pod obserwacją

Zdaniem analityków Saxo Banku, inwestorzy powinni przede wszystkim obserwować sektory najmocniej korzystające na napięciach geopolitycznych oraz najmocniej odporne na wahania związane z nieprzewidywalną sytuacją. W ich ocenie takim sektorami przede wszystkim jest cyberbezpieczeństwo oraz sektor obronności.

Na obecnej sytuacji mogą także skorzystać spółki surowcowe, ze względu na znajdowanie się rynku wciąż w supercyklu surowcowym wynikającym z utrzymującego się mocnego popytu ze względu na silną globalną urbanizację.

Szanse widać również w sektorze zielonej transformacji. Spółki wchodzące w jego skład mają za sobą bardzo ciężkie lata. Od szczytu z 2020 r. ETF iShares Global Clean Energy odnotował spadek aż -58%. To, co w ujęciu tego kwartału może się zmienić, to wyceniane obniżki stóp procentowych, które mogą wreszcie obniżyć koszt kapitału, a możliwość tańszego dokapitalizowania się jest jednym z czołowych filarów działalności spółek tak mocno zależnych od nowych inwestycji.

Zobacz także: Elon Musk stwierdza, że nie opłaca mu się już rozwijać AI w Tesli, po czym kasuje tweet

Mocne wzrosty dużych spółek z USA przeciążeniem dla portfeli

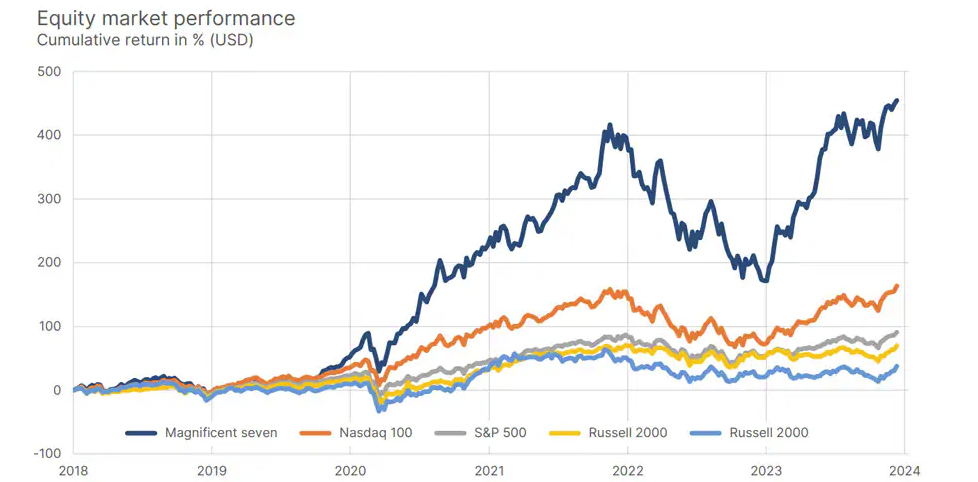

Zeszły rok był zdecydowanym sukcesem dla spółek wchodzących w skład tzw. „Siedmiu Wspaniałych” rynku amerykańskiego (Apple, Microsoft, Amazon, Nvidia, Meta i Tesla). Spółki te zyskały w ciągu roku 104%, przebijając indeksy Nasdaq 100 (+53%), S&P 500 (+25%) oraz S&P 500 z równymi wagami spółek wchodzących w jego skład (+12%).

W efekcie tak imponujących wzrostów rynek akcji w USA jest obecnie bliski najmocniejszej koncentracji w ciągu ostatnich 100 lat. Taka sytuacja stanowi wyzwanie dla stabilności rynku, gdyż zbyt mocno jego wyniki będą teraz zależeć od tylko 7 spółek.

Tak mocne pobijanie rynku przez te firmy nie może trwać wiecznie, a warunkiem jego utrzymania jest ciągłe przebijanie przez „Siedmiu Wspaniałych” wciąż rosnących oczekiwań dotyczących ich wyników za 2024 r.

W takim ujęciu analitycy z Saxo Banku zalecają zmniejszenie ekspozycji zarówno na kluczowe 7 spółek, jak i na cały amerykański rynek. Szansę widzą natomiast na rynkach europejskich. Ich zdaniem wyniki spółek ze Stanów Zjednoczonych w dłuższym terminie nie będą zdecydowanie lepsze od europejskich, a obecna przecena m.in. na giełdzie w Londynie stanowi szansę na wyższe stopy zwrotu podczas „doganiania” rynku USA.

Dodatkowo, jeżeli sentyment inwestorów się odwróci, to właśnie europejskie rynki prezentują większą ekspozycję na spółki defensywne.

Zobacz także: Wojna na rynku streamingowym. Amazon zapowiada poważne zwolnienia