Nastał czas aktywnej selekcji spółek do portfela – przekonuje Bill Nygren

Rynek niedźwiedzia już prawie za nami, czas na selekcję świetnych spółek w niskich cenach – przekonuje Bill Nygren, słynny zarządzający Oakmark Funds.

Ludzie, którzy wychodzą z rynku akcji, aby uniknąć spadku, są faworytami do przegapienia następnego rajdu – napisał niegdyś Peter Lynch, zarządzający funduszem Fidelity Magellan. Od tego cytatu wyszedł w swoim komentarzu Bill Nygren, słynny zarządzający Oakmark Funds, przypominając, że inwestowanie długoterminowe wymaga zimnej krwi.

„Inwestor w wartość musi identyfikować spółki, które są zarządzane w sposób przynoszący korzyści ich akcjonariuszom. Kupujemy akcje tych firm tylko wtedy, gdy ich cena jest znacznie niższa od ceny, którą my im nadajemy po analizie ich wartości wewnętrznej. Po zakupie cierpliwie czekamy, aż luka pomiędzy ceną akcji a wartością wewnętrzną się zamknie” – stwierdził.

Wyjątkowo zły okres na rynkach powoli mija…

Nygren zwraca uwagę, że rok 2022 jest wyjątkowo zły dla inwestorów, a szczególnie dla portfeli 60/40. „W ciągu ostatnich 30 lat było 6 lat, w których S&P500 był na minusie, a średnia strata wyniosła -15%. Średnia stopa zwrotu Bloomberg 20-year+ Government Bond Index w ciągu tych 6 lat wyniosła +13%, w tym jeden tylko rok był ujemny, gdy indeks ten stracił -2%. Nazwanie roku 2022 wyjątkowym jest więc odpowiednie. Niemal nie zdarza się sytuacja, gdy akcje i obligacje są skorelowane ze sobą, i to podczas bessy. Zmienność w portfelach w tym roku jest więc wysoka i trudna do zniesienia” – podkreśla Nygren.

Zarządzający Oakmark Funds wskazuje, że mimo wszystko nie warto obrażać się na obligacje, bo ich rentowność jest obecnie wyższa od długoterminowych szacunków inflacji. „Obligacje mogą ponownie spełniać swoją rolę ograniczającą ryzyko w zdywersyfikowanym portfelu. Zachęcamy inwestorów do ustanowienia odpowiedniej alokacji aktywów pomiędzy akcje i obligacje oraz do wykorzystania okresów skrajnej zmienności jako okazji do sprzedaży aktywów o lepszych wynikach i ponownego zainwestowania w aktywa o słabszych wynikach, przywracając zamierzoną alokację aktywów” - przekonuje.

Czym jest odpowiednia alokacja aktywów? „Nie ma jednej idealnej klasy aktywów. Im młodszy jesteś, tym dłuższy masz horyzont inwestycyjny i tym bardziej odpowiednie są akcje. Kiedy zaczynałem pracę w tej branży, zasadą było, że rozsądny procent akcji to odjęcie wieku od 100. Tak więc, 70-latek powinien wybrać 30% akcji i 70% obligacji. Ale ponieważ długość życia tak bardzo wzrosła, większość doradców finansowych powiedziałaby, że ta formuła stała się zbyt konserwatywna i użyłaby czegoś w rodzaju 120 minus wiek, co oznacza, że 70-latek mógłby być w 50% zainwestowany w akcje” – stwierdza Nygren.

Cathie Wood ma duże problemy, notowania ARK Innovation ETF wróciły do pandemicznego dołka

…i nadchodzi okres stock pickingu

Nygren przypomina, że w ciągu ostatnich 77 lat było na giełdzie w USA 11 przypadków, gdy szeroki rynek akcji spadł o ponad 20%. Mediana spadku po spadku o 20% wynosiła kolejne 10%, a ostateczne dno nastąpiło średnio 117 dni później. 13 czerwca br. S&P500 spadł o -20% od szczytu, od tego czasu stracił kolejne -7% w ciągu 109 dni. „Jesteśmy więc blisko dna rynku niedźwiedzia. Oczywiście, może być gorzej. Jednak świadomość, że doświadczyliśmy już typowego rynku niedźwiedzia, powinna być nieco pocieszająca dla inwestorów. Przypominam, że po takich bessach, jak trwająca, rynek lubi się dynamicznie podnosić. To dlatego długoterminowa charakterystyka ryzyka i zwrotu z akcji jest tak korzystna” – mówi Nygren.

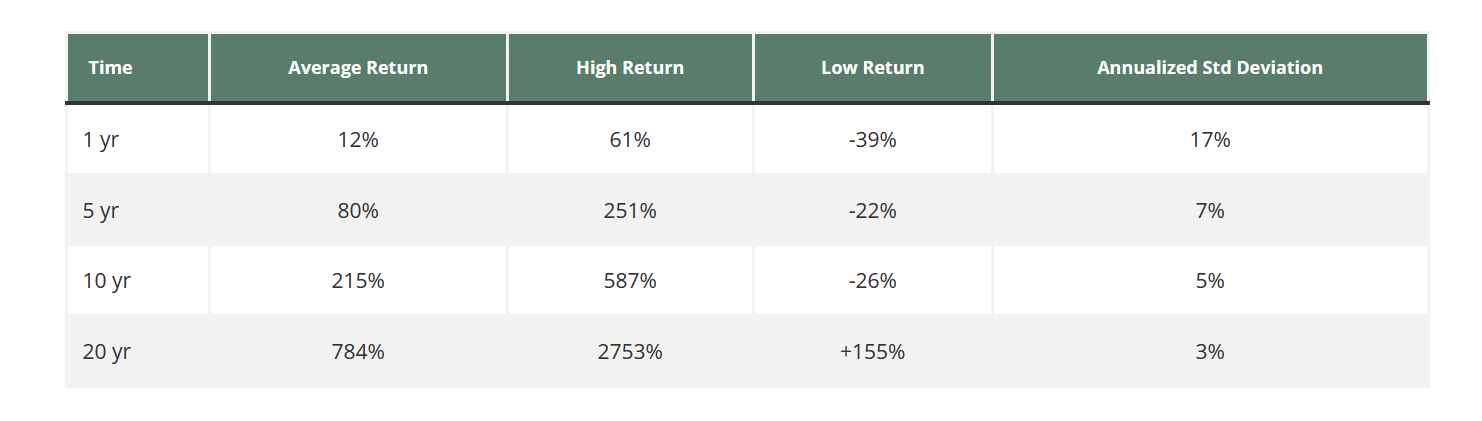

Poniższa tabela przedstawia średnie 1-, 5-, 10- i 20-letnie całkowite stopy zwrotu dla indeksu S&P 500 w ciągu ostatnich 77 lat oraz najlepsze i najgorsze stopy zwrotu dla każdego okresu. „Zwracam uwagę na potęgę procentu składanego. Pozostając zainwestowanym przez 20 lat, średnio powiększasz swój kapitał prawie 9-krotnie. Najgorszy 20-letni wynik to zysk w wysokości 155%. Fakt, że ryzyko maleje wraz z upływem czasu, jest również widoczny w annualizowanych odchyleniach standardowych, które są najniższe dla najdłuższych okresów posiadania akcji” – wskazuje Nygren.

Średnie 1-, 5-, 10- i 20-letnie całkowite stopy zwrotu dla indeksu S&P 500 w ciągu ostatnich 77 lat oraz najlepsze i najgorsze stopy zwrotu dla każdego okresu

„Dlatego też zachęcamy do kupowania akcji tylko tych inwestorów, którzy mogą pozostawić swoje pieniądze na rynku przez wiele lat. Jeśli spodziewasz się spieniężyć swoje akcje w ciągu zaledwie roku, narażasz się na stratę, która jest wielokrotnością oczekiwanego zysku. Jeżeli możesz poczekać 5 lat, aby spieniężyć akcje, Twój oczekiwany zysk jest wielokrotnością najgorszej historycznej straty. A jeśli możesz poczekać 20 lat, nigdy nie było wyniku gorszego, niż podwojenie inwestycji” – podkreśla Nygren. „Dlatego lubimy radzić, że nie należy kupować akcji, jeżeli spodziewamy się, że sprzedamy je w ciągu mniej niż 5 lat. Odradzamy też market timing. Większość inwestorów ma tendencję do rzucania ręcznika po dużych stratach i wchodzenia bez strachu na rynek po dużych zyskach. Historia mówi, że odwrotna sytuacja przynosi lepsze rezultaty” – dodaje.

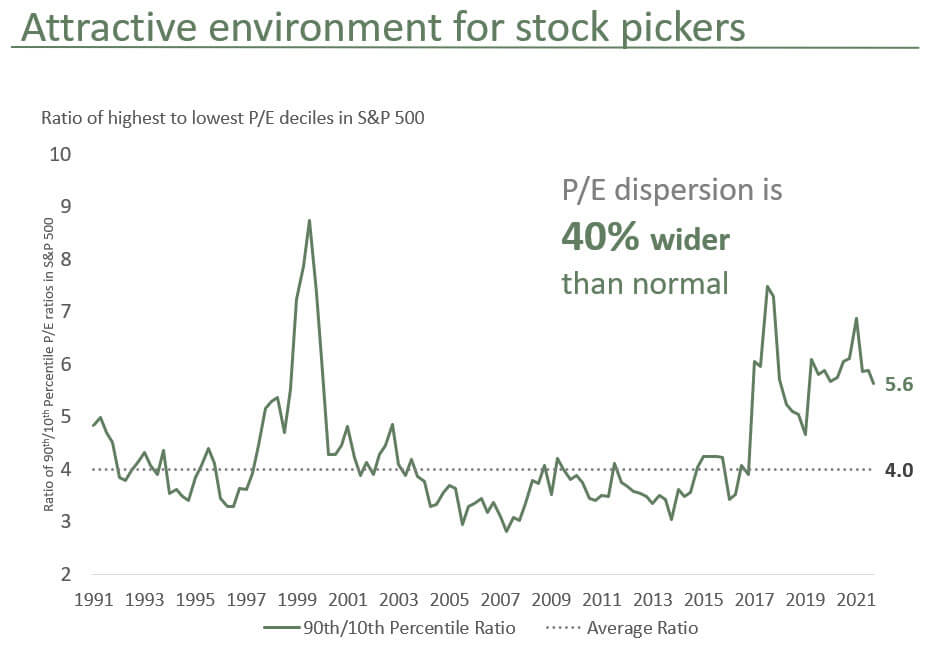

Nygren podkreśla, że nastał czas dla stock pickingu, czyli aktywnej selekcji akcji najlepszych fundamentalnie, a tanich spółek. Skąd taki wniosek? Analitycy Oakmark Funds przyjrzeli się rozkładowi wskaźników C/Z dla S&P500 i porównali najwyższy z najniższym, na przestrzeni 30 lat. Okazało się, że najwyższy wynosił średnio 47, a najniższy 11. Czyli przeciętnie najwyższy był 4-krotnie większy od najniższego.

Jak jest dziś? Najwyższy wynosi 50, a najniższy 5,6. Co oznacza, że dyspersja C/Z dla S&P500 jest o około 40% szersza (bardziej rozpięta), niż normalnie. „Zawszy wysoka zmienność prowadzi do wysokiej dyspersji wskaźnikowej. Czyli mamy środowisko doskonałe do wybierania akcji. Radzimy szukać wartość, jeśli tylko macie wolną gotówkę. Rynek niedźwiedzia już prawie za nami, a historycznie rzecz biorąc akcje są najlepiej zachowującą się klasą aktywów. Nie widzimy powodu, dla którego miałoby się to zmienić” – podsumował.

Relacja najwyższych i najniższych wskaźników C/Z dla S&P500