Fundusze ETF odgrywają coraz większą rolę na rynku. Nastąpił mocny odpływ kapitału z funduszy aktywnie zarządzanych

Fundusze aktywnie zarządzane dalej pozostają głównymi graczami na amerykańskim rynku. Jednakże zyskujące na popularności fundusze ETF zaczynają relatywnie szybko zyskiwać na popularności. To natomiast powoduje zmianę strategii niektórych zarządzających.

Nowa aplikacja Threads od Meta jako największa konkurencja Twittera startuje w tym tygodniu

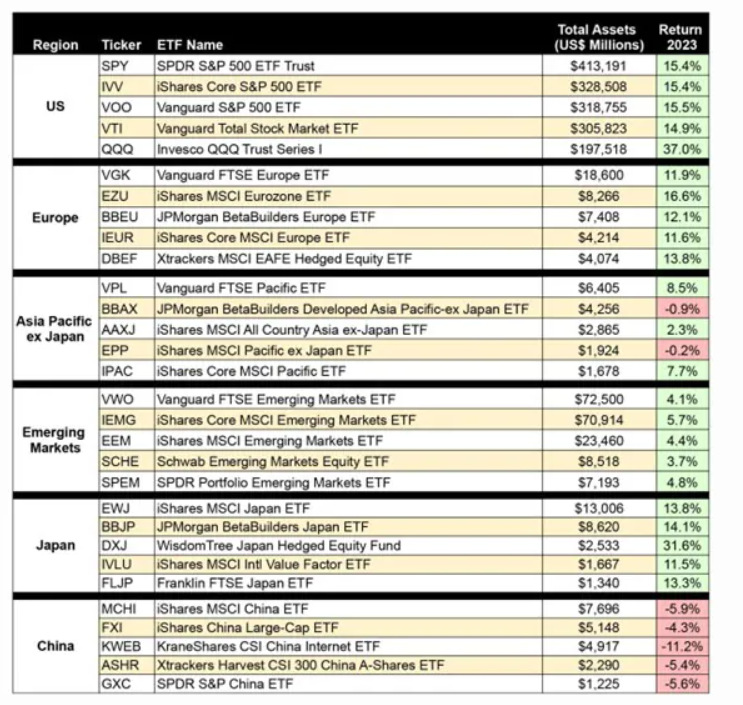

Fundusze ETF (Exchange Traded Funds) mają za zadanie replikować określone indeksy. Ich głównym celem nie jest (tak jak w przypadku funduszy zarządzanych aktywnie) pobić rynek, a jak najlepiej go odwzorować. Choć rynek ETF-ów jest stosunkowo młody to nie można mu odmówić prężnego rozwoju. Najstarszy fundusz ETF, SPDR S&P 500 ETF Trust, został założony zaledwie 30 lat temu, a obecnie będąc największym tego typu funduszem na świecie, dysponuje już aktywami w wysokości 413 mld USD.

Lata dynamicznego rozwoju

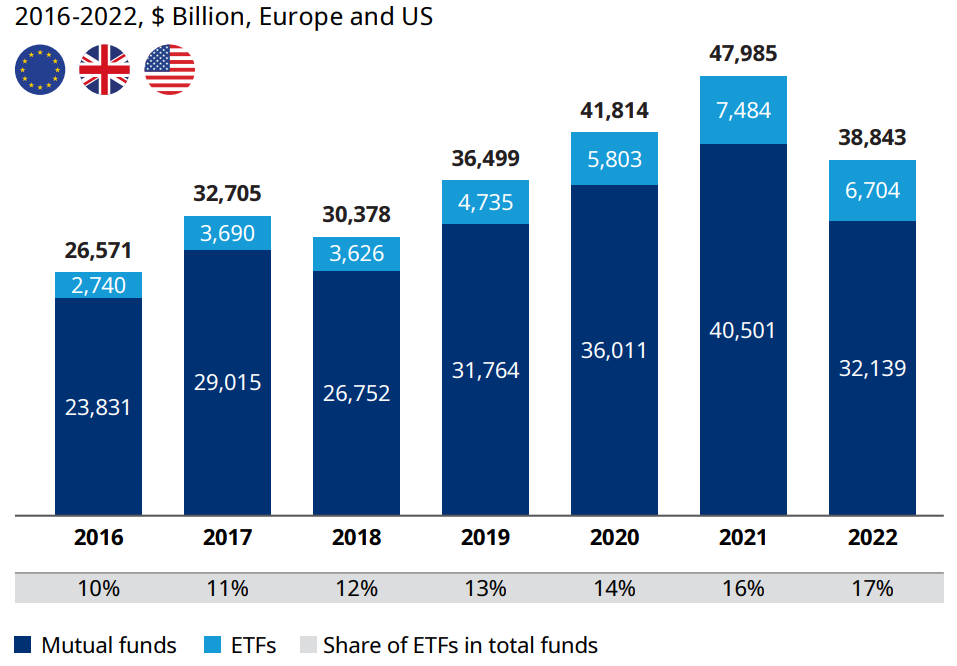

W ciągu ostatnich 6 lat wartość aktywów funduszy ETF w Europie i USA wzrosła prawie 2,5-krotnie. W 2022 r. ETFy stanowiły 17% wszystkich aktywów funduszy na rynku. To wzrost w stosunku do 2016 r. o 7 p.p. Natomiast wartość UAM (z ang. Assets under managment – wartość wszystkich aktywów) funduszy ETF na całym świecie przekroczyła 9 bln USD.

Zdaniem analityków z Saxo Banku, rosnące znaczenie ETF-ów w porównaniu do funduszy zarządzanych aktywnie wynika z kilku czynników. Przede wszystkim ETFy mają niskie koszty zarządzania. Średnio w 2022 r. koszt za operowanie aktywami w ETF wyniósł 0,16%, a w funduszach aktywnie zarządzanych 0,66%.

Drugim czynnikiem przyczyniającym się do rosnącej popularności funduszy ETF jest łatwa dywersyfikacja. Fundusze te, replikując główne indeksy z całego świata, sektory, czy ceny różnych rodzajów aktywów, dają inwestorom łatwy sposób na zdywersyfikowanie portfela.

Do tego dochodzi również większa kontrola nad tym, w co się inwestuje. W przypadku funduszy ETF inwestorzy dokładnie wiedzą w co inwestuje fundusz i w jakich proporcjach. Mogą dostosować swoje portfolio do własnych preferencji, stosując odpowiednie metody zarządzania ryzykiem i oczekiwaną stopą zwrotu. Jednocześnie, dzięki prostocie konstrukcji funduszy pasywnych, nie muszą oni dokonywać skomplikowanych analiz i wycen spółek w celu dobrania najlepszych kandydatów, dających możliwość osiągnięcia najlepszej ekspozycji na dany sektor. W przypadku funduszy aktywnie zarządzanych, inwestorzy zwykle nie mają dostępu do pełnych informacji o składzie portfelu.

Również istotnym czynnikiem rosnącej popularności funduszy ETF jest ich duża płynność i szybka możliwość sprzedaży oraz kupna jednostek uczestnictwa. Są one notowane na giełdzie tak, jak zwykłe akcje.

Porównanie wartości aktywów funduszy ETF i aktywnie zarządzanych

Amerykańskie indeksy mocno urosły. Prognozy dla spółek technologicznych

Pasywna rewolucja

Dynamiczny rozwój funduszy ETF sprawia, że fundusze aktywne powoli zaczynają tracić swoją pozycję rynkową. Oczywiście mówimy tu o dopiero początkowych stadiach utraty pozycji, bowiem AUM funduszy aktywnych dalej stanowią główną część rynku finansowego. Obecnie ich wielkość szacuje się na 38 bln USD. Jednocześnie, w 2022 r. odnotowano najwyższy w historii odpływ kapitału z funduszy aktywnie zarządzanych do ETF-ów w wysokości ok. 1,5 bln USD.

W takich warunkach, fundusze aktywne nie pozostają bierne. Już w 2021 r. doszło do pierwszego w historii przekonwertowania funduszu aktywnego w fundusz ETF przez Guinness Atkinson Funds. Podobną drogą chcą zmierzać inne duże instytucje. Fidelity, trzecia największa grupa funduszy świata, już zapowiedziało, że zamierza przemienić 6 swoich funduszy (z aktywami o wartości 13 mld USD) w fundusze ETF.

Takie rozwiązania przynoszą dużym grupom funduszy pewne korzyści. Przede wszystkim pozwalają pozostawić inwestorów preferujących inwestowanie w fundusze pasywne w ramach jednej struktury, dzięki czemu nie tracą one swoich klientów. Mogą również połączyć ulgi podatkowe wynikające z działania ETF-ów z funduszami zarządzanymi aktywnie, optymalizując w ten sposób swoje koszty. Mogą również lepiej rozkładać koszty zarządzania, tworząc bardziej atrakcyjne oferty dla nowych klientów.

Fundusze aktywnie zarządzane raczej jeszcze długo pozostaną głównym graczem na rynkach finansowych. Jednak nie sposób ignorować wzmagającego się trendu rozwoju ETFów, który daje inwestorom przede wszystkim coraz większy dostęp do konkurencyjnych ofert pasywnego inwestowania. Taki rozwój rynku powinien przynieść coraz większą dostępność ciekawych możliwości do dywersyfikacji swojego portfela.

Zestawienie największych funduszy ETF i stóp zwrotu za 2023 r.