DataWalk, Unibep, Biomed i Relpol, przegląd raportów z Giełdowego Programu Wsparcia Pokrycia Analitycznego

W ramach Giełdowego Programu Wsparcia Pokrycia Analitycznego opublikowano cztery nowe opracowania dotyczące spółek notowanych na warszawskiej giełdzie. Dom Maklerski Banku Ochrony Środowiska przygotował komentarz na temat DATAWALK S.A., a Noble Securities opracował analizę wyników spółki UNIBEP S.A. Z kolei Dom Maklerski BDM opracował dwa raporty – analizę wyników BIOMED-LUBLIN WYTWÓRNIA SUROWIC I SZCZEPIONEK S.A. (SYNTHAVERSE S.A.) oraz RELPOL S.A. Publikacje te są częścią programu, który ma na celu ułatwienie inwestorom dostępu do profesjonalnych analiz giełdowych.

Wszystkie poniższe raporty pochodzą z: newslettera Giełdowego Programu Wsparcia Pokrycia Analitycznego GPW.

Rekomendacje październik 2024 – oto jakie spółki zalecali kupować i sprzedawać maklerzy

DataWalk rozpoczyna współpracę z Morgan Stanley Bank

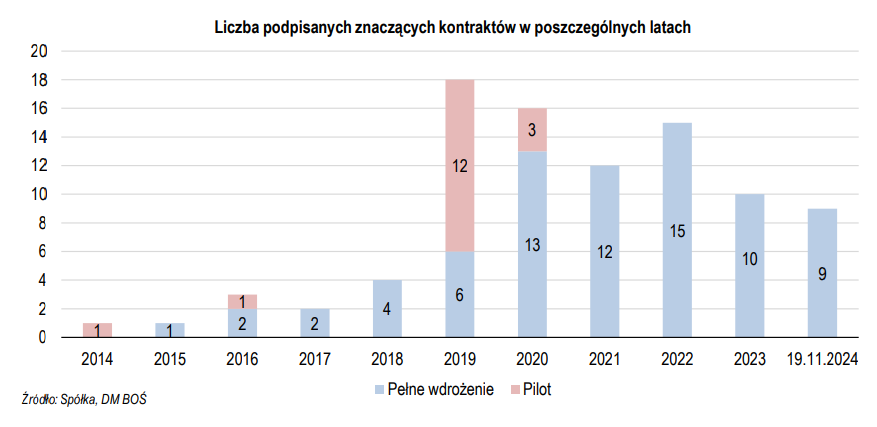

Spółka DataWalk poinformowała o zawarciu umowy z nowojorskim Morgan Stanley Bank. W ramach podpisanego kontraktu instytucja finansowa zakupiła licencję na platformę analityczną DataWalk, która posłuży do budowy pierwszego etapu nowoczesnego systemu opartego na analityce grafowej.

To już kolejny globalny bank, po Ally Financial i Barclays, który zdecydował się na współpracę z DataWalk. Dzięki temu spółka umacnia swoją pozycję na rynku instytucji finansowych, zwiększając zarówno rozpoznawalność, jak i kompetencje w tym segmencie.

Jak wynika z raportu Domu Maklerskiego BOŚ o DataWalk, wartość kontraktu prawdopodobnie nie przekracza 1 mln USD, co jest zgodne z wcześniejszymi zapowiedziami Zarządu, który nie spodziewał się w tym roku wielomilionowych umów. Eksperci podkreślają jednak, że umowa może być rozbudowana w kolejnych etapach i wspomóc realizację prognozowanych przez spółkę przychodów na poziomie 25-27 mln zł w 2024 roku.

Poniższy wykres pochodzi z raportu dostępnego na

Giełdowy Program Wsparcia Pokrycia Analitycznego 4.0

Analitycy wycenili Bioceltix i widzą ponad 100% potencjał wzrostu

Unibep: Wyniki za 3Q’24 z mieszanymi sygnałami

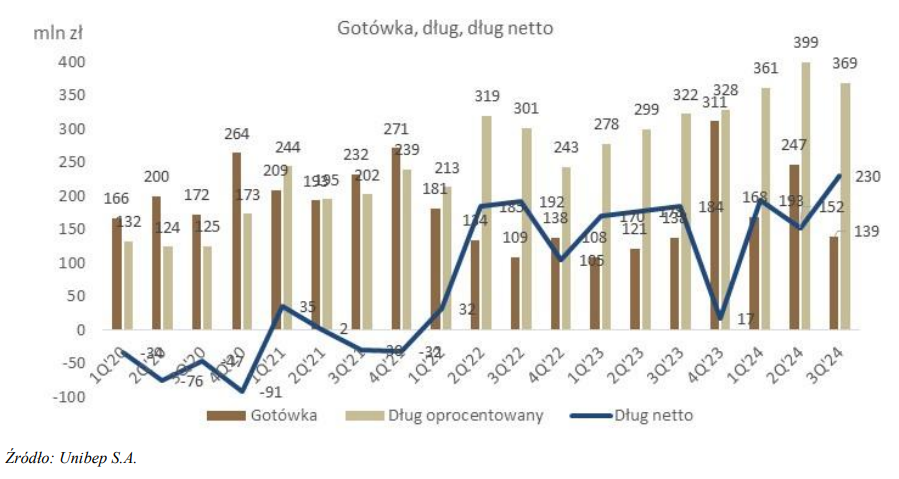

Jak wynika z raportu analitycznego Noble Securities, Unibep S.A. opublikował wyniki za trzeci kwartał 2024 roku, które w dużej mierze odpowiadają wcześniejszym szacunkom – zaledwie 1% odchylenia w górę na poziomie EBIT. Jednocześnie przychody okazały się niższe od prognoz z końca października, co analitycy tłumaczą przede wszystkim słabszymi wynikami w segmencie energetyczno-przemysłowym. Mimo to rentowność oraz zysk brutto i EBIT nieznacznie przewyższyły wcześniejsze oczekiwania, co wskazuje na poprawę jakości wyników w porównaniu do poprzednich kwartałów.

Skonsolidowane przychody wzrosły o 11% rok do roku, choć były o 14% niższe od prognoz Noble Securities. Główną przyczyną był spadek przychodów w segmencie energetyczno-przemysłowym o 50%. Jednocześnie segment infrastrukturalny zanotował wzrost o 73% dzięki realizacji licznych kontraktów drogowych, co potwierdza tezę analityków o znaczącym wpływie ostatnich zamówień w tej części działalności. Segment budownictwa kubaturowego odnotował spadek przychodów o 13%, a Unihouse o 17%. W segmencie deweloperskim Unidevelopment przekazano 185 lokali w porównaniu do zaledwie 9 w analogicznym okresie ubiegłego roku, co znacząco zwiększyło przychody tego obszaru.

Noble Securities zwróciło również uwagę na pozytywny trend w marży brutto na sprzedaży, która przewyższyła wcześniejsze założenia w niemal wszystkich segmentach, poza deweloperką. Marże w budownictwie kubaturowym i infrastrukturalnym osiągnęły najwyższe poziomy od trzech lat. Pomimo spadku przychodów segment energetyczno-przemysłowy zbliżył się do wyniku zerowego, osiągając stratę na poziomie jedynie -0,3 mln zł, znacznie lepiej niż oczekiwane -5 mln zł.

Z drugiej strony, segment deweloperski rozczarował analityków Noble Securities. Marża brutto na sprzedaży była niższa o ponad 4 punkty procentowe w porównaniu z drugim kwartałem, a średnia cena przekazywanego mieszkania nie osiągnęła zakładanych poziomów.

Raport Noble Securities podkreśla zarówno mocne, jak i słabsze strony wyników za trzeci kwartał, wskazując na poprawiającą się rentowność, ale jednocześnie uwypuklając trudności w realizacji przychodów w niektórych segmentach.

Analitycy BM Pekao podwyższają cenę docelową dla Skarbiec Holding. Widzą szansę na powrót dywidendy

Onko BCG: Wyniki 3Q’24 z mieszanymi wynikami, wzrost kosztów kluczowym czynnikiem

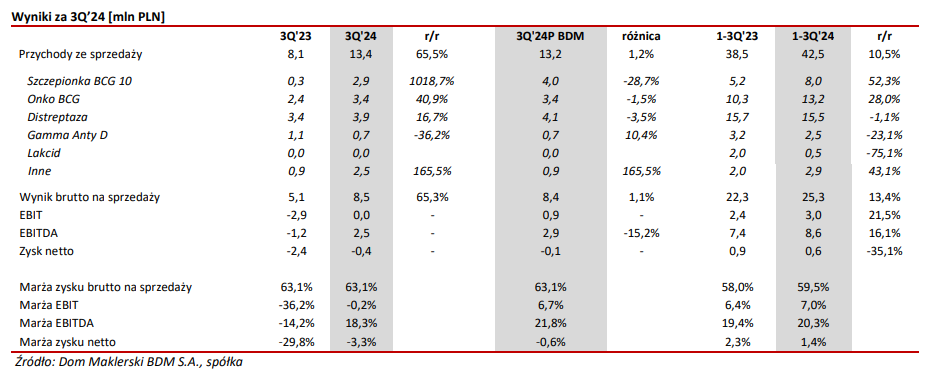

W trzecim kwartale 2024 roku segment Onko BCG, zgodnie z oczekiwaniami analityków Domu Maklerskiego BDM, odnotował solidny wzrost sprzedaży o 40,9% w porównaniu do roku poprzedniego. Mimo to, przychody ze sprzedaży szczepionki okazały się niższe od założeń. Analitycy ocenili to jednak neutralnie, wskazując na możliwość modyfikacji harmonogramu dostaw zamówienia dla Ministerstwa Zdrowia, a także nie widząc ryzyka niewywiązania się z umowy w określonym terminie.

Komentarz analityczny BDM do wyników 3Q’24 jest lekko negatywny, mimo iż spółka osiągnęła wzrost w porównaniu do trzeciego kwartału 2023 roku. Wynik netto, który pozostał poniżej zera, wynika z wyższych kosztów, niż zakładały wcześniejsze prognozy. Analitycy wskazują, że przyczyną wzrostu kosztów były głównie wydatki związane z bieżącą działalnością operacyjną, w tym projektami inwestycyjnymi CBR i ONKO, co wpłynęło na wyższe koszty działalności.

Dodatkowo, spółka odnotowała wzrost zadłużenia, co przełożyło się na wyższe koszty finansowe. Z drugiej strony, pozytywnie oceniane są przepływy pieniężne, które poprawiły się dzięki przyspieszeniu ściągania należności, co zwiększyło przepływy z działalności operacyjnej. Spółka zanotowała wpływ 2,1 mln PLN z tytułu dotacji rządowych, która według szacunków analityków była już ostatnią transzą płatności w ramach tego wsparcia.

Choć wyniki za 3Q’24 są nieco gorsze od oczekiwań, poprawa przepływów operacyjnych i stabilność w realizacji umów z Ministerstwem Zdrowia mogą stanowić podstawy do dalszego wzrostu w kolejnych kwartałach.

Spółka publikuje wyniki za 3Q’24: Spadek przychodów, słaba koniunktura przemysłowa

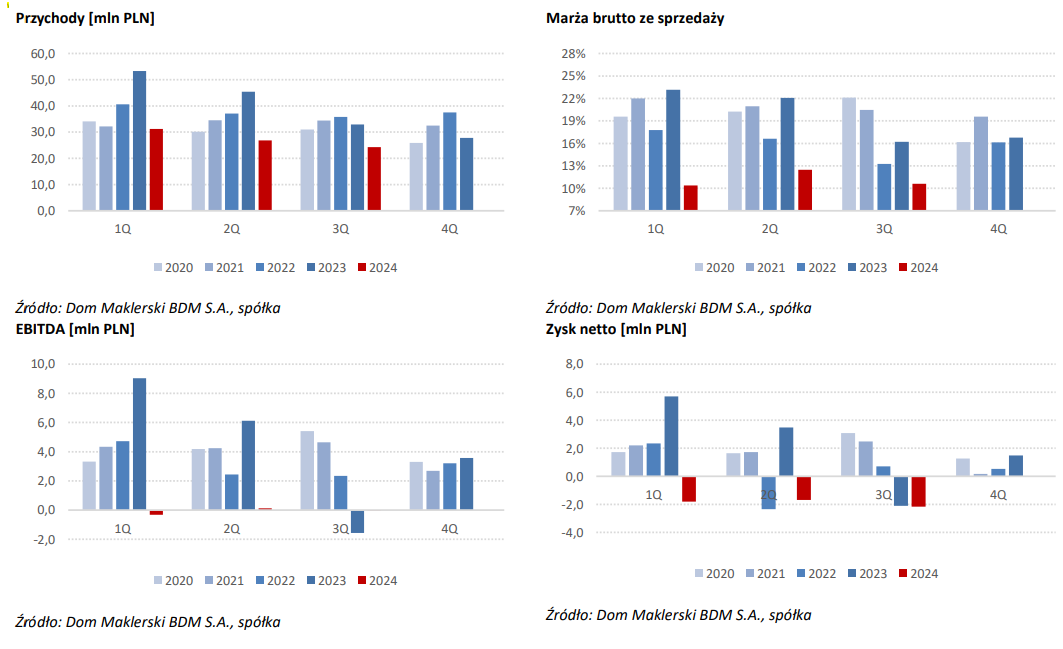

Spółka opublikowała 20 listopada przed sesją wyniki finansowe za trzeci kwartał 2024 roku, które wskazują na istotny spadek przychodów. Wartość przychodów wyniosła 24,3 mln PLN, co oznacza spadek o 26% w porównaniu do roku poprzedniego oraz o 10% w porównaniu do poprzedniego kwartału. Wynik ten okazał się o 9% niższy od prognoz analityków. Sprzedaż na rynku polskim spadła o 4% r/r, a sprzedaż eksportowa spadła o 35% r/r, przy czym największy spadek odnotowano w Niemczech (-39% r/r).

Baza porównawcza z ubiegłego roku była już mniej wymagająca, jednak wyniki wskazują na utrzymującą się słabość koniunktury w przemyśle, co miało znaczący wpływ na wyniki spółki. Zgodnie z analizą, ostatni raz kwartalne przychody poniżej 25 mln PLN spółka odnotowała 11 lat temu, co podkreśla skalę obecnych trudności rynkowych. Zarząd spółki zwraca uwagę na słabą sytuację gospodarczą w sektorze przemysłowym, która negatywnie wpływa na wyniki.

Komentując wyniki, analitycy Domu Maklerskiego BDM wskazują na kolejny mocny spadek przychodów w 2024 roku. Rentowność brutto ze sprzedaży znajduje się pod presją niskiego wykorzystania mocy produkcyjnych. Wyniki za 3Q’24 są nieznacznie poniżej oczekiwań analityków, którzy wcześniej przewidywali spadki. Zarząd spółki nie oczekuje poprawy sytuacji w czwartym kwartale 2024 roku, uwzględniając słabą sezonowość związana z grudniem. Z drugiej strony, spółka dostrzega pewne przesłanki do poprawy sytuacji rynkowej w 2025 roku, wskazując na możliwą poprawę warunków w związku z inwestycjami, umocnieniem PLN oraz wysokimi notowaniami niektórych surowców.

Rekomendacje wrzesień 2024 – oto jakie spółki zalecali kupować i sprzedawać maklerzy