Analitycy widzą duży potencjał w spółce Agora. Konsolidacja Eurozet i niska wycena powinny sprzyjać wzrostowi kursu akcji

Analitycy Domu Maklerskiego BDM wycenili walory Agory na 10,46 zł i zalecają Kupuj akcje spółki. W dniu wydania rekomendacji widzieli 38% potencjał wzrostu względem rynkowego kursu. W swojej analizie zwracają uwagę, że aktualnie spółka jest handlowana na mnożnikach EV/EBITDA dużo niższych niż porównywalnych spółek z sektora TMT. „Udane zakończenie bieżącego roku, w naszej ocenie, powinno umocnić obserwowaną poprawę sentymentu inwestycyjnego wokół spółki.” stwierdzają analitycy w swojej rekomendacji wydanej 13 września 2023.

Wyniki za 2Q23 oceniamy pozytywnie. Po stronie przychodowej widzimy szereg wzrostowych impulsów. Potwierdzeniem umiarkowanego optymizmu (na obecnym wciąż wymagającym rynku reklamy) może być fakt, że Agora podniosła prognozy dla całego 2023 roku. Obecnie spółka spodziewa się wzrostu w przedziale od +4 do +6% (poprzednio było to od +2% do +4%), zwracają uwagę analitycy.

Zobacz także: Link do rekomendacji kupuj dla akcji Agora

Strategia rozwoju i konsolidacja Eurozet

Strategia spółki na lata 2023-2026 wskazuje szereg mocnych stron grupy oraz zakłada pojawienie się impulsów, które Agora będzie chciała wykorzystać w odbudowie swojej pozycji na rynku, piszą w rekomendacji analitycy. Celem minimum jest osiągnięcie 200 mln PLN EBITDA (z wyłączeniem MSSF 16) przed 2026 rokiem. Według aktualnego model wyceny stworzonego przez analityków w latach 2025-2026 spółka powinna być w stanie wypracować EBITDA (z wyłączeniem MSSF 16) odpowiednio 180 i 226 mln PLN.

Poprawę wyników spółki Agora powinno wspierać przejęcie kontroli nad Eurozet. Analitycy oceniają, że projekt konsolidacji rynku radiowego w Polsce jest dla spółki wyjątkową szansą na wykazanie sporej wartości dla akcjonariuszy. Według BDM Agora potrafi robić ten biznes i obecnie posiada narzędzia oraz kompetencje do realizacji zapowiedzianego przez Prezesa Agory celu, czyli zdobycia pierwszego miejsca na rynku radiowym w Polsce. Aktualnie Agora posiada 51% udziałów właściciela Radia Zet i analitycy zakładają, że do końca 2024 roku przejmie pozostałe 49% udziałów.

Kurs akcji Agora

Zobacz także: cyber_Folks z dużym potencjałem wzrostu. Analitycy rekomendują kupuj akcje spółki i spodziewają się kolejnych ruchów na rynku M&A

Niska wycena wskaźnikowa na tle spółek porównywalnych

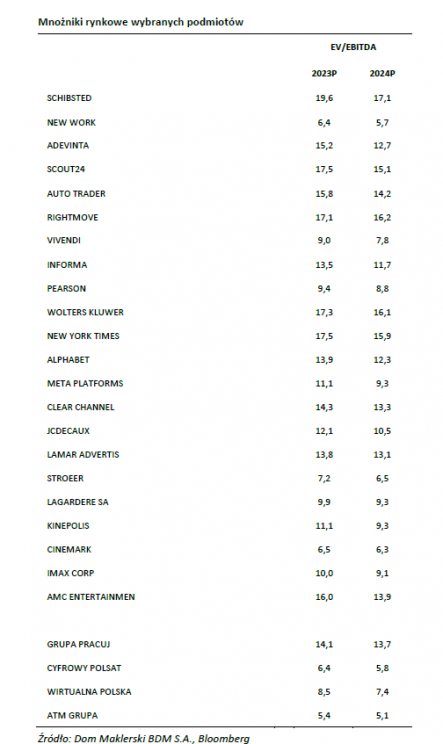

W dniu publikacji raportu spółka była handlowana na mnożnikach EV/EBITDA na lata 2024-2025 w okolicy 5,4x i 4,3x, zwracają uwagę analitycy. Zauważają też, że są to poziomy w dalszym ciągu znacząco odbiegające in minus od tego, jak inwestorzy wyceniają inne podmioty w obszarze media/rozrywka.

Prognozy wyników dla spółki AGORA

źródło: raport analityczny Dom Maklerski BDM

Analitycy BDM zwracają uwagę, że mediana mnożnika EV/EBITDA na lata 2023-2024 dla porównywalnych spółek do Agory z sektora TMT wynosi odpowiednio 12,8x oraz 11,1x. Agora natomiast w swojej strukturze posiada różne działalności, które mogą cechować się istotnymi różnicami w zakresie oceny atrakcyjności inwestycyjnej i tym samym poziomem akceptowalnych mnożników rynkowych (m.in. prasa cyfrowa, OOH, radio, kino). Liderzy transformacji cyfrowej na świecie mają względnie wysokie akceptowalne przez rynek mnożniki rynkowe. Przykładem może być Schibsted, dla którego szacunkowe prognozy wynoszą 19,6-17,1x EV/EBITDA. Innym przykładem może być The New York Times, gdzie inwestorzy akceptują wskaźniki EV/EBITDA rzędu 17,5-15,9x na lata 2023-2024.

Zobacz także: Atende z nową rekomendacją. Spółka z branży IT może poprawić przychody i wrócić do wypłaty dywidendy

Analitycy BDM stwierdzają, że przedstawione w raporcie prognozy na kolejne lata, w naszym odczuciu, nie uwzględniają pełnego potencjału, jaki przedstawiają biznesy skupione w Agorze. W szczególności przy rozpatrywaniu bazy przychodowej z reklamy zwracamy uwagę na zasięgi, którymi dysponuje Agora. Dlatego, mamy na uwadze, że potencjalnie po powrocie mediów spółki do „stolika z tortem reklamowym” w Polsce na równych zasadach, co inne podmioty medialne, przywrócony może zostać istotny strumień przychodowy.