Voxel spełnia oczekiwania analityków. W spółce nadal tkwi potencjał do wzrostu

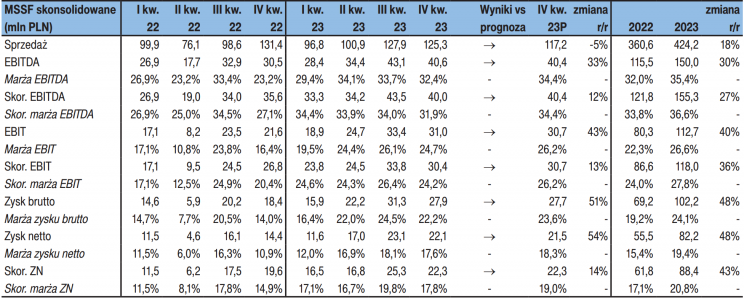

Voxel przedstawił za IV kwartał 2024 r. bardzo mocne wyniki, które okazały się zgodne z prognozami analityków. Pozytywnie zaskoczył bilans spółki, który okazał się lepszy od oczekiwań.

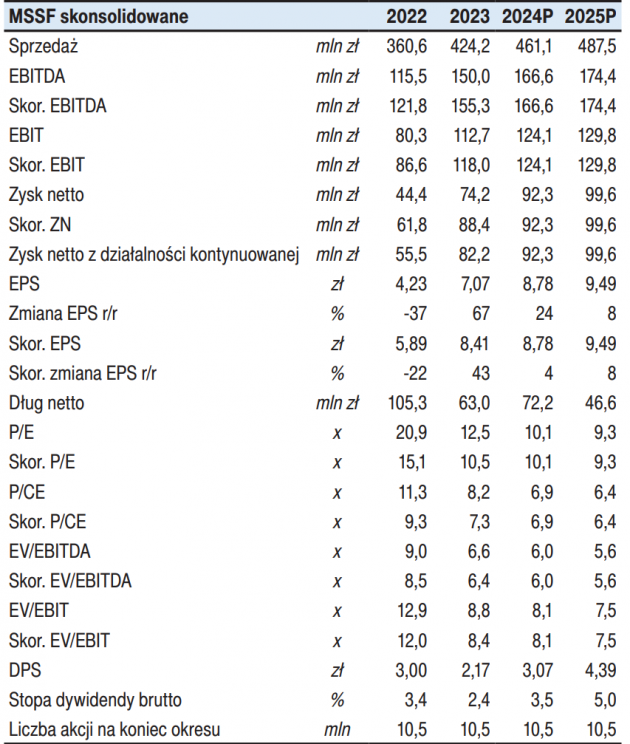

W najnowszej rekomendacji z 8 kwietnia, którą można pobrać w całości TUTAJ, analitycy z DM BOŚ podtrzymali rekomendację zakupu spółki Voxel. Wyceniają oni ją na 97,7 zł/akcję, co przy obecnym kursie w granicach 92 zł sugeruje ok. 7% potencjał do wzrostu.

Zobacz także: Rekomendacje marzec 2024 – oto jakie spółki zalecali kupować i sprzedawać maklerzy

Mocne wyniki za 4 kwartał

Spółka osiągnęła w 4Q23 przychody skonsolidowane w wysokości 125 mln zł (-5% r/r), co przebiło oczekiwania analityków przewidujących 117 mln zł. Na działalności podstawowej Voxel odnotował sprzedaż w wysokości 79 mln zł (+20% r/r). Za wzrost w tym segmencie odpowiadał przede wszystkim wzrost wolumenów, a także wyższa wycena badań refundowanych.

Spółka także istotnie poprawiła swoją rentowność. Zysk operacyjny wyniósł 31 mln zł (+43% r/r), a marża operacyjna wyniosła 25% (wzrost o 9 p.p. r/r). W tym okresie koszty ogólnego zarządu i koszt sprzedaży wzrosły o +19% r/r.

Skorygowany zysk netto spółki okazał się zgodny z prognozami analityków i wyniósł 22 mln zł. W 4Q23 spółka zanotowała dwa zdarzenia o charakterze jednorazowym o łącznej wartości 7,6 mln zł.

Bardzo pozytywnie Voxel zaskoczył na poziomie długu netto, który spadł na koniec IV kwartału 2023 r. do 63 mln zł (spadek o -40% r/r). Analitycy zakładali spadek do poziomu 96 mln zł.

Źródło: DM BOŚ

Szansa na dalszy wzrost wolumenów sprzedaży w kolejnych latach

Voxel oczekuje w 2024 r. osiągnięcia jeszcze wyższych wolumenów sprzedaży badań, a co za tym idzie także wyższych przychodów. Na wyniki spółki w 2024 r. będzie mocno oddziaływać wynik zmiany wyceny świadczeń refundowanych. W szczególności dotyczy to badań PET, które w stosunku do prognoz z 2023 r. wzrosły już o ok. 10%.

Na poziomie kosztów spółka będzie musiała mierzyć się przede wszystkim z konsekwencjami podwyżki wynagrodzeń, która została wprowadzona 1 listopada 2023 r. Dla segmentu diagnostyki oznacza to ok. 1 mln zł kosztów miesięcznie więcej. Analitycy oczekują także wzrostu kosztów energii elektrycznej wraz ze zniesieniem cen maksymalnych.

Wobec perspektyw na nadchodzący rok analitycy zauważają, że ich prognozy są dość konserwatywne, a spółka kryje w sobie dodatkowy potencjał do wzrostu, jeżeli dojdzie do dalszych wzrostów wyceny świadczeń w obszarze diagnostyki.

Źródło: DM BOŚ