Relpol stoi przed szansą na poprawianie wyników w 2023 r. Analitycy podnoszą rekomendację do KUPUJ

Po ciężkim roku 2022 r. Relpol ma szansę wyjścia na prostą. W poprzednich kwartałach najmocniej na wyniki spółki wpływały zawirowania ze strony popytowej oraz kosztowej. Obecnie sytuacja się stabilizuje, a analitycy uważają, że rynek nie wycenia odpowiednio perspektyw poprawy wyników.

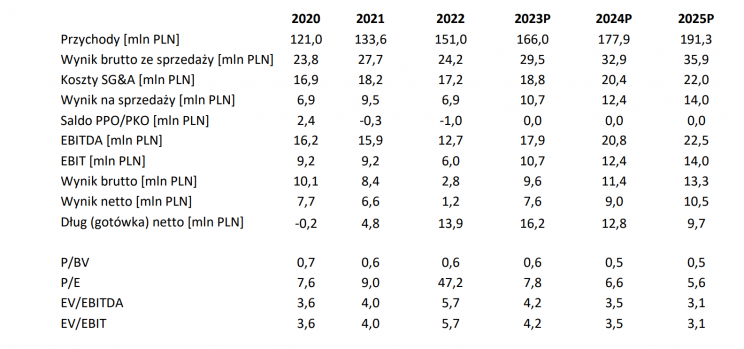

W najnowszym raporcie (16.05) analitycy z DM BDM zaktualizowali swoje prognozy dotyczące producenta przekaźników. W wyniku korekty wyceny nowa cena docelowa wzrosła do 8,03 zł/akcję (poprzednio: 5,62 zł/akcję). Oznacza to ponad 22% potencjał do wzrostu.

Kurs akcji Relpol od początku 2021 roku

Zobacz także: Asbis stawia na rozwój na nowych rynkach i koncentruje się na robotyce

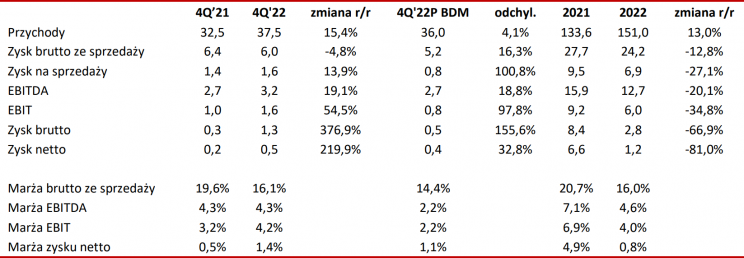

Wyniki za IV kwartał 2022 powyżej oczekiwań

Na poziomie przychodów spółka wypracowała w ostatnim kwartale 2022 r. 37,5 mln zł (+15% r/r), tym samym przebijając oczekiwania analityków o 4,1%. Widać powoli odbicie na rynku polskim, na którym przychody wzrosły o 37% r/r.

Również w przypadku eksportu można mówić o poprawie, szczególnie ze względu na dotychczasowe problemy spółki wynikające z utraty rynku zbytu w Rosji. Na jej miejsce wskoczył dynamicznie rozwijający się rynek azjatycki, w szczególności Bliski Wschód. Tam sprzedaż eksportowa spółki wzrosła o 129% r/r. Dodatkowo, sprzedaż w Niemczech, najważniejszym kierunku eksportu Relpol, również wzrosła (+10% r/r).

Na poziomie marży brutto spółka dalej utrzymuje się w okolicach średniej z poprzednich trzech kwartałów 2022 r., osiągając rentowność na poziomie 16,1%. W stosunku do poprzedniego roku jest to spadek o 3,5 p.p. wynikający przede wszystkim ze wzrostów kosztów materiałów oraz przeniesienia montażu produktów z Ukrainy do Polski. Obecnie sytuacja się już normalizuje, a zakłady w Ukrainie pracują w pełnym zakresie.

Dzięki niespodziewanemu spadkowi kosztów zarządu i wyższym przychodom spółce udało się zwiększyć wynik EBITDA do poziomu 3,2 mln zł (+19,1% r/r) i przebić o ponad 97% oczekiwania analityków.

Jeszcze wyższą poprawę widać na zysku netto, gdzie Relpol wypracował 0,5 mln zł (+220% r/r i +32,8% w stosunku do oczekiwań analityków).

Źródło: DM BDM

Ciężki rok 2022 zakończony

Oczywiście poprawa w 4Q22 nie wystarczyła, by naprostować mocno obciążone wyniki za cały 2022 r. Tylko na poziomie przychodów spółce udało się w całym roku utrzymać dodatnią dynamikę wzrostu, wynoszącą +13%. Konieczność uruchomienia alternatywnego montażu w Polsce i ograniczenie w pierwszej połowie roku produkcji w Ukrainie, a także wzrost kosztów materiałów i energii w poprzednim roku, który z opóźnieniem mógł być przeniesiony do cenników, mocno odbiły się na wynikach operacyjnych. Dodatkowym czynnikiem obciążającym spółkę był dokonany w 2 kwartale odpis spółki rosyjskiej w wysokości 2,7 mln zł.

Spółka odnotowała w całym 2022 r. wynik EBITDA na poziomie 12,7 mln zł (-20,1%), a zysk netto spadł do 1,2 mln zł (-81% r/r).

Źródło: DM BDM

Kolejne kwartały zapowiadają szansę poprawy rentowności

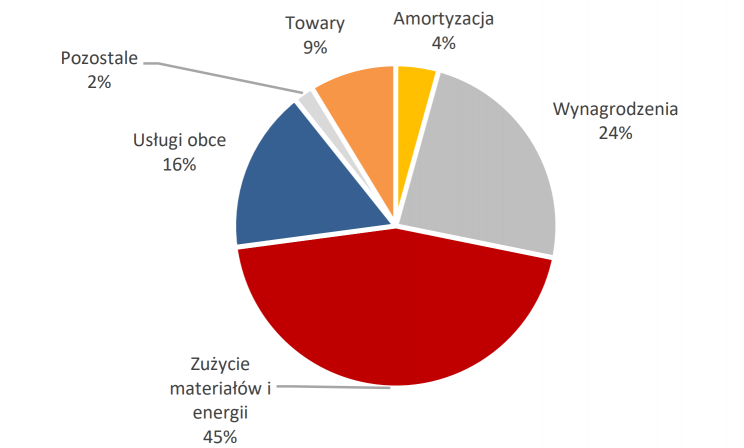

Najważniejszą pozycją kosztową w spółce jest zużycie materiałów i energii. Tym samym, Relpol w szczególności narażony jest na ciężką sytuację na rynku surowców, która miała miejsce w 2021 r. i w pierwszej połowie 2022 r. Co więcej, spółka opiera się w dużym stopniu na przetworzonych materiałach, których ceny w 2 połowie 2022 r. dalej były obciążone rosnącymi kosztami przetworzenia i wysokim kursem dolara.

Obecnie sytuacja na rynku się uspokaja, tym samym perspektywy na 2023 r. wyglądają dla spółki dużo korzystniej. Dodatkowo, w najbliższych kwartałach powinien już być widoczny efekt podwyżki cenników.

Analitycy zwracają uwagę na ryzyka i szanse związane z dalszym osłabianiem się dolara w stosunku do euro. Z jednej strony powinno to pomóc osłabić koszty, z drugiej natomiast tworzy niebezpieczeństwo zwiększenia konkurencyjności produktów importowanych przez Niemcy z Chin, co mogłoby ograniczyć potencjał sprzedażowy spółki. W średnim terminie na korzyść Relpol przemawia natomiast bliska lokalizacja, rozbudowa mocy produkcyjnych, a także fakt, że produkty spółki wykorzystywane są w systemach fotowoltaicznych, na które zapotrzebowanie u naszego zachodniego sąsiada mocno wzrasta ze względu na transformację energetyczną.

Struktura kosztów spółki Relpol za 2022 r.

Źródło: DM BDM