Trwa bessa na rynku długu. Fundusze obligacji, w ostatnich 12 miesiącach, notują solidne straty, niektóre nawet kilkadziesiąt procent

Tylko 12 z ponad 100 funduszy dłużnych, dostępnych w ofercie polskich TFI, w ciągu ostatnich 12 miesięcy dało zarobić swoim klientom.

Od ponad roku trwa bessa na światowym rynku obligacji, w tym na polskim. W 12 miesięcy rentowność polskich 10-latek urosła o niebagatelne 257%. Odczuli to wszyscy posiadacze jednostek funduszy dłużnych, którzy w 2020 i 2021 roku tak namiętnie je kupowali.

Postanowiliśmy zerknąć, które fundusze w tym fatalnym okresie spisały się najlepiej, zdołały ochronić swoich klientów przed stresem i utrzymały się nad kreską. A było to niezmiernie trudne, gdyż średnia stopa zwrotu dla funduszy z grupy papierów dłużnych polskich uniwersalne wyniosła -5,1%, jak wynika z danych portalu Analizy.pl. To pokazuje, jak trudne warunki zapanowały na rynku i tak naprawdę wszystkie fundusze, które znajdują się powyżej tej średniej, są godne pochwały.

Rentowność polskich obligacji 10-letnich

Źródło: Trading Economics

Fundusze dłużne nie ochroniły przed inflacją

Zacznijmy od tego, że ledwie 12 z ponad 100 funduszy dłużnych, dostępnych w ofercie polskich TFI, w ciągu ostatnich 12 miesięcy dało zarobić swoim klientom – wynika z danych portalu Analizy.pl. To pokazuje dobitnie skalę zniszczenia, jaka miała miejsce na rynku obligacji.

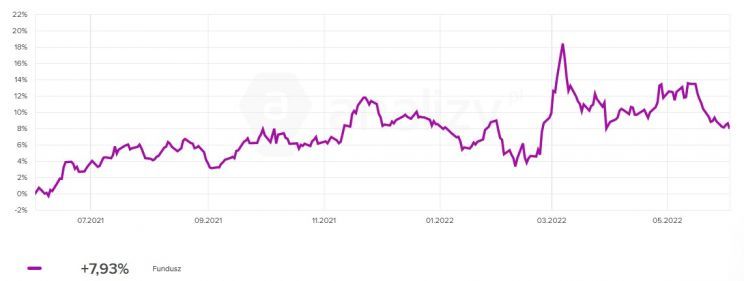

Najlepszym funduszem dłużnym w tym okresie okazał się PKO Papierów Dłużnych USD, o którym już niedawno pisaliśmy, że wbrew mylącej nazwie – w portfelu wcale nie ma obligacji amerykańskich, a głównie polskie denominowane w USD. Zarobił on aż 7,93%. To imponujący wynik w takich warunkach, na tle średniej, ale uwaga – i tak nie dający ochrony przed inflacją, gdyż wedle ostatniej publikacji GUS wyniosła ona w maju 2022 roku w ujęciu rocznym 13,9%.

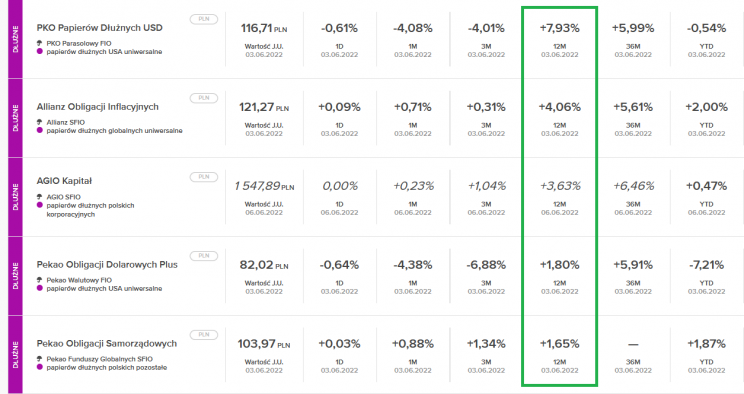

Top 5 funduszy obligacji w okresie 3 czerwca 2021 – 3 czerwca 2022

Źródło: Analizy.pl

Patrząc na 5 najlepszych funduszy obligacji w badanym okresie, można zauważyć, że zabrakło wśród nich funduszu polskich papierów skarbowych. Dwa z nich w portfelu mają papiery głównie denominowane w USD (oprócz lidera jest jeszcze Pekao Obligacji Dolarowych Plus na miejscu 4.) i tutaj nie ma zdziwienia, że się dobrze zachowały, gdyż dolar w ciągu ostatnich 12 miesięcy pokazał swoją siłę. Poza tym, na pozycji 2. mamy Allianz Obligacji Inflacyjnych, który ma w portfelu papiery z całego świata, oraz AGIO Kapitał, który jest funduszem papierów korporacyjnych (pozycja 3.). No i na pozycji 5. znalazł się nietypowy fundusz, który zapewne niewielu inwestorów indywidualnych generalnie interesuje – Pekao Obligacji Samorządowych.

Notowania PKO Papierów Dłużnych USD – 1 rok

Źródło: Analizy.pl

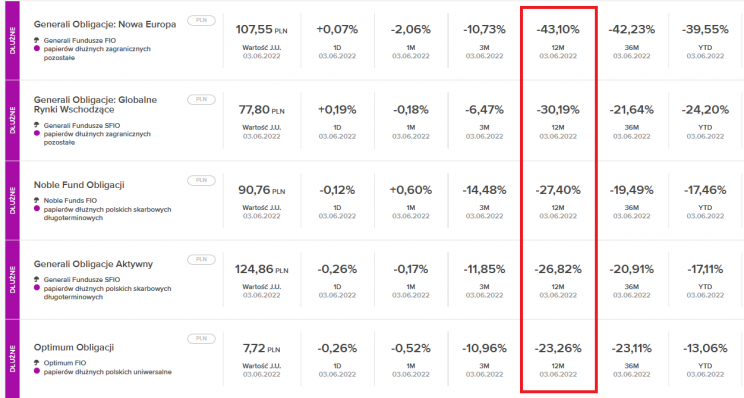

To jeszcze spójrzmy na 5 najgorszych funduszy dłużnych w omawianym okresie. Aż trudno uwierzyć, że znalazł się fundusz w teorii „bezpieczny”, który w rok stracił -43%, no ale taka jest prawda, wystarczy zerknąć do tabelki poniżej. Znalazło się też kilka innych, które odnotowały stratę przekraczającą -20% i z litości pominiemy ich nazwy. Kto chce, może zerknąć do tabelki. Ciszej nad tą trumną…

5 najsłabszych funduszy obligacji w okresie 3 czerwca 2021 – 3 czerwca 2022

Źródło: Analizy.pl

Zobacz także: Srebro ma ponad 100% potencjał wzrostu w tym roku - zakładają optymistyczne prognozy analityków oparte o fundamenty surowca

Fundusze surowcowe dały sowity zarobek ponad inflację

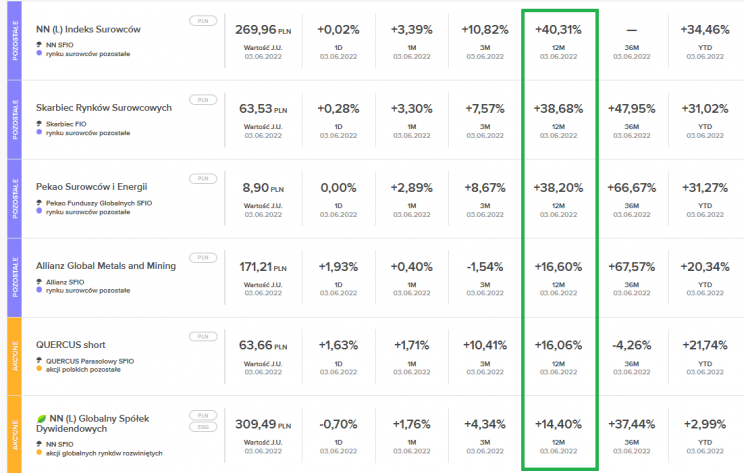

Skoro już wiemy, że fundusze dłużne nie ochroniły przed inflacją, to warto zadać sobie pytanie, czy jakiekolwiek fundusze to zrobiły w ostatnich 12 miesiącach? Jeszcze raz przypomnijmy, że w maju 2022 roku w ujęciu rocznym inflacja wyniosła 13,9%.

Okazuje się, że tą poprzeczkę przeskoczyło ledwie 6 funduszy. Rewelacyjny wynik wypracował NN (L) Indeks Surowców, rosnąc o 40,3%. Blisko 40% dał zarobić Skarbiec Rynków Surowcowych, podobnie jak Pekao Surowców i Energii. Znalazły się jeszcze 3 inne fundusze, które ledwo, ledwo, ale przeskoczyły inflacyjną poprzeczkę. Czyli generalnie, tylko fundusze surowcowe dały sowity zarobek ponad inflację.

Fundusze ze stopą zwrotu powyżej inflacji – 12 miesięcy

Źródło: Analizy.pl