Przejściowe problemy Google’a nie wpływają na jego atrakcyjność – oceniają analitycy, widząc w akcjach wciąż 24% potencjał wzrostu

Wyniki Alphabet za 3Q23 okazały się lepsze od oczekiwań analityków. Jednakże, ze względu na gorszą dynamikę wzrostu w segmencie chmurowym przy mocniejszych wynikach konkurencji, kurs spółki mocno spadł. Mimo to analitycy z Morningstar uważają, że problemy te są jedynie przejściowe, a Alphabet ma w sobie jeszcze wysoki potencjał wzrostu.

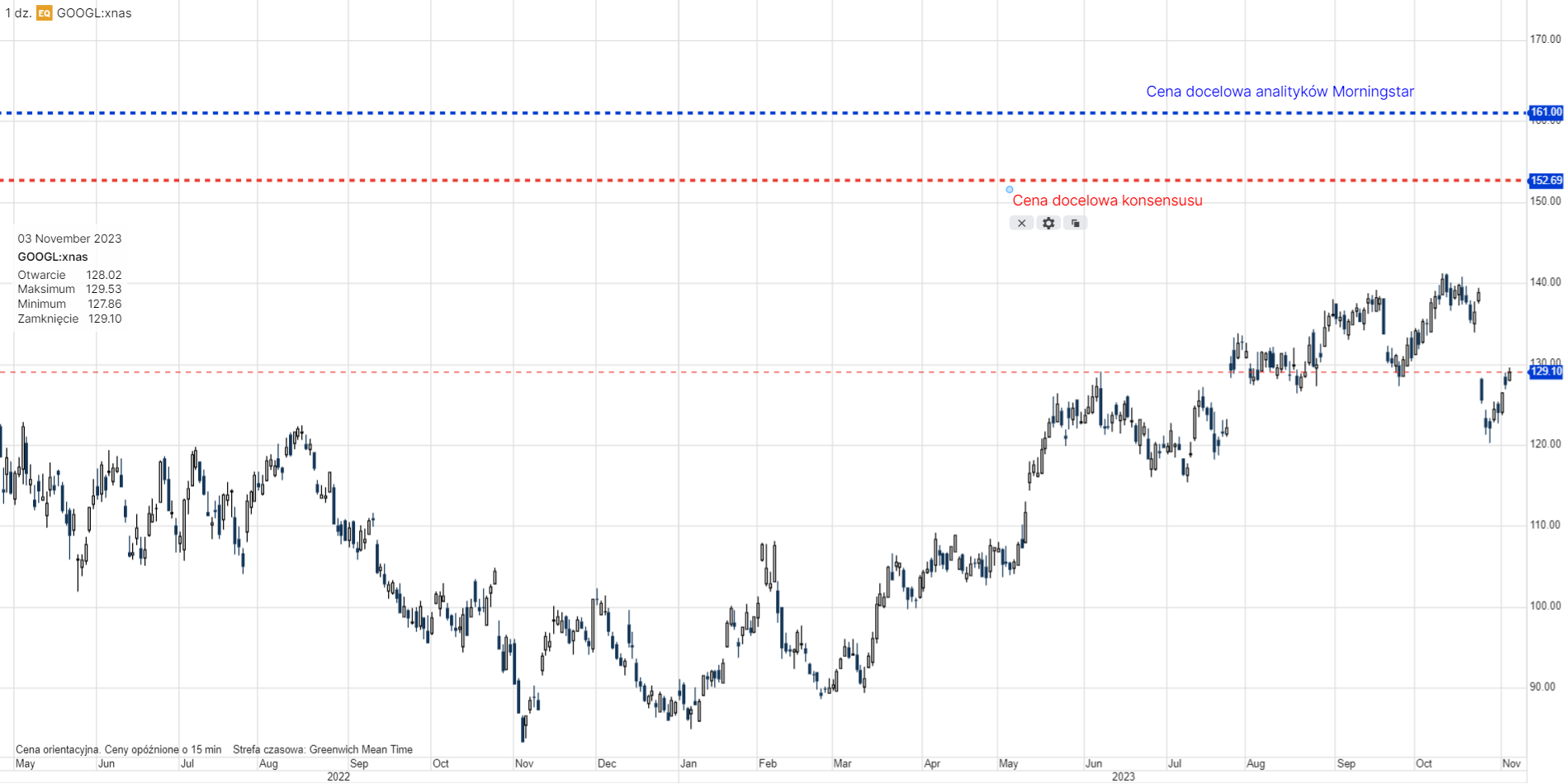

Oszacowana przez analityków z Morningstar cena docelowa wynosi 161 $. To oznacza ok. 24% potencjał do wzrostu technologicznego giganta. W ich ocenie spółka dalej ma dużą przewagę nad konkurencją, co powinno pozwolić jej na utrzymanie statusu lidera, a w takim otoczeniu spadki stanowią dla inwestorów okazję do zakupienia akcji po korzystnej cenie.

Problemy z 3 kwartału wyglądają na tymczasowe

Trzeci kwartał poza segmentem chmurowym okazał się w wykonaniu Alphabetu naprawdę udany. Na poziomie przychodów oraz rentowności spółka przebiła oczekiwania analityków, prezentując wyższe od prognoz wyniki. Negatywna reakcja rynku wynikała przede wszystkim ze skontrastowania wyników Google’a z Microsoftem, który tego samego dnia pokazał w swoim chmurowym segmencie świetne wyniki. Wall Street tym samym spróbowało wycenić potencjalne ryzyko utraty rynku przez Alphabet.

Jednakże analitycy z Morningstar postrzegają tę reakcję jako przesadzoną. W ich ocenie w najbliższych kwartałach wraz ze wzrostem zapotrzebowania na wykorzystanie w swoich biznesach sztucznej inteligencji coraz więcej klientów będzie zwracać się w stronę Google’a, zwiększając jego przychody w segmencie chmurowym. To natomiast przyczyni się do oczekiwanego odwrócenia trendu spadkowego dynamiki sprzedaży spółki.

Co więcej, ich zdaniem obecne wyniki zostały mocno obciążone agresywną polityką inwestycyjną w nowe start-upy i firmy wzrostowe, w szczególności widoczną w segmencie chmurowym.

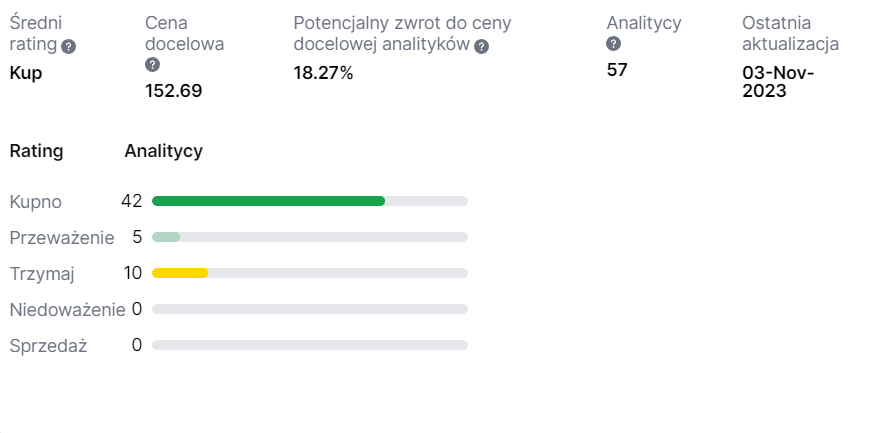

Na tle konsensusu rynkowego, analitycy z Mornignstar mają zdecydowanie bardziej optymistyczne podejście, co do przyszłości internetowego giganta. Średnia cena wynikająca z konsensusu wynosi 152,69 $, co przy obecnym kursie sugeruje ok. 18% potencjał do wzrostu.

Upadek króla kryptowalut: Założyciel giełdy FTX, Sam Bankman-Fried uznany winnym oszustwa

Perspektywy na następne kwartały

Analitycy z Morningstar zakładają, że w 2023 r. spółka będzie dalej mierzyć się z konsekwencjami polityki z 2022 r., w ramach której zanotowała mocny wzrost zatrudnienia a także dokonała szeregu inwestycji w młode spółki. To, w połączeniu z krótkoterminowym wpływem rozwoju wyszukiwarki Bing oraz generatywnej sztucznej inteligencji może zagrozić marżom w tym roku.

Natomiast od 2024 r. analitycy oczekują poprawy marż, głównie zbudowanych na ulepszonej monetyzacji wyszukiwania przy pomocy generatywnej sztucznej inteligencji oraz wyczekiwanego wzrostu w segmencie chmurowym.

W swoim 5 letnim modelu zakładają oni, że przychody spółki wzrosną średniorocznie o 11%, natomiast średnia marża brutto na sprzedaży wyniesie 24%, czyli mniej więcej tyle samo co w poprzedniej połowie dekady.

Głównym źródłem przychodów Alphabetu dalej mają zostać przychody z reklam, które zdaniem analityków będą odpowiedzialne za 70% przychodów spółki. Ich zdaniem, ze względu na niepewność makroekonomiczną w 2023 r. przychody z reklam powinny wzrosnąć jedynie o 6%, czyli wolniej od historycznych wartości.

Giganci technologiczni z NASDAQ pod presją. Obligacje coraz większą konkurencją dla akcji

Ryzyka i szanse spółki

Google stanowi mocną markę na rynku, a do tego w oczach analityków posiada obecnie jedną z najlepiej rozwiniętych baz do zbierania danych. Z tego powodu prezentuje najciekawsze i najbardziej efektywne rozwiązania dla potencjalnych reklamodawców.

Analitycy dostrzegają także potencjał w ciągle zwiększającej się liczbie użytkowników internetu, którzy będą powodować rosnące wydatki firm na reklamę online, na czym Google ma szansę sporo zyskać.

Dodatkowo, dzięki ugruntowanej pozycji systemu Android w świece smartfonów Google ma szansę na rozwój także na prężnie rozwijającym się rynku wyszukiwania mobilnego.

Oczywiście nic na giełdzie nie jest pozbawione ryzyka. W przypadku Alphabetu analitycy podkreślają przede wszystkim niską dywersyfikację przychodów spółki, która w dużej mierze opiera się na jednym segmencie - Google and Search.

Próbą zmiany tego jest mocna polityka inwestycyjna, którą prowadzi spółka, wspierając młode start-upy. Jednakże w ocenie analityków z Morningstar jest ona zbyt agresywna, czego efekty widać było już w 3 kwartale tego roku.

Jednakże głównym zagrożeniem pozostaje dla firmy potencjalny rozwój konkurentów w segmencie wyszukiwarek internetowych, co może doprowadzić do osłabienia pozycji Google’a jako zdecydowanego rynkowego lidera.

Akcje Alphabet są dostępne na platformie SaxoTraderGo pod tym linkiem.