Cena złota i srebra będzie zależeć od inwestorów z Zachodu i Fed

Paliwa do kontynuacji hossy na metalach szlachetnych muszą dostarczyć inwestorzy z Zachodu, ale Fed może tą hossę opóźnić podnosząc stopy – ostrzega Adam Rozencwajg z firmy Goehring & Rozencwajg Associates.

“Wierzymy, że przed nami wielki rynek byka na metalach szlachetnych, ale w krótkim i średnim terminie widać przeszkody dla wzrostów. Licząc od początku 2021 roku, przeciętny walor spółki z rynku złota stracił 10%, podczas gdy walor z sektora energetycznego zyskał 60%. Na cenie złota i srebra widać od ponad roku męczącą konsolidację, pytanie jak długo ona jeszcze potrwa” – pisze Adam Rozencwajg z firmy Goehring & Rozencwajg Associates.

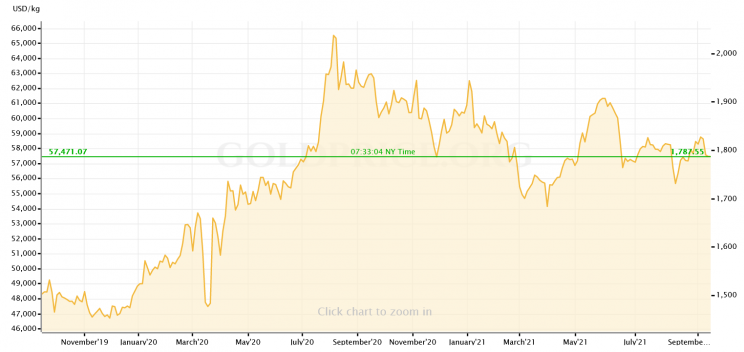

Notowania złota w USD – 2 lata

Źródło: goldprice.org

Byki z Zachodu muszą się obudzić, bo te ze Wschodu śpią

Rozencwajg sądzi, że konsolidacja jeszcze trochę potrwa. „Nadchodzący rynek byka będzie napędzany popytem ze strony inwestorów z Zachodu, jak w latach 70-tych XX wieku. Dla kontrastu, rynek byka z lat 2000-12 był napędzany środkami inwestorów ze Wschodu, którzy wierzyli, że złoto to aktywo, które należy akumulować i trzymać” – zwraca uwagę ekspert.

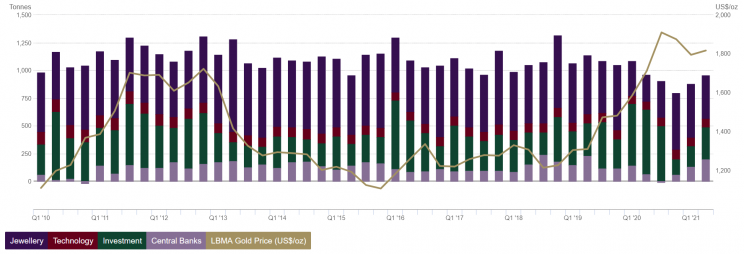

Przypomina, że w roku 2000 USA i Europa zgłaszały popyt na złoto w wysokości 700 ton rocznie, a w 12 lat później już tylko 460 ton. W tym okresie cena uncji poszła w górę z 250 USD do 1 900 USD. A popyt na złoto w Azji urósł z 1 150 ton do 2 400 ton. „Obecnie azjatyckie byki są już zaspokojone, a potwierdzają to dane Światowej Rady Złota, bo popyt na kruszec z ich strony w 2019 roku był niższy o 30%, niż w 2013 roku. Gdyby złota hossa miała zależeć tylko od Azji, to mówilibyśmy już o jej końcu” – wskazuje Rozencwajg.

Wiele się jednak w ostatnich latach zmieniło na Zachodzie. „Potężne stymulusy i druk pieniądza na wielką skalę od 2008 roku sprawią, że powróci wysoka inflacja. To się stanie w tej dekadzie. Inwestorzy z Zachodu będą bardzo agresywnie, panicznie wręcz, poszukiwali schronienia dla kapitału przed tym groźnym potworem. W Europie i USA zobaczymy powtórkę lat 70-tych. Siła zakupowa inwestora z Zachodu jest olbrzymia. Jeśli tylko zechce on kilka procent swojego kapitału umieścić w złocie, będzie to oznaczało mocny wiatr w plecy kruszcu. Gdy zobaczymy duże zakupy złota fizycznego w USA i Europie, to będzie to oznaczało, że rozpoczyna się nowa odsłona rynku byka” – przekonuje Rozencwajg.

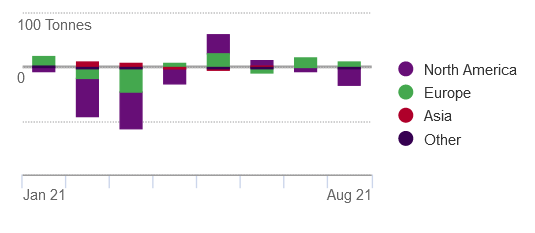

Zauważa, że w okresie październik 2018 – październik 2020 fundusze ETF zakupiły około 1 360 ton złota, podwyższając swoją ekspozycję na kruszec o 65%. W okresie maj 2019 – grudzień 2020 zakumulowały one również 18 000 ton srebra, podwyższając swoje zapasy o 115%. Jednakże od października 2020 roku inwestorzy z Zachodu zaczęli raczej wyprzedawać złoto, a nie kupować.

Jak zwraca uwagę Rozencwajg, doszło do ciekawej dywergencji na rynku ETF. Fundusze mające ekspozycję na złoto mają zapasy kruszcu o 350 ton niższe, niż w październiku 2020, ale fundusze mające ekspozycję na srebro mają zapasy o 30 ton wyższe. „Jesteśmy przekonani, że oczekiwania inflacyjne w ciągu 12 miesięcy od dziś znacznie wzrosną. Być może to srebrne ETFy dają nam sygnał, że popyt na metale szlachetne w związku z nadchodzącą utratą wartości pieniędzy papierowych, będzie się zwiększał” – mówi Rozencwajg.

Struktura popytu na złoto

Źródło: WGC

Saldo napływów i odpływów do ETF złota

Źródło: WGC

Zobacz także: Co dalej z notowaniami złota? W długim terminie kruszec da ochronę przed inflacją

Podwyżki stóp w USA mogą wydłużyć konsolidację

Jednak w średnim terminie, ostrzega Rozencwajg, można spodziewać się dalszej konsolidacji ceny złota i srebra bo brakuje popytu na złoto fizyczne. „Poza tym powstaje pytanie jak cena złota i srebra zareaguje na podwyżki stóp procentowych, które nadciągają. By spróbować odpowiedzieć na to pytanie, można przyjrzeć się okresowi od jesieni 1973 do lata 1974” – wskazuje Rozencwajg.

Rynek byka na metalach szlachetnych wystartował w 1970 roku, gdy złoto kosztowało 35 USD za uncję, a srebro 1,75 USD za uncję. „Gdy w USA zawieszono wymienialność dolara na złoto, oba metale zaczęły dynamicznie zyskiwać na wartości. W październiku 1973 roku embargo na ropę wywołało czterokrotny wzrost jej ceny, co zmusiło Fed do znacznych podwyżek stóp, z ponad 5% na jesieni 1973 r. do 13% latem 1974. Ten ruch zatrzymał byczy rajd na złocie i srebrze. Cena metali przez 2,5 roku tkwiła w konsolidacji. Od szczytu w 1974 r. do sierpnia 1976 r. uncja złota potaniała o 45%, podobnie jak uncja srebra. Jednak już w I kwartale 1975 r. stopa procentowa w USA wynosiła 6%, ale to nie wyrwało metali z konsolidacji jeszcze przez 2 lata. Dopiero potem byki się obudziły i zaatakowały z furią” – przypomina Rozencwajg.

Notowania złota od 1968 r.

Źródło: Trading Economics

Główna stopa procentowa w USA od 1970 r.

Źródło: Trading Economics

Według eksperta firmy Goehring & Rozencwajg Associates, Fed w najbliższych kwartałach będzie zmuszony okolicznościami rynkowymi do wejścia w cykl podwyżek stóp. „Nauczeni lekcją z lat 70-tych, jesteśmy dość sceptycznie nastawieni co do wzrostów ceny złota i srebra w krótkim i średnim terminie. Ta faza korekcyjna, faza konsolidacji, która trwa od ponad roku, jeszcze się nie skończyła. Jednak gdy już się zakończy, złote i srebrne byki zaatakują z furią” – podsumowuje Rozencwajg.