Cena złota w ciągu roku osiągnie 2 000 USD za uncję - uważają analitycy Goldman Sachs

W ciągu 12 miesięcy cena uncji złota dobije do 2 000 USD – uważają analitycy Goldman Sachs. I dodają, że srebro może zachować się nawet lepiej.

Niskie stopy procentowe, słaby dolar – to będą główne czynniki wspierające wycenę złota w horyzoncie 12 najbliższych miesięcy – stwierdzili analitycy Goldman Sachs. I podnieśli prognozę do 2 000 USD za uncję.

Goldman Sachs: złoto może jeszcze podrożeć, a srebro może… wystrzelić na północ

Złoto od połowy kwietnia tkwi w konsolidacji 1 670 USD – 1 760 USD. Zdaniem analityków Goldman Sachs stało się tak, gdyż społeczeństwa z wielkich rynków wschodzących, które zwyczajowo kupują dużo fizycznego złota, odstąpiły od transakcji z uwagi na pandemię. Chodzi oczywiście głównie o Indie i Chiny. Poza tym niektóre banki centralne, jak rosyjski, wstrzymały zakupy kruszcu.

„Pojawiają się obawy, że rynki rozwinięte poradzą sobie ze skutkami pandemii i że tryb risk-on będzie na nich nadal obowiązywał, podczas gdy rynki wschodzące zbiednieją, więc spadek popytu na złoto będzie długotrwały, co doprowadzi do spadku jego ceny. Jednakże popyt inwestycyjny na złoto rośnie, gdyż utrzymują się obawy o pojawienie się inflacji w związku z działaniami banków centralnych. Cenę złota wspierają też niskie stopy. My spodziewamy się osłabienia siły USD, oraz odbudowania się popytu na złoto fizyczne na rynku chińskim i indyjskim, co powinno wspierać cenę uncji kruszcu” – stwierdzili analitycy Goldman Sachs.

Ich zdaniem, strach związany z pandemią podniósł cenę uncji złota o około 18% (estymacja), a spadek popytu na złoto fizyczne z rynków azjatyckich obniżył ją o około 8%. To oznacza, że „na papierze” złoto powinno podrożeć w tym roku o około 10%. Tymczasem podrożało o 15% (wyceniane w USD), co pokazuje siłę kruszcu.

Eksperci banku podnieśli cenę docelową dla uncji złota w horyzoncie 3-miesięcznym do 1 800 USD, w horyzoncie 6-miesięcznym do 1 900 USD oraz w horyzoncie 12-miesięcznym do 2 000 USD (z 1 800 USD wcześniej). Podnieśli również cenę docelową dla uncji srebra (do 22 USD z 15 USD w perspektywie 12-miesięcznej).

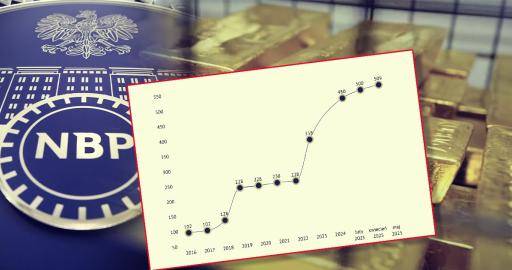

Notowania XAU/USD – 20 lat

Źródło: GoldPrice.org

W opinii Goldman Sachs, wysoka inflacja jest realną perspektywą, gdyż banki centralne drukują pieniądze na potęgę, a gospodarstwa domowe wychodzą z koronakryzysu z dużą siłą nabywczą. „Pandemia jest w pewnym sensie podobna do II wojny światowej. Rządy potężnie się zadłużyły, by wyjść z niej zwycięsko. Po pandemii, tak jak po wojnie, mogą zacząć tolerować wysoką inflację, gdyż będą chciały w łatwy sposób uporać się ze swoim zadłużeniem. Jednak aby uncja złota przebiła się przez poziom 2 000 USD inflacja musi przekraczać w USA 2%, a władze muszą pozostawać bierne wobec niej” – stwierdzili.

Zdaniem analityków Goldman Sachs, świetne miesiące ma przed sobą również srebro. „Stymulusy dla gospodarek przyczynią się do szybkiego podniesienia się produkcji przemysłowej. Tymczasem, jak wiadomo, około 50% popytu na srebro pochodzi z przemysłu. Poza tym, srebro jest wykorzystywane fotowoltaice, która będzie stale zyskiwała na znaczeniu. No i należy także pamiętać, że srebro jest metalem szlachetnym drugiego wyboru, po złocie. Gdy zainteresowanie metalami szlachetnymi jest na niskim czy średnim poziomie, inwestorzy preferują złoto. Jednak gdy ono jest ponadprzeciętne, zaczynają pożądać również srebra, bo chcą dywersyfikować część portfela z metalami. W takich warunkach srebro może nawet zachować się lepiej, niż złoto. Rynek srebra jest bardziej płytki, więc duże zainteresowanie ze strony inwestorów może wywołać nagłe wzrosty ceny uncji srebra” – stwierdzili analitycy Goldman Sachs.

Notowania XAG/USD – 20 lat

Źródło: GoldPrice.org

Gold/silver ratio od 1975 roku

Źródło: GoldPrice.org

Julius Bear: złoto nie lśni, bo nie pojawiło się ryzyko systemowe

Jednak nie wszyscy analitycy są tak optymistycznie nastawieni do metali szlachetnych. „Czy złoto straciło swój blask?” – pytają eksperci Julius Bear w najnowszej analizie. Zwracają uwagę, że cena złota podczas koronakryzysu nie rośnie tak dynamicznie, jak się można tego było spodziewać.

Dlaczego? Yves Bonzon, Chief Investment Officer grupy Julius Baer zwrócił uwagę, że złoto jest bardzo specyficznym aktywem, które ma unikalne cechy. „Nie można go dodrukować, dlatego jest ochroną przed inflacją. Poza tym, jeśli trzymamy je w formie fizycznej, to nie jest ono obciążone ryzykiem emitenta. Złoto zachowuje się świetnie podczas kryzysów geopolitycznych, zachowało się kapitalnie również podczas kryzysu finansowego sprzed 12 lat. Co się teraz dzieje? Reakcja władz na pandemię była tak spójna, zdecydowana, głęboka, że tzw. ryzyko systemowe nie zdążyło się pojawić. Pandemia nie naruszyła podstaw system finansowego. Mało tego, mimo druku pieniądza na dużą skalę, rośnie ryzyko deflacji, a nie inflacji” – wskazał Bonzon.

Według analityka Julius Bear, podwyższona inflacja może się kiedyś pojawić, ale „nie ma jej tuż za rogiem, więc złoto jako ochrona przed inflacją nie ma prawa drożeć”. Co więcej, wedle Julius Bear, cena 1 700 USD za uncję w pełni odzwierciedla recesję, w którą weszła globalna gospodarka. „Gospodarka budzi się do życia. Uważamy, że większość obecnie trwającego trendu wzrostowego na złocie mamy już za sobą. Spodziewamy się konsolidacji ceny kruszcu na obecnych poziomach. Możliwy jest też jej delikatny wzrost w najbliższej przyszłości” – stwierdził Bonzon.