Koszty i wynagrodzenia górników w górę, a przychody w dół. JSW jest już wyceniane na giełdzie znacznie poniżej gotówki

JSW zamknęła 2023 rok w mieszanych nastrojach. W przedstawionym raporcie rocznym zarówno optymiści jak i pesymiści znajdą wiele argumentów na poparcie swojego „punktu widzenia” na kondycję finansową i perspektywy dla spółki. Optymiście w pierwszej kolejności mogą wskazać jeden miliard złotych zysku netto i ponad 6 mld zł nadwyżki finansowej na kontach JSW. Z kolei pesymiści wskażą przede wszystkim skokowy wzrost kosztów operacyjnych przy spadku produkcji, wysokie koszty inwestycji nieprzekładające się na efektywność działalności oraz spadki cen węgla koksowego i koksu.

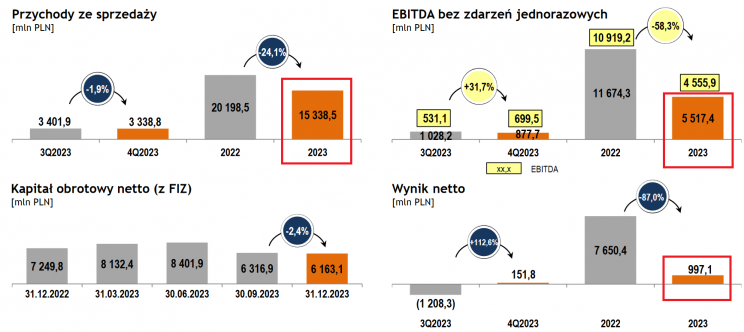

Grupa JSW w 2023 r. zanotowała 24% spadek przychodów r/r, które wyniosły 15,3 mld zł. Produkcja węgla spadła o 4% do 13,5 mln ton przy spadku średniej ceny węgla koksowego o 26%. Produkcja koksu co prawda wzrosła o 4%, ale jego cena obniżyła się o 31%. Zysk EBITDA bez zdarzeń jednorazowych (głównie wypłata dodatkowych „jednorazowych” wynagrodzeń dla pracowników) wyniosła 5,5 mld zł wobec 11,7 mld zł rok wcześniej. Silnemu spadkowi uległ też zysk netto, który w 2023 r. wyniósł 1 mld zł wobec 7,6 mld zł w 2022 roku. Zarówno na wyraźnie niższe przychody jak i zyski w największym stopniu wpłynęły wskazane spadki cen węgla koksowego i koksu. JSW jako eksporter, stracił też na spadku pary walutowej usd/pln. Niekorzystnie na wyniki i wielkość produkcji wpłynęły wypadki w kopalniach, które niestety są powiązane z coraz trudniejszymi warunkami wydobycia na coraz to głębszych i trudniejszych pokładach.

Źródło: JSW

Zobacz także: Zarząd JSW w maju będzie decydował w sprawie ew. dywidendy

Mocne wzrosty wynagrodzeń w JSW mimo spadku przychodów

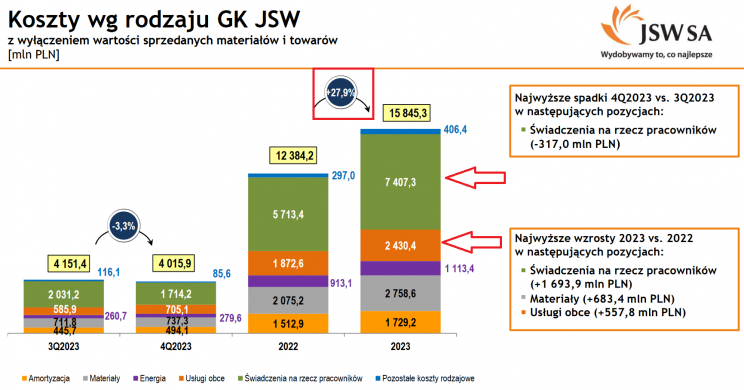

W 2023 r. silnie rosły koszty operacyjne, które w otoczeniu wysokiej inflacji były wręcz niemożliwe do utrzymania nawet na zbliżonych poziomach jak w 2022 roku. Całoroczny wzrost kosztów operacyjnych wyniósł 28%, z czego największy przyrost zanotowano w świadczeniach na rzecz pracowników (+1,7 mld zł), a także po stronie kosztów materiałów (683 mln zł) oraz usług obcych (558 mln zł). Na konferencji wynikowej zarząd JSW w odniesieniu do 28% wzrostu kosztów operacyjnych wskazał wspomniany wzrost inflacji, ale warto dodać, że inflacja w Polsce w minionym roku wyniosła wg. GUS 11,4%.

Źródło: JSW

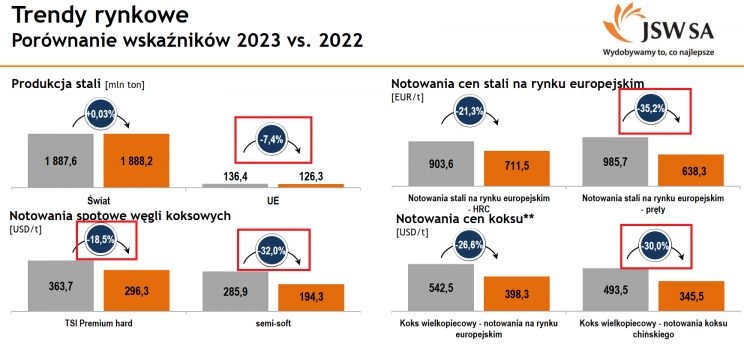

Otoczenie makroekonomiczne dla JSW nie było i nadal nie jest sprzyjające. W ciągu 2023 r. produkcja stali w Unii Europejskiej spadła o ponad 7%, a jej ceny w zależności od produktu były niższe 21-35%. Równie głębokie przeceny dotknęły najważniejszych, dwóch produktów JSW, czyli węgla koksowego i koksu. Ceny tego pierwszego po ukształtowaniu w 2022 r. historycznych maksimów na poziomie ok. 670$/t, miały dużo miejsca do spadku. Aktualnie kształtują się one w okolicy 250$/t, co można określać neutralnym poziomem. Z kolei ceny koksu wręcz się załamały, czego efektem była nadpodaż przy wyraźnie obniżonym popycie. W efekcie część koksowni w Europie ograniczyło moce produkcyjne. W odróżnieniu od tych tendencji, JSW utrzymała wysokie moce wytwórcze, co przełożyło się na istotny wzrost zapasu koksu, a także konieczność poszukiwania nowych rynków zbytu.

Źródło: JSW

Zobacz także: Ryszard Janta prezesem JSW od 30 kwietnia

JSW dalej inwestuje w węgiel

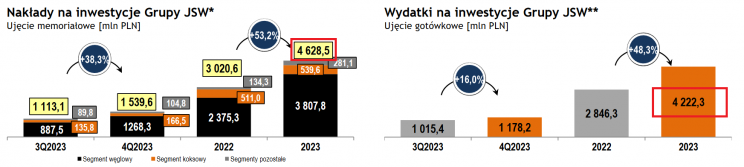

Poziom nakładów na inwestycje w Grupie JSW w 2023 r. był zdecydowanie rekordowy. W ujęciu rocznym wyniósł 4,6 mld zł w ujęciu memoriałowym i 4,2 mld zł w ujęciu gotówkowym. Są to wzrosty o około 50%. Zdecydowana większość inwestycji dedykowana jest segmentowi węglowemu. Wysokie poziomy inwestycji to przede wszystkim wzrost cen napędzany inflacją, ale też konieczność wynikająca ze specyfiki działalności – aby grupa mogła co najmniej utrzymywać bieżącą wielkość produkcji oraz osiągać wyznaczone cele w strategii (w tym większy udział produkcji węgla koksowego) musi po prostu dużo inwestować.

Źródło: JSW

Zobacz także: KGHM, JSW, Alior, Orange Polska - Kalendarz publikacji wyników finansowych, Raporty roczne

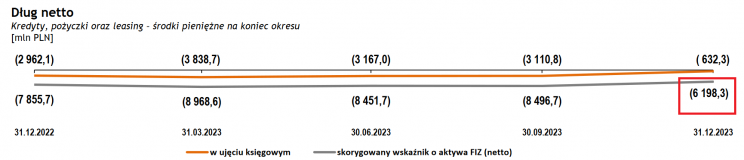

Nadwyżki finansowe JSW spadają w szybkim tempie

Wypracowana głównie w 2022 r. duża poduszka finansowa, osiągająca nawet poziomy ok. 10 mld zł, zaczęła szczególnie pod koniec 2023 r. szybko topnieć. To efekt m.in. spadającej zyskowności, wypłat „jednorazowych” premii dla pracowników (które w ostatnim czasie mają dość dużą regularność i określanie ich jednorazowymi powoli traci sens) oraz konieczności zapłaty tzw. windfall tax (podatek od nadzwyczajnych zysków), który kosztował JSW ok. 1,6 mld zł. Tylko w okresie IV kwartału 2023 r., poziom nadwyżki finansowej spadł o ok. 2,3 mld zł, a to wyraźnie więcej niż obciążenie z tytułu windfall tax przypadające właśnie na ten okres.

Źródło: JSW

Przy aktualnych poziomach cen węgla koksowego i koksu, pary walutowej usd/pln, wysokiej presji kosztów operacyjnych, trudno doszukiwać się pozytywnych bodźców fundamentalnych dla JSW. Dane produkcyjne za I kwartał 2024 r. pokazały dalszy spadek produkcji węgla do 3,13 mln ton, czyli o 7,3% mniej w ujęciu r/r. Wszystko wskazuje na to, że w raport finansowy za I kwartał br. pokaże słabsze wyniki finansowe oraz dalszy spadek nadwyżki finansowej. JSW ma jednak wciąż spory zapas gotówki, który przy bieżących poziomach cen surowców pozwala spółce spokojnie funkcjonować co najmniej przez kolejne dwa lata. To dość długi okres, aby oczekiwać na cykliczne wzrosty cen surowców. Czy i kiedy one wystąpią, tego niestety nie wie nikt.

Wycena rynkowa JSW

Wciąż otwarta jest też drogą do wypłaty dywidendy za 2023 rok. Co prawda przy kurczącej się poduszce finansowej oraz perspektywie na dalsze pogorszenie wyników finansowych, ewentualna wypłata jest dyskusyjna. Wciąż spółkę obowiązuje umowa na finansowanie udzielone przez PFR, która uniemożliwia wypłatę dywidendy, ale umowa ta wygasa w III kwartale tego roku. Na konferencji wynikowej zarząd pytany o możliwość wypłaty dywidendy wskazał, że kwestię dotycząca rekomendacji zarządu będzie podejmował nowy skład tego organu już w maju.