Akcje Enter Air i Rainbow Tours na fali wzrostowej. Warunki dla branży turystycznej w tym roku nie będą jednak tak sprzyjające

Dla Rainbow Tours i Enter Air pierwszy rok niezmącony pandemią czy wojną okazał się bardzo zyskowny, co nie umknęło uwadze inwestorów. Kursy akcji obydwu spółek śrubują rekordy/. Sytuacja rynkowa jednak zaczyna się zmieniać.

W 2023 r. umacniający się złoty oraz normalizujące się koszty paliwa lotniczego, w połączeniu rosnącą liczbą wycieczek, przełożyły się na dobre rezultaty operatora turystycznego Rainbow Tours oraz czarterowych linii lotniczych Enter Air. W tym roku znacznie większą rolę odgrywać będzie rosnący wolumen wycieczek.

Zobacz także: Rainbow Tours ma udany rok, chce przekroczyć 3 mld zł sprzedaży (wywiad)

Turystyczne eldorado

Poprzedni rok pokazał, że konsumenci nadal chcą podróżować i przygotowani są na znaczne wydatki. Po pierwszych trzech kwartałach 2023 r. przychody Rainbow Tours są wyższe niż w analogicznym okresie 2022 r. o niemal 40 proc. do 2,7 mld zł. Z kolei zysk netto opiewał na niespełna 170 mln zł, podczas gdy w tym samym okresie 2022 r. było to 42,9 mln zł.

„Ubiegły rok był dobry dla całej branży oraz Rainbow Tours. Widać, że po pandemii klienci zdecydowali się postawić bardziej na doświadczenia niż dobra trwałe i chętnie wyjeżdżają. Momentami popyt był tak duży, że robiliśmy wszystko co w naszej mocy, żeby obsłużyć jak najwięcej klientów. IV kw. 2023 r. kontynuował dobrą passę całego roku i choć statystycznie w tych miesiącach touroperatorzy wykazują straty, to ten rok będzie pod tym względem odmienny” komentuje dla Strefy Inwestorów prezes Rainbow Tours Maciej Szczechura.

Notowania Rainbow Tours w ciągu ostatnich 12 miesięcy

Podobnie sytuacja rysuje się w przypadku Enter Air. Po pierwszych trzech kwartałach ubiegłego roku przychody były wyższe niż w 2022 r. o ponad 14 proc. do 2,1 mld zł. Z kolei zysk netto podskoczył o niespełna 130 proc. do 130,4 mln zł.

„Popyt na nasze usługi jest silny zarówno w sezonie letnim jak i zimą, a póki co wzrost popytu przekracza nasze możliwości operacyjne. W zimie latamy głównie za granicą, gdzie nasza marka jest już od wielu lat rozpoznawalna. Polski rynek także zaskoczył nas bardzo pozytywnie. W czwartym kwartale lataliśmy dużo z Polski przede wszystkim do Egiptu, Dubaju, Turcji, Omanu, Kenii czy na Wyspy Kanaryjskie. Naturalnie, tak jak co roku, w IV kw. 2023 r. rozpoczęliśmy przygotowywania do następnego sezonu letniego i duża część floty była na przeglądach technicznych. Wszystko odbyło się zgodnie z planem” dodaje Grzegorz Polaniecki, członek zarządu Enter Air.

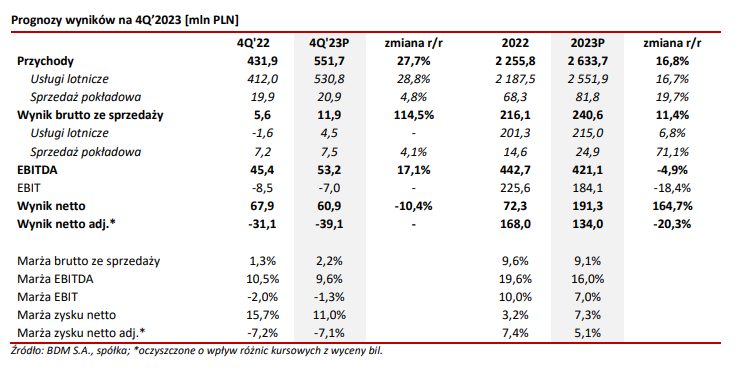

Szacunkowe wyniki Enter Air w 2023 r.

Źródło: DM BDM

Na wspomniane rezultaty wpływ miało kilka czynników, jak m.in. wysoka inflacja pozwalająca podwyższyć marże, spadające koszty paliwa lotniczego czy umacniający się kurs rodzimej waluty.

„Dla Rainbow Tours kluczowy jest kurs walutowy. W 2023 r. obserwowaliśmy wzmocnienie złotego, które przypadło m.in. na okres wakacyjny, co pomogło nam w wypracowaniu ponadprzeciętnych zysków. Oczywiście presja inflacyjna również jest obecna, np. hotele życzą sobie coraz więcej za swoje usługi, jednak kontrakty zawieramy na okres dwóch, trzech lat, więc częściowo się to rozkłada. Normalizację kosztów widzimy zaś jeśli chodzi o paliwo lotnicze, którego ceny w momencie wybuchu wojny w Ukrainie znacząco podskoczyły” zauważa Szczechura.

Zobacz także: Wyniki Enter Air rozczarowały inwestorów. Tegoroczne prognozy mogą być trudne do zrealizowania

Kluczowe wolumeny wycieczek

2024 r. będzie jednak zupełnie inny od poprzedniego roku. Inflacja w Polsce w styczniu sięgała 3,9 proc., podczas gdy w 2023 r. wskaźnik opiewał na 11,4 proc. - wynika z danych GUS. Widać więc, że spółkom nie będzie tak łatwo tłumaczyć podwyżek ogólnym wzrostem cen. Wydaje się też, że złoty nie zaliczy aż tak stanowczego umocnienia.

„W porównaniu do poprzedniego roku sytuacja jest trochę inna. Przede wszystkim, aż tak dużej roli nie odgrywa wzrost cen wycieczek (inflacja), dzięki której w 2023 r. udało się powalczyć o lepsze marże przy pozytywnym wpływie otoczenia kosztowego. W tym roku zabraknie również wzmocnienia ze strony kursu walutowego oraz ceny paliwa lotniczego. Głównym czynnikiem wzrostowym w tych warunkach będzie rosnący wolumen sprzedanych wycieczek” komentuje Dariusz Dziubiński, analityk Banku Pekao, tworzący raporty analityczne na temat Rainbow Tours.

Widać więc, że w tym roku kluczowy będzie popyt klientów na wycieczki. Póki co ten zdaje się dopisywać. Zgodnie z ostatnimi szacunkami przedsprzedaży wycieczek na tegoroczne lato ta wzrosła w porównaniu z poprzednim rokiem o 27,4 proc.

„Ostatnio opublikowane szacunki dotyczące przedsprzedaży nie są jeszcze kluczowe ale pokazują, że sytuacja na rynku wygląda dobrze. Większość danych wskazuje obecnie również, że powinien być to kolejny dobry rok w turystyce. Z wypowiedzi prasowych przedstawicieli sektora można wywnioskować, że operatorzy wycieczek szykują się na wzrost sprzedanej liczby wycieczek o około kilkanaście proc. względem 2023 r.” uzupełnia analityk.

Zobacz także: Rozważamy przeniesienie Enter Air z GPW na parkiet na Zachodzie lub dual listing – mówi Grzegorz Polaniecki, dyrektor generalny Enter Air

W planach szersza oferta i kolejne maszyny

Aktualnie Enter Air deklaruje, że trzyma koszty w ryzach. Doświadcza jednak problemu z dostępem do części zamiennych samolotów.

„Niestety duży popyt na samoloty powoduje, że jest niska dostępność komponentów potrzebnych do renowacji oraz modyfikacji samolotów, tak by były w pełni skonfigurowane z naszymi standardami. Dział techniczny ma pełne ręce roboty, ale na razie wszystko idzie zgodnie z planem. Mam nadzieję, że w tym roku nie będziemy już mieli takiego problemu jak w 2023 r., gdy musieliśmy całkiem zrezygnować z dostawy jednego samolotu szukając pośpiesznie zastępstwa w formule wynajmu „wet-lease” dodaje członek zarządu Enter Air.

Notowania Enter Air w ciągu ostatnich 12 miesięcy

W tym roku spółka planuje zaoferować 31 własnych maszyn oraz cztery w formie wspomnianego „wet-lease”. Co więcej, spółka chciałaby powrócić do wypłaty dywidendy.

„Naszym celem w tym roku jest wypłata wysokiej dywidendy, która zrekompensuje inwestorom brak wypłat przez ostatnie trzy lata. Regularnie spłacamy nasze zadłużenie i rozmawiamy z PFR w sprawie realizacji tego celu. Natomiast operacyjnie chcemy rozsądnie odpowiedzieć na ogromne zapotrzebowanie ze strony klientów. Jak zwykle skoncentrujemy się na najbardziej stabilnej i dochodowej części rynku. Zwiększenie floty zawsze dostosowujemy do zgłoszonego popytu biorąc pod uwagę możliwości wykorzystania nowych maszyn w sezonie zimowym. W tym roku spodziewamy się, że liczba naszych operacji lotniczych wzrośnie dynamicznie, podobnie jak rok temu” uważa Polaniecki.

W tym roku Enter Air podpisał już cztery umowy dotyczące czarteru maszyn na sezon lato 2024 i zima 2024/2025. Szacowana wartość kontraktów podpisanych z Rainbow Tours, Coral Travel Poland, Itaką oraz TUI opiewa na 517,6 mln dolarów. Uwagę zwraca znaczny skok wartości tych umów. Rok temu, gdy spółka zawierała kontrakt na czarter maszyn w sezonie lato 2023 i zima 2023/2024 z Rainbow Tours, opiewała ona na 44,1 mln dolarów. W 2024 r. było to już 90,4 mln dolarów.

Z kolei Rainbow Tours zamierza dalej poszerzać ofertę hoteli oraz destynacji.

„W naszej branży liczy się dobre wyczucie klienta. Na to składa się zarówno destynacja, do której chcą się udać, jak i standard wycieczki czy hotelu. Aktualnie poszerzamy oferty naszych destynacji. W kolejnym sezonie zimowym klienci mogli bezpośrednio polecieć m.in. do Kolumbii czy na Filipiny. Balansujemy też ofertę hoteli, od tych bardziej budżetowych, po popularne hotele pięciogwiazdkowe” podsumowuje Szczechura.