Prawdziwe okazje inwestycyjne mnożą się na frontier markets – twierdzą analitycy T. Rowe Price

Inwestorzy działający globalnie powinni coraz częściej szukać okazji na takich rynkach, jak Wietnam, Bangladesz czy Filipiny – podpowiadają eksperci firmy inwestycyjnej T. Rowe Price.

Frontier markets (rynki graniczne) są wysoce nieefektywne, i łatwo na nich znaleźć okazje, wśród przedsiębiorstw korzystających na ich strukturalnym dynamicznym wzroście – przekonują eksperci T. Rowe Price w analizie “Are Frontier Markets Still the Great Untapped Opportunity”.

Zalety frontier markets dla globalnego portfela

„Inwestycja w akcje z rynków granicznych świetnie dywersyfikuje ryzyko, bo zyski z nich są słabo skorelowane z zyskami z rynków rozwiniętych i wschodzących. Alokacja w rynki graniczne uzupełnia globalną ekspozycję inwestora, zapewniając unikalny dostęp do 36% światowej populacji i 15% globalnego PKB” – przekonuje Johannes Loefstrand, zarządzający portfelem T. Rowe Price Frontier Markets Equity Strategy.

Oczywiście, rynki graniczne znajdują się na wczesnym etapie rozwoju makroekonomicznego. Mają w związku z tym niższe koszty pracy i młodsze populacje oraz są mniej obciążone długiem, niż rynki rozwinięte i wschodzące. „Poszczególne rynki oferują zróżnicowany krajobraz biznesowy, przy czym prawie każdy oferuje własną mieszankę możliwości i zagrożeń. Demografia, inwestycje w infrastrukturę, reformy makroekonomiczne, stabilność polityczna, ramy regulacyjne oraz postępy w zakresie ochrony środowiska, spraw społecznych i zarządzania - wszystkie te czynniki są typowo długoterminowymi strukturalnymi czynnikami wzrostu, które powinny nadal występować na frontier markets w perspektywie kilku dekad” – przekonuje Loefstrand.

Rynki graniczne stanową ledwie 0,3% globalnej kapitalizacji giełdowych spółek. Tymczasem ONZ szacuje, że w 2050 roku będzie je zamieszkiwała połowa ludności świata. „Rynki graniczne są niedostatecznie reprezentowane pod względem globalnej kapitalizacji rynkowej, w porównaniu z wagą PKB i liczbą ludności, ta nierównowaga jest uderzająca. Tymczasem jako klasa aktywów, rynki graniczne w przeszłości zapewniały solidne zwroty długoterminowe, zasadniczo porównywalne ze zwrotami z bardziej dojrzałych rynków kapitałowych o dłuższej tradycji. Co ważne dla inwestorów działających globalnie, frontier markets wykazują tendencję do niskiej korelacji z rynkami rozwiniętymi, a nawet wschodzącymi. Na przykład w 2021 r. indeks MSCI Frontier Markets osiągnął zwrot w wysokości 20%, w porównaniu z -2% indeksu MSCI Emerging Markets” – wskazuje ekspert T. Rowe Price.

Co jest przyczyną tak niskiej korelacji? „Jest to częściowo spowodowane niższym poziomem inwestycji zagranicznych, jak również minimalną alokacją funduszy pasywnych. Rynki graniczne są odcięte od potężnych przepływów inwestycyjnych i dlatego są w mniejszym stopniu dotknięte dużymi ruchami alokacyjnymi typu risk-on/risk-off. W konsekwencji, alokacja na rynki graniczne w ramach szerszego globalnego portfela może pomóc w obniżeniu stopnia ryzyka i zmienności portfela” – podkreśla Johannes Loefstrand.

Jak podkreśla ekspert T. Rowe Price, środowisko makro ma ogromne znaczenie w zarządzaniu ryzykiem na rynkach granicznych, ponieważ należy ocenić szereg czynników. „Na przykład, globalne ubóstwo stale zmniejsza się, co powoduje istotną poprawę standardów życia na wielu rynkach granicznych. Jednocześnie szacunki mówią, że wciąż około 700 mln ludzi na całym świecie żyje w skrajnym ubóstwie” – wskazuje Loefstrand.

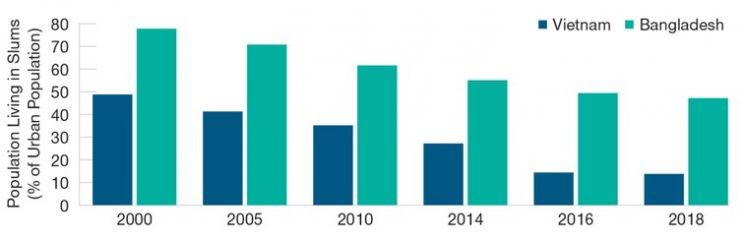

Odsetek populacji żyjącej w slumsach

Źródło: T. Rowe Price

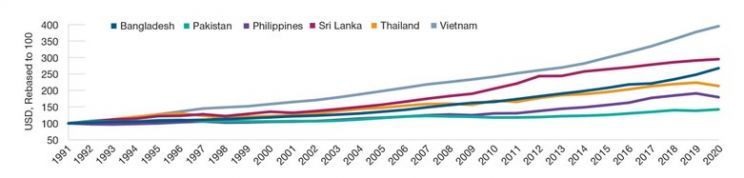

Produktywność w USD per capita

Źródło: T. Rowe Price

Zobacz także: Najważniejsze megatrendy w światowej gospodarce, pod które już teraz powinni ustawiać się inwestorzy aby dużo zarobić

Jak wybrać atrakcyjny rynek graniczny

Ekspert T. Rowe Price radzi, by najpierw znaleźć atrakcyjny makroekonomicznie rynek graniczny, a następnie poszukać sektorów korzystających na jego dynamicznym rozwoju, najlepiej takich, które rosną szybciej od PKB. „Potem szczegółowa analiza fundamentalna poinformuje nas o racjonalności decyzji inwestycyjnych na poziomie poszczególnych spółek. Poprzez wychodzenie w teren, obserwowanie działalności spółek i osobiste rozmowy z zespołami zarządzającymi, możliwe jest znalezienie solidnych, dobrze zarządzanych firm, które utrzymują lub zwiększają udziały w rynku. Przy czym przyznaję, że w T. Rowe Price proces wyceny jest wyjątkowo rygorystyczny, bo rynki graniczne są zwykle notowane ze znacznym dyskontem w stosunku do globalnych rynków rozwiniętych i wschodzących” – podkreśla Loefstrand.

Analityk zdradza, że aby skupić się na silnych gospodarkach i unikać słabych, T. Rowe Price stosuje ramy makroekonomiczne, które od początku pomagają zarządzać ryzykiem. Opierają się one na trzech kluczowych czynnikach:

- Siły fiskalnej (czy kraje nie wydają więcej, niż mogą sobie pozwolić?).

- Siły zewnętrznej (czy poziom zadłużenia krajów jest możliwy do opanowania?).

- Siła instytucjonalna (czy istnieją wystarczające mechanizmy kontroli i równowagi, aby utrzymać wolnorynkową ścieżkę gospodarczą danego kraju?).

T. Rowe Price każdy rynek graniczny klasyfikuje do jednej z czterech kategorii: tygrysy / normalne / niezakotwiczone / zamożne.

„Najwięcej uwagi poświęcamy krajom, które mają solidne podstawy i wykazują oznaki trwałego wzrostu - określanym jako tygrysy. Jednym z nich jest Wietnam - głęboki i płynny rynek, na którym notowanych jest prawie 1 700 spółek i na którym każdego dnia obraca się średnio ponad 1 mld USD. Jego dynamiczna gospodarka wykazała wyraźne dowody na to, że znajduje się na ścieżce trwałego wzrostu strukturalnego. Wietnam przystąpił do Światowej Organizacji Handlu w 2007 r., a silny wzrost eksportu sprawił, że kraj poczynił znaczne postępy na drodze do integracji międzynarodowej. W ciągu ostatniej dekady wzrost produktywności w Wietnamie przewyższył wzrost w innych krajach ASEAN, stanowiąc podstawę szybko rozwijającej się klasy średniej. Wietnam ewoluuje w kierunku klasycznej gospodarki konsumpcyjnej, charakteryzującej się młodą demografią, przyspieszoną urbanizacją i rosnącym dochodem rozporządzalnym na mieszkańca. Wysoki poziom edukacji w Wietnamie, ze wskaźnikiem alfabetyzacji powyżej średniej OECD, przekłada się na miejsca pracy wymagające wyższych kwalifikacji w wyspecjalizowanych sektorach i branżach” – wskazuje Loefstrand.

Obecnie indeks Vietnam Ho Chi Minh jest notowany przy C/Z = 10,5, w porównaniu z historyczną średnią 13. „Mimo to uważamy, że ma ponadprzeciętne perspektywy wzrostu. Prognozuje się, że wzrost PKB powróci w tym roku do poziomu około 7%, podczas gdy inflacja pozostaje na rozsądnym poziomie 4%. W przeciwieństwie do wielu innych krajów, rząd Wietnamu nie był zmuszony do stymulowania gospodarki w czasie pandemii, więc nie było tam takiego nagromadzenia nierównowagi lub obciążeń z tytułu zadłużenia, jakie miało miejsce w niektórych innych krajach” – podkreśla ekspert T. Rowe Price.

Notowania Vietnam Ho Chi Minh Index – 10 lat

Źródło: Trading Economics

Loefstrand przyznaje, że inwestowanie na frontier markets jest jednak o wiele bardziej ryzykowne, niż na rynkach rozwiniętych czy wschodzących. „Rynki graniczne mają tendencję do bycia mniej płynnymi, niż rynki wschodzące. Istnieje również duża rozbieżność w poziomie ambicji w zakresie ESG pomiędzy rynkami granicznymi a innymi, a tymczasem ESG to jest kwestia coraz ważniejsza w dzisiejszym świecie inwestycji” – podkreśla analityk T. Rowe Price.

Zdaniem Loefstranda, perspektywy dla rynków granicznych są zróżnicowane. Inwestorzy powinni uważnie obserwować dynamikę rozwoju każdego kraju. „Kraje takie jak Kenia, Sri Lanka, Nigeria i Pakistan znalazły się w ostatnich latach, z różnych powodów, pod presją. Gwałtowny wzrost cen energii i cen innych towarów zwiększył ich wrażliwość. W związku z tym, że kryzys rosyjsko-ukraiński będzie w przewidywalnej przyszłości wywierał presję na wzrost cen surowców, jego skutki będą głęboko odczuwalne dla wielu rynków granicznych” – wskazuje analityk.

„Z drugiej strony, oczekuje się, że bardziej stabilne gospodarki, takie jak Wietnam, Bangladesz, Filipiny i Rumunia, poradzą sobie dobrze w trudnym otoczeniu globalnym w ciągu najbliższych 12-18 miesięcy. Powinny one skorzystać z ogólnie niskiego poziomu zadłużenia i silnego wzrostu gospodarczego, dzięki czemu ich waluty będą stabilne” – podkreśla Loefstrand.