Dlaczego inwestowanie długoterminowe na giełdzie jest takie trudne i jak sprawić, by stało się łatwe

Kiedy inwestor będzie w stanie zamknąć oczy i trzymać akcje przez lata, nie zwracając uwagi na trendy cenowe? Wyjaśnia John Neff z Akre Capital.

To nie recesja czy stagflacja, a błędy psychologiczne nie dają inwestorom wykorzystać wielkiego dobrodziejstwa giełdy – stwierdził John Neff z Akre Capital w swoim najnowszym eseju. I poradził, co trzeba zrobić, by stać się giełdowym maratończykiem.

Emocje nie służą majątkowi

Neff zaczyna od zadania pytania: jak dużo miliarderów jest w USA? Niecały tysiąc. Tymczasem, biorąc pod uwagę możliwości, jakie w teorii daje procent składany i rynek kapitałowy, powinno ich być o wiele, wiele więcej, wskazuje Neff. „Przyjmując 10% zysku średniorocznie z rynku akcji, 72 tys. USD włożone w giełdę w 1922 roku dałoby po 100 latach 1 mld USD. Jestem przekonany, że wiele osób i rodzin, oraz firm, włożyło w 1922 roku pieniądze w akcje, ale pytanie czy wytrzymali na pozycji do dziś jest retoryczne. Skoro mamy tylko tysiąc miliarderów w USA, odpowiedź brzmi, że nie wytrzymali” – wskazuje Neff.

A dlaczego tak się stało? „Odpowiedź ma niewiele wspólnego z recesjami, wojnami, kryzysami finansowymi, cyklami podwyżek stóp, inflacją, stagflacją, pandemią. Przez ostatnie 100 lat te zjawiska pojawiły się i mogły wystraszyć inwestorów. A jednak, mimo ich wystąpienia, 1 USD zainwestowany w amerykańskie akcje w 1922 roku dziś byłby wart 13 800 USD! Jaki z tego wniosek? To nie czynniki zewnętrzne, a wewnętrzne nie dają inwestorom możliwości osiągnięcia bogactwa. To ich zachowania, ich błędy psychologiczne, nie dają im wykorzystać wielkiego dobrodziejstwa giełdy” – uważa ekspert Akre Capital.

Według niego, chciwość i strach są tymi uczuciami, które powodują kontr-produktywne zachowania inwestorów. „Namawiają” ich do prób sprzedaży przed recesją, do prób kupienia akcji przed kolejną hossą, do trzymania strat i cięcia zysków. „Ludzie robią tak, bo polegają na intuicji, na emocjach. Ich akcje wydają się im racjonalne, w danym momencie. To dlatego inwestowanie długoterminowe, wykorzystanie procentu składanego, trwanie latami na pozycji jest tak trudne. Bo wymaga nie-intuicyjnego, na pierwszy rzut oka irracjonalnego zachowania” – przekonuje Neff.

Zobacz także: 7 spółek technologicznych których wycena, po silnych spadkach na Nasdaq, zrobiła się bardzo atrakcyjna

Trzeba skupiać się na fundamentach

Ekspert Akre Capital przypomniał jedno ze swoich ulubionych powiedzonek Warrena Buffetta: „Giełda istnieje po to, by służyć inwestorom, a nie po to, by ich karać.” Zdaniem Neffa, to powiedzonko świetnie podkreśla właściwą postawę, jaką powinien przyjąć inwestor. On powinien skupić się na fundamentach spółek, lekceważąc bieżące ruchy cenowe. Jeśli inwestor skupia się na analizie fundamentalnej, jest w stanie wytrwać na pozycji w długim terminie.

Neff podał dwa przykłady z ostatnich miesięcy, które ilustrują świetnie to przekonanie. Pierwszym przykładem jest spółka CarMax, która w roku obrotowym zakończonym 28 lutego 2022 podniosła sprzedaż o 23%, free cash flow na akcję o 47%, udział w rynku aut używanych z 3,5% do 4% i to były osiągnięcia rekordowe w skali historii tejże firmy. CarMax w dodatku jest świetnie oceniany przez klientów. A jak zachował się kurs akcji tej spółki od początku 2022 roku do końca maja? Spadł o -24%.

Notowania CarMax na tle S&P500 – 1 rok

Źródło: TradingView

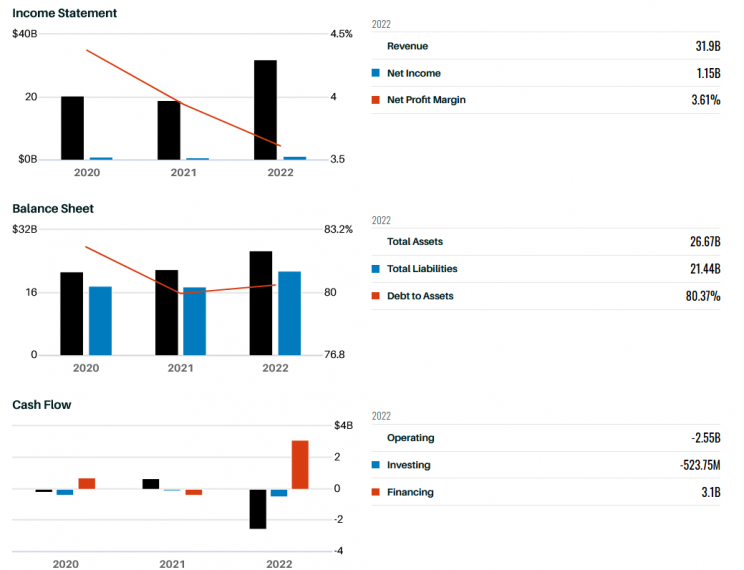

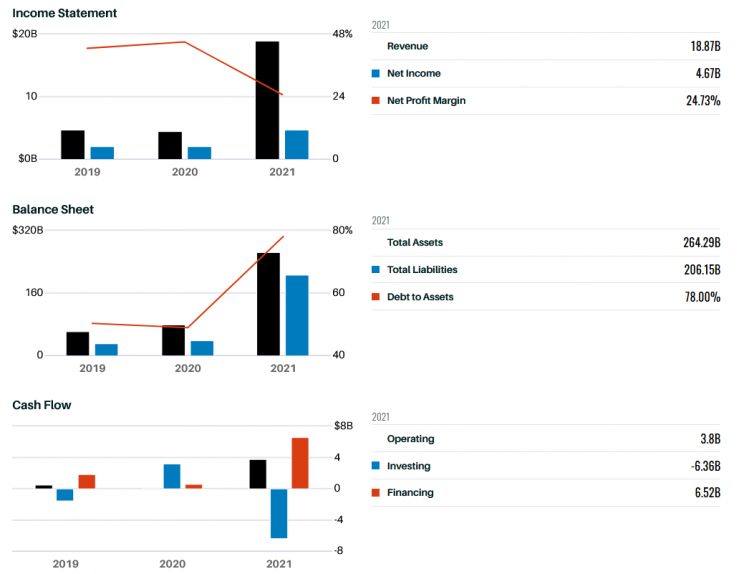

Wyniki finansowe CarMax

Źródło: Barron’s

Drugim przykładem jest firma inwestycyjna KKR. W 2021 roku zwiększyła aktywa w zarządzaniu o 48%, zyski o 54%, wartość księgową o 25%. To oznacza, że fundamentalnie ubiegły rok był dla niej wręcz spektakularny. A jak zachował się kurs jej akcji od początku stycznia do końca maja? Zniżkował o -26%.

Notowania KKR na tle S&P500 – 1 rok

Źródło: TradingView

Wyniki finansowe KKR

Źródło: Barron’s

„Giełda nie patrzy się w przeszłość, wycenia przyszłość. Zachowanie kursów tych spółek ma związek z oczekiwaniami co do kondycji makro oraz ich wyników. Można dojść do wniosku, gdy głębiej na tym pomyślimy, że wyceny tych spółek byłyby z pewnością wyższe na rynku prywatnym, niż na publicznym. Jednak to właśnie to dzięki takim okresom, jak ostatnie miesiące na giełdzie, wytrawni inwestorzy fundamentalni znajdują wielkie okazje inwestycyjne” – podkreśla Neff.

Zdaniem eksperta Akre Capital, przykłady CarMax oraz KKR pokazują, czemu trzeba znać fundamenty spółek, w które się inwestuje. „Inwestor nie może kupować akcji spółki dlatego, że ich cena wzrosła albo spadła. On musi rozumieć biznes i mieć wiarę w niego. Wtedy będzie w stanie zamknąć oczy i trzymać akcje, nie zwracając uwagi na trendy cenowe. Dzięki temu będzie mógł wyzbyć się zgubnych emocji, budując majątek w długim terminie” – podsumowuje John Neff.