Ponad 7% w pierwszym okresie odsetkowym. PragmaGO rozpoczęła emisję obligacji w euro

PragmaGO rozpoczęła kolejną emisję obligacji w euro. Oprocentowanie w pierwszym okresie odsetkowym może wynieść ponad 7%. Zapisy potrwają do 5 listopada 2024 r.

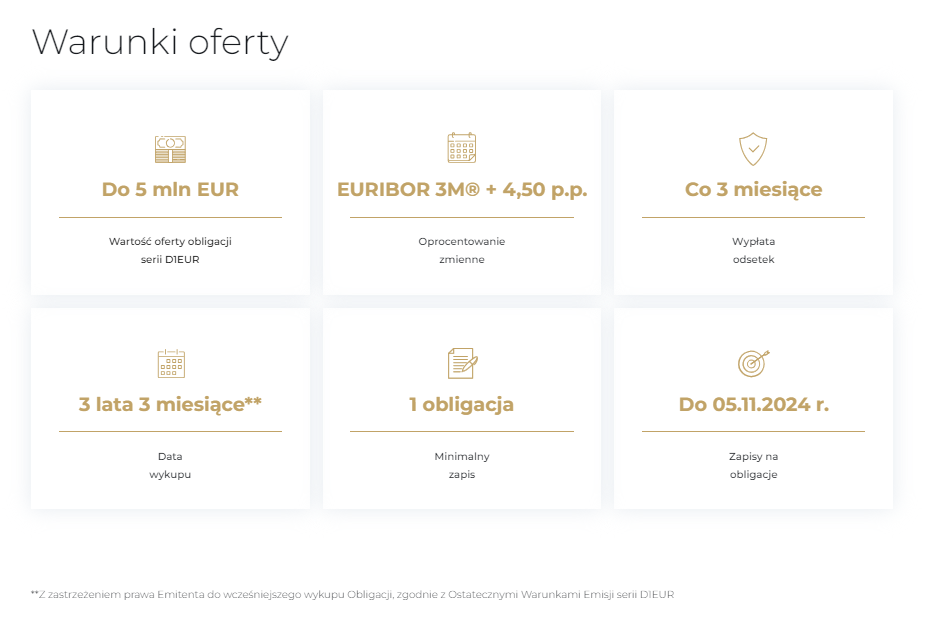

Spółka faktoringowa rozpoczęła drugą w tym roku emisję obligacji w euro. Seria D1EUR warta 5 mln euro oprocentowana będzie na podstawie wskaźnika EURIBOR 3M powiększonego o 4,5%.

Grupa BEST rozpoczyna emisję obligacji. Oferowane oprocentowanie sięga prawie 10%

Euroemisja PragmaGO

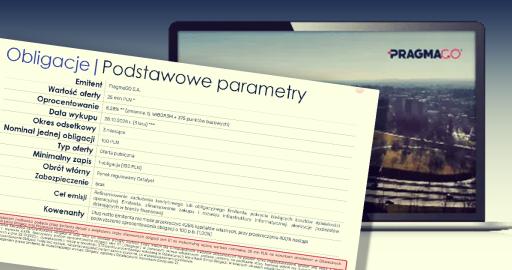

PragmaGO rozpoczęła drugą w tym roku emisję obligacji w euro. Oferta warta jest 5 mln euro, a jej oprocentowanie będzie wyliczane na podstawie wskaźnika EURIBOR 3M powiększonego o 4,5% marży. W efekcie w pierwszym okresie odsetkowym możemy liczyć nawet na 7,7%.

To nasza druga emisja obligacji denominowanych w EUR. Jej celem jest sfinansowanie nabycia większościowego pakietu w Telecredit IFN S.A. (Omnicredit). Dzięki tej transakcji rozpoczynamy naszą ekspansję zagraniczną i umacniamy pozycję lidera w segmencie embedded finance B2B w regionie CEE

– powiedział Jacek Obrocki, wiceprezes PragmaGO

Zapisy na 3-letnie papiery potrwają do 5 listopada, możemy składać za pośrednictwem m.in. Michael / Ström Dom Maklerski i Noble Securities. Minimalny zapis to jedna obligacja, której nominalna wartość to 100 euro. Przydział został przewidziany na 6 listopada. Również w tym okresie obligacje powinny trafić na rynek Catalyst.

Emisja jest częścią nowego programu do 500 mln zł, który we wrześniu został zatwierdzony przez Komisję Nadzoru Finansowego. Do tej pory na Catalyst notowanych jest 13 serii złotowych i jedna w euro.

Rynek obligacji korporacyjnych w wakacje zwolnił. Widoczny jest spadek wartości emisji