Prawie 12 proc. w pierwszym okresie odsetkowym u dużego dewelopera biurowego. Trwa emisja obligacji Cavatina Holding

Do 8 listopada można składać zapisy na obligacje Cavatina Holding. Oprocentowanie w pierwszym okresie odsetkowym może wynieść niespełna 12 proc.

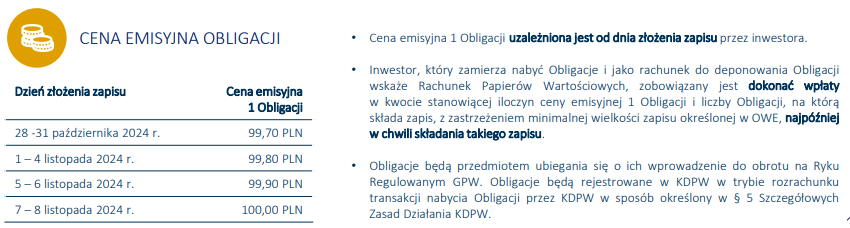

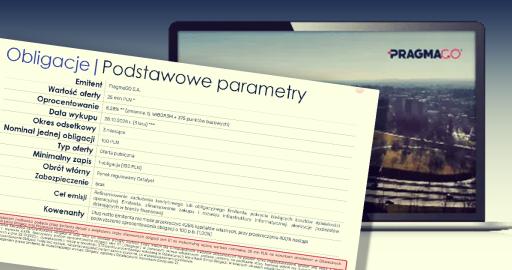

Jeden z największych polskich deweloperów biurowych, Cavatina Holding prowadzi emisję obligacji. Oferta warta do 25 mln zł prowadzona jest w ramach III programu emisji, którego wartość sięga do 150 mln zł. Zapisy trwają do 8 listopada br. Cena jest zmienna, zależna od dnia złożenia zapisu. Oprocentowanie w pierwszym okresie odsetkowym może wynieść 11,85%.

Najlepsze listopadowe lokaty. Wciąż są oferty na 7 proc., należy jednak spełnić wiele warunków

Oferta Cavatiny Holding

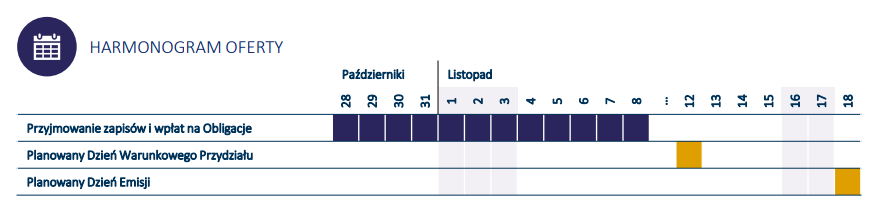

Trwa emisja zabezpieczonych obligacji Cavatiny Holding. Seria P2024C warta jest do 25 mln zł, z możliwością podwyższenia do 50 mln zł w przypadku dużego zainteresowania. Oprocentowanie liczone będzie na podstawie wskaźnika WIBOR 6M + 6 proc. marży. Pozwala to zakładać, że w pierwszym okresie odsetkowym oprocentowanie wyniesie 11,85 proc. Zapisy trwają do 8 listopada. Można je składać za pośrednictwem Noble Securitie, Dom Maklerski bdm oraz ipopema securities.

Cavatina nie określiła celu emisji. Środki zostaną więc przeznaczone na bezpośredni lub pośredni rozwój działalności spółki oraz obsługę istniejącego długu. Termin warunkowego przydziału został przewidziany na 12 listopada. Emisja została zaplanowana na 18 listopada, z kolei wprowadzenie papierów do obrotu na rynku Catalyst ma nastąpić 21 listopada.

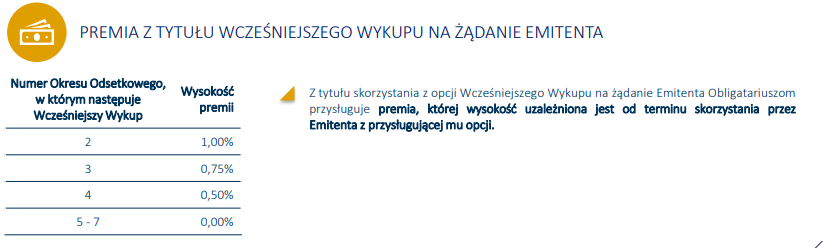

Inwestorom przysługuje premia z tytułu wcześniejszego wykupu.

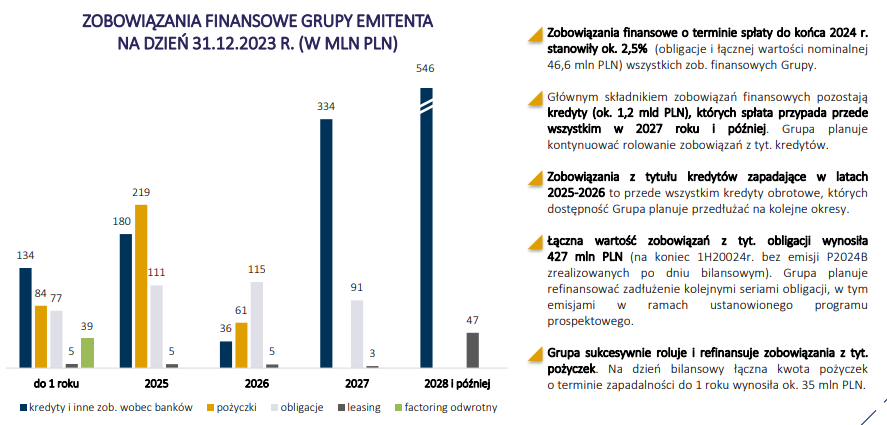

Na koniec 2 półrocza 2024 r. łączna wartość zobowiązań z tytułu obligacji wynosiła 427 mln zł.

Prezentacja dla inwestorów jest dostępna tutaj.

Źródło grafik: Noble Securities

Rynek obligacji korporacyjnych w wakacje zwolnił. Widoczny jest spadek wartości emisji