Voxel z szansą na mocne wyniki w 1 kwartale. Analitycy podnoszą cenę docelową akcji

1 kwartał 2024 powinien okazać się dla Voxela jeszcze lepszy i mocniejszy niż poprzednie. Wzrost wolumenów sprzedaży połączony z wyższą wyceną badań, a także poprawą raportowanych wyników Alteris mogą umocnić wyniki spółki.

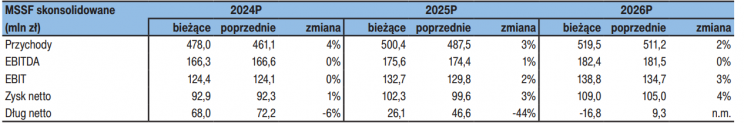

Analitycy z DM BOŚ w najnowszej rekomendacji z 29 kwietnia 2024 zaktualizowali swoje prognozy dotyczące wyników finansowych spółki. W efekcie cena docelowa została podniesiona o 5% do 103 zł. Tym samym przy obecnym kursie akcji oznacza to ok. 11% potencjał do wzrostu i utrzymanie rekomendacji KUPUJ. Całą analizę można przeczytać TUTAJ.

Zobacz także: MFO ma duży potencjał wzrostu. Analitycy podnoszą cenę docelową dla akcji

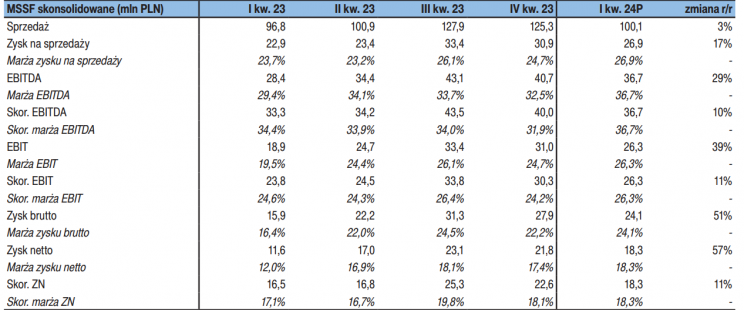

Przewidywania na najbliższy kwartał

Od początku 2023 r. Voxel znajduje się w trendzie wzrostowym pod względem liczby wykonanych badań. Spółka w 1Q23 wykonała 87 tys. badań, a w 4Q23 liczba ta wzrosła już do 92 tys. Analitycy przewidują, że w 1Q24 wyniesie ona 96 tys. Oznacza to wzrost o 10% r/r i z jednej strony utrzymanie trendu, jednakże z drugiej strony mamy do czynienia z drugim kwartałem z rzędu z pogorszeniem dynamiki wzrostu (w 3Q23 badania wzrosły o 19% r/r, a w 4Q23 o 12% r/r).

Największego popytu analitycy spodziewają się na diagnostykę MR, która w ich ocenie będzie odpowiadać za 58 tys. badań i wzrośnie o 15% r/r.

Te założenia przekładają się na prognozowane jednostkowe przychody w wysokości 83 mln zł (+18% r/r). Szacowane skonsolidowane przychody wynoszą 100 mln zł (+3% r/r), a w całej grupie z posotałych spółek zależnych najwyższą oczekiwaną dynamiką przychodów wyróżnia się Alteris, którego przychody również powinny wzrosnąć o ok. 18%.

Analitycy zakładają polepszenie się wyniku EBIT do 26 mln zł (+39% r/r). Według informacji ze spółki wzrost kosztów wynikający z podwyżek wynagrodzeń wyniesie ok. 1 mln zł miesięcznie (podwyżki zostały wprowadzone od 1 listopada 2023 r.). Analitycy zakładają, że w tym kwartale (podobnie jak rok wcześniej) spółka rozliczy nadwykonania, co powinno skutkować wsparciem EBITu o dodatkowe 2 mln zł.

Dzięki spłaty części obligacji koszty finansowe powinny być niższe w tym kwartale, co przekłada się finalnie na prognozę zysku netto w wysokości 18 mln zł (+57% r/r oraz +11% r/r na poziomie skorygowanym).

Źródło: DM BOŚ

Możliwe dalsze podwyżki wyceny badań

W 3Q23 wzrost wyceny w przypadku badań TK i MR (najważniejszych z perspektywy przychodów spółki) wyniósł 4%, a pozostałe wzrosły w przedziale od 4-10%. Analitycy podkreślają, że niewykluczone są dalsze wzrosty wycen, które mogłyby się pojawić w lipcu tego roku. To w połączeniu z zapowiadanym przez grupę dwucyfrowym wzrostem liczby badań diagnostycznych powinno pozytywnie wpłynąć na wyniki spółki.

Analitycy zwracają także uwagę na potencjał do wzrostu sprzedaży projektów przez spółkę zależną Alteris. Ogłoszony na 1Q24 backlog wynosi 85 mln zł, a w analogicznym okresie rok wcześniej wyniósł on 15 mln zł mniej. Wtedy sprzedaż Alterisu wyniosła 100 mln zł. Dodatkowo, w przypadku tego podmiotu spółka cały czas zapowiada istotną inwestycję, jednak jej szczegóły nie są znane. Stąd w obecnych prognozach analitycy nie uwzględniają ani wydatków związanych z tą inwestycją, ani potencjalnych zysków.

Źródło: DM BOŚ