ZUE po rekordowym 2023 r. ma przed sobą perspektywy spowolnienia. Analitycy obniżają rekomendację

Dla ZUE 2023 r. okazał się świetny pod względem wyników, co miało też swoje odzwierciedlenie w dynamicznym wzroście kursu akcji 3 kwartału zeszłego roku. Teraz jednak przed spółką bardziej wymagający rok, w którym jednak widać szansę na poprawę rentowności.

Analitycy z DM BDM w najnowszej rekomendacji z 22 kwietnia 2024 zaktualizowali swoje prognozy dotyczące przyszłych wyników spółki. Nowa cena docelowa wynosi 11,1 zł (poprzednia: 8,43 zł), co przy obecnym kursie w granicach 10,8 zł oznacza ok. 2% potencjał wzrostu. To sprawia, że analitycy obniżyli zalecenie z Akumuluj do Trzymaj. Całą analizę można przeczytać TUTAJ.

Zobacz także: Sygnity po udanym roku może mieć w przyszłości problem. Analitycy widzą duży potencjał do spadku kursu akcji

Rekordowe przychody w 2023 r.

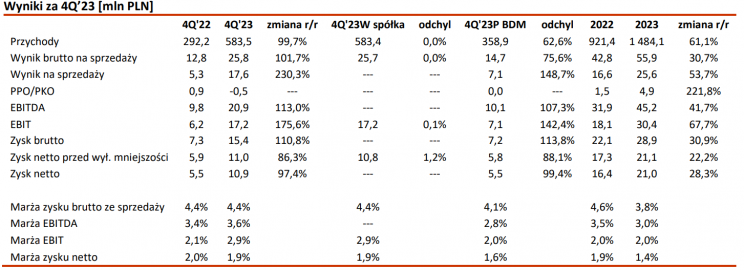

W 2023 r. ZUE osiągnęło 1,48 mld zł przychodów (+61% r/r). Za mocnym wzrostem w tym roku stał m.in. świetny 4 kwartał, w którym spółka osiągnęła 583 mln zł przychodów, co było zdecydowanie powyżej oczekiwań analityków. Mimo prawie podwojenia swoich przychodów spółce udało się w 4 kwartale utrzymać marżę brutto na takim samym poziomie co rok wcześniej wynoszącym 4,4%, a jednocześnie była wyższa o 1,1 p.p. niż w okresie 1-3Q23. Jednocześnie spółka pod koniec roku zwiększyła stan rezerwy na straty, co w ocenie analityków zmniejszyło marżę o ok. 1,5 p.p.

ZUE udało się także podnieść wynik EBIT do 17,2 mln zł (+175,6% r/r), co także przełożyło się na wyższą marże EBIT wynoszącą 2,9% (wobec 2,1% rok wcześniej). Na poziomie zysku netto spółka osiągnęła w 4Q23 10,9 mln zł (+97% r/r).

Źródło: DM BDM

Portfel zamówień do przychodów najniżej od 2016 r.

Choć 2023 r. w wykonaniu spółki był bardzo udany, tak obecny rok zapowiada spadki przychodów. Portfel ZUE po 4Q23 wyniósł 1,73 mld zł, co oznacza spadek -6% r/r. W ocenie analityków składa się on przede wszystkim z zamówień kolejowych w Polsce. Mniejszy udział mają zamówienia kolejowe z Rumunii i kontrakty miejskie na tramwaje.

Taki skład portfela stwarza potencjał do powstania luki podażowej po stronie nowych kontraktów. Zamówienia kolejowe na razie są w Polsce na niskim poziomie, a PKP PLK, główny gracz na tym rynku, obecnie jest w fazie przeglądu inwestycji. To stwarza ryzyko powstania luki kontraktów przypominającej tą z 2016 r., która doprowadziła do podpisywania w 2017 r. nowych kontraktów na niższych marżach.

Ostrożne prognozy na następne lata

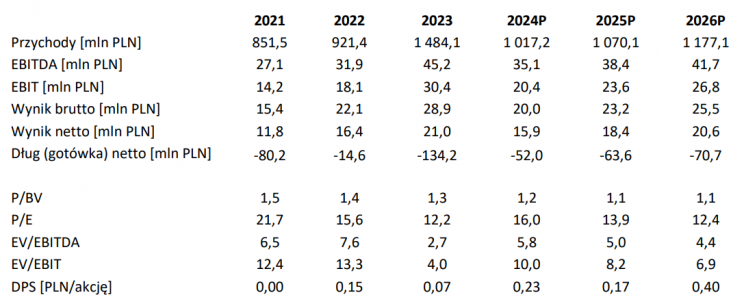

Wobec perspektyw rynku analitycy zakładają, że spółka odnotuje spadek przychodów w 2024 r. do poziomu 1,02 mld zł (-32% r/r). Jednocześnie zakładają oni utrzymanie się marży operacyjnej na podobnym poziomie r/r, co implikuje 20,4 mln zł wyniku EBIT. Na poziomie zysku netto spodziewają się oni 15,9 mln zł (-25% r/r).

W prognozach analitycy nie uwzględniają potencjalnych waloryzacji i dopłat, o które wnioskuje spółka m.in. w sądzie. Pozytywne rozpatrzenie tych spraw mogłoby stanowić istotny czynnik poprawiający rentowność ZUE w nadchodzących latach.

Źródło: DM BDM