Mała książka zdroworozsądkowego inwestowania – John C. Bogle o zaletach funduszy indeksowych

Udane inwestowanie polega na posiadaniu udziałów firm i czerpaniu jak największych korzyści z dywidend i wzrostu zysków, przy jednoczesnym redukowaniu kosztów pośrednictwa finansowego – o tym mówi „Mała książka zdroworozsądkowego inwestowania” John’a C. Bogle’a.

Ukazuje się pierwsze polskie tłumaczenie jednego z największych bestsellerów inwestycyjnych. John C. Bogle zrewolucjonizował świat inwestowaniem indeksowym (pasywnym), a „Mała książka zdroworozsądkowego inwestowania” to jedna z najważniejszych pozycji traktujących o tego rodzaju inwestowaniu.

Książkę w przedsprzedaży można zamówić TUTAJ. Promocyjna oferta obowiązuje w dniach 8 listopada - 11 grudnia 2022 roku.

John C. Bogle – twórca inwestowania pasywnego i funduszy indeksowych

Najpierw krótkie przypomnienie, kim był John C. Bogle. Założył wielką firmę inwestycyjną Vanguard (1975). Z założenia jej misją było danie setkom tysięcy inwestorów możliwości inwestowania bez ponoszenia wysokich kosztów za zarządzanie. W 1976 roku firma Vanguard uruchomiła pierwszy fundusz indeksowy - First Index Investment Trust (dziś: Vanguard 500 Index Fund), który odwzorowywał zachowanie indeksu S&P500.

John C. Bogle urodził się w New Jersey. Ukończył Princeton University w 1951 roku. Napisał ciekawą pracę magisterską o funduszach emerytalnych, która przykuła uwagę prof. Waltera L. Morgana, założyciela Wellington Fund – funduszu inwestycyjnego istniejącego od 1929 roku. Morgan zatrudnił Bogle’a w firmie Wellington Management Company, który to Bogle został jej prezesem w 1967 roku.

W 1975 roku Bogle założył swój własny biznes. Kierował firmą Vanguard do 1996 roku. Gdy zaczął mieć problemy ze zdrowiem był prezesem think tanku Bogle Financial Markets Research Center. W 2004 roku magazyn “Time” umieścił Bogle’a na liście 100 najbardziej wpływowych ludzi na świecie. Bogle wykładał również na uczelniach, działał społecznie w Filadelfii. Grywał w tenisa i squasha. Miał szóstkę dzieci z poślubioną w 1956 roku Ewą Sherrerd.

Napisał kilka ważnych książek o inwestowaniu. Jak do tej pory na polski została przetłumaczona jedna z tych najważniejszych jego pozycji – chodzi o “Enough. True Measures of Money, Business, and Life” (2008) która ukazała się po polsku jako “Dość” (2009). A teraz możemy przeczytać dzieło pt. „Mała książka zdroworozsądkowego inwestowania”.

Problemy Gotrocków, czyli na czym polega indeksowanie

Bogle zaczyna swoją książkę od przypowieści o rodzinie Gotrocków, która miała 100% amerykańskiego rynku akcji, ale zaczęła korzystać z doradców, menedżerów i innych takich, którzy za swoje usługi inkasują grube pieniądze. I udział tejże rodziny stopniał ze 100% do 60%.

Zobaczyła ona, że źle się dzieje, i posłuchała wtedy porady nestora rodu: „Pieniądze, które zapłaciliście tym pomocnikom i te, które oddaliście państwu na niepotrzebne podatki, pochodzą bezpośrednio z dochodów i dywidend naszej rodziny. Wróćcie do początków. Jak najszybciej. Pozbądźcie się wszystkich brokerów. Pozbądźcie się menedżerów zarządzających waszymi pieniędzmi. Pozbądźcie się wszystkich waszych konsultantów. Wtedy nasza rodzina znów będzie zyskiwać 100% tego, co zarabia dla nas korporacyjna Ameryka. Rok po roku.”

Właściwie ta historia jest to sedno tego, co stara się przekazać Bogle. Przywołuje powiedzonko Warrena Buffetta: „W przypadku inwestorów jako całości, stopa zwrotu z inwestycji maleje wraz ze wzrostem aktywności”. Według Bogle’a, przypowieść ta stanowi odzwierciedlenie głębokiego konfliktu interesów między kołnierzykami z Wall Street a drobnymi inwestorami. „Drogą do bogactwa dla tych żyjących z pracy w branży jest przekonanie klientów do aktywności. Tylko że droga do pieniędzy dla ich klientów jako całości wymaga trzymania się maksymy: Nic nie rób. Po prostu korzystaj z bezruchu. Bo tylko w taki sposób można uniknąć gry przegranego, polegającej na podejmowania prób pokonania rynku.”

„Morał z opowieści o rodzinie Gotrocków brzmi: udane inwestowanie polega na posiadaniu udziałów firm i czerpaniu jak największych korzyści z dywidend i wzrostu zysków korporacji. Im wyższy poziom ich działalności inwestycyjnej, tym większe koszty pośrednictwa finansowego i podatków, i tym mniejszy zwrot netto uzyskują akcjonariusze (jako grupa) ze swoich inwestycji, ale także właściciele tych firm. Im niższe koszty ponoszą łącznie inwestorzy (w rozumieniu grupy), tym wyższe czerpią korzyści. Aby więc cieszyć się znacznymi zwrotami z inwestycji generowanymi przez firmy przez jak najdłuższy czas, inteligentny inwestor ograniczy do minimum koszty pośrednictwa finansowego. Tak podpowiada zdrowy rozsądek. Na tym właśnie polega indeksowanie” – pisze Bogle.

Zobacz także: Wyniki portfela 60/40 w 2022 roku bardzo rozczarowują, ale prognozy niektórych ekspertów są dla niego optymistyczne

Co na pewno wiedzą inwestorzy – kilka prawd giełdowych

Przypowieść o Gotrockach jest niezwykle ważna, ale na niej nie kończy się „Mała książka zdroworozsądkowego inwestowania”. Bogle przybliża na jej kartach kilka ciekawych idei i myśli inwestycyjnych, choćby często zapominaną, a podstawową: zyski akcjonariuszy muszą odpowiadać zyskom firm.

Co to dokładnie oznacza? By to wytłumaczyć, przywołuje Warrena Buffetta: „Suma zysku właścicieli akcji od dziś aż po dzień Sądu Ostatecznego, odpowiada zyskowi zarabiających dla nich przedsiębiorstw. Kiedy akcje chwilowo wyceniane są wyżej lub niżej, niż przedsiębiorstwo, ograniczona liczba akcjonariuszy – zarówno ci sprzedający, jak i kupujący – uzyskują ponadprzeciętne korzyści kosztem innych graczy na rynku. (…) Z czasem łączne zyski osiągnięte przez akcjonariuszy Berkshire po prostu muszą się pokrywać z zyskami z działalności firmy.”

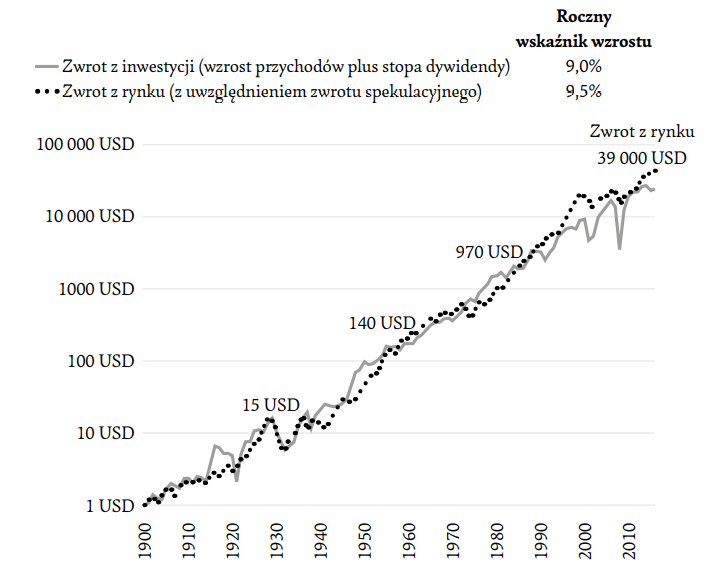

Zdaniem Bogle’a, cytat z Buffetta doskonale ujmuje niezwykłą i zarazem kluczową ścisłą relację między skumulowanymi długoterminowymi zwrotami uzyskiwanymi przez biznes (tj. roczną stopą dywidendy i roczną stopą wzrostu przychodów), a skumulowaną stopą zwrotu z giełdy. Poniżej zamieszczamy wykres z książki, pokazujący średnią roczną stopę zwrotu z akcji (9,5%), na tle zwrotu z inwestycji (wyniósł 9,0%), na który złożyła się stopa dywidend (4,4%) i wzrost przychodów (4,6%). Różnica 0,5 punktu procentowego rocznie wynikała ze zwrotu spekulacyjnego, który może mieć wartość dodatnią lub ujemną w zależności od tego, czy inwestorzy gotowi są płacić więcej lub mniej za każdego dolara przychodów na koniec danego okresu lub na jego początku.

Bogle tłumaczy także co to jest zjawisko regresji do średniej czy też dlaczego inwestorzy powinni stosować tzw. brzytwę Ockhama, czyli wybór najprostszych rozwiązań. Pokazuje na przykładach, czemu fundusze aktywnie zarządzane – nawet te najlepsze – to nie jest dobry pomysł na długi termin.

Pod koniec książki – napisanej klarownym językiem, w błyskotliwy sposób – znajdziemy zestaw pewników inwestycyjnych, czyli realiów, w których działa każdy inwestor. Co wiedzą na pewno inwestorzy?

- „Wiemy, że musimy zacząć inwestować jak najwcześniej i od tej chwili regularnie odkładać pieniądze.

- Wiemy, że inwestowanie wiąże się z ryzykiem. Ale wiemy też, że nieinwestowanie skazuje nas na finansową porażkę.

- Znamy źródła zwrotów na rynkach akcji i obligacji. I tu znajduje się źródło naszej mądrości.

- Wiemy, że ryzyko wyboru papierów wartościowych, a także ryzyko wyboru zarówno menedżerów zarządzających funduszami, jak i stylów inwestycyjnych, można wyeliminować poprzez całkowitą dywersyfikację zapewnianą przez tradycyjny fundusz indeksowy. Wtedy pozostaje jedynie ryzyko rynkowe.

- Wiemy, że koszty mają znaczenie. A na dłuższą metę nawet ogromne znaczenie. I wiemy też, że musimy je minimalizować.

- Wiemy, że podatki mają znaczenie i że trzeba się z nimi liczyć, ale można ich wpływ ograniczyć.

- Wiemy, że ani uzyskania wyników lepszych niż rynek, ani właściwego timingu nie da się uogólnić bez popadnięcia w sprzeczności. To, co może działać w nielicznych przypadkach, nie może działać dla wielu.

- W końcu wiemy też to, czego nie wiemy. Nigdy nie możemy być pewni, jak nasz świat będzie wyglądał jutro. A jeszcze trudniej przewidzieć jak będzie wyglądał świat za dziesięć lat. Jednak dzięki inteligentnej alokacji aktywów i rozsądnym wyborom inwestycyjnym możemy być przygotowani na nieuniknione wyboje na drodze i powinniśmy umieć je omijać.”

Polecamy!