BEST rusza z kolejną emisją obligacji. W pierwszym okresie odsetkowym spółka oferuje dwucyfrowe oprocentowanie

Dopiero co Grupa BEST zakończyła emisję obligacji z ponad 80% redukcją zapisów, a już zapowiada kolejną ofertę. Zapisy na papiery warte 40 mln zł potrwają do 20 sierpnia.

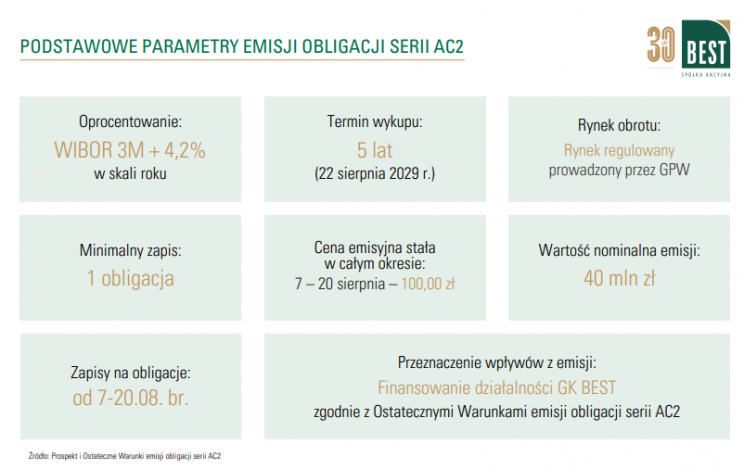

Wciąż widać, że rynek obligacji korporacyjnych w Polsce ma się bardzo dobrze. Pierwsze półrocze inwestorzy zgłosili 2,44 mld zł popytu na papier korporacyjne, co było większa kwotą niż w całym 2023 r. Od lipca nie brakowało nowych emisji, ale prym wiedzie Grupa BEST, która zaledwie kilka dni temu zamknęła emisję serii AC1 z ponad 80% redukcją zapisów, a już zapowiada nowe rozdanie. Wartość nominalna oferty serii AC2 wyniesie 40 mln zł, oprocentowanie będzie wyliczane na podstawie wskaźnika WIBOR 3M + 4,2% marży. Zapisy można składać do 20 sierpnia m.in. w DM BOŚ.

„Poprzednia oferta obligacji Grupy BEST spotkała się ze zdecydowanie pozytywnym przyjęciem przez inwestorów. Zgłoszony przez nich popyt był ponad pięciokrotnie wyższy od wartości zaoferowanych przez BEST obligacji. Nie mogliśmy pozostać obojętni wobec takiej reakcji inwestorów i wracamy na rynek z nową propozycją, która – jak sądzę – będzie dla nich atrakcyjna. Środki, które spodziewamy się pozyskać z AC2, podobnie jak w przypadku ostatniej emisji - przeznaczymy na zakup portfeli wierzytelności w Polsce oraz we Włoszech” – komentuje Krzysztof Borusowski, prezes BEST.

Zobacz także: Bardzo duża redukcja na obligacjach Grupy BEST. Spółka zakończyła zapisy przed czasem

BEST nie czeka, kolejna emisja papierów dłużnych

Spółka BEST rusza z kolejną emisją obligacji, 5-letnie papiery oprocentowane będą na podstawie wskaźnika WIBOR 3M, powiększonego o 4,2% marży. Wartość nominalna oferty sięga 40 mln zł, a minimalny zapis to jedna obligacja. Cena emisyjna w całym okresie jest stała i wynosi 100 zł. Zapisy można składać w DM BOŚ, IPOPEMA Securities, Michael / Ström Dom Maklerski oraz Noble Securities do 20 sierpnia.

Spółka z sektora zarządzania wierzytelnościami wpływ z emisji zamierza przeznaczyć na finansowanie działalności Grupy Kapitałowej BEST.

Kupon będzie wypłacany kwartalnie, a planowo wykup obligacji został zaplanowany na 22 sierpnia 2029 r. Docelowo papiery będą notowane na rynku Catalyst, przewidywany dzień emisji to 4 września.

Warto w tym miejscu dodać, że oferta serii AC2 jest emitowana w ramach publicznego programu emisji o wartości 250 mln zł.

Harmonogram oferty publicznej:

- Dzień rozpoczęcia przyjmowania zapisów – 7 sierpnia 2024 r.

- Dzień zakończenia przyjmowania zapisów – 20 sierpnia 2024 r.

- Dzień przydziału | Dzień rozpoczęcia naliczania odsetek – 22 sierpnia 2024 r.

- Przewidywany dzień emisji – 4 września 2024 r.

- Przewidywany pierwszy dzień notowań obligacji – 11 września 2024 r.