Ogromne zainteresowanie obligacjami korporacyjnymi. W pierwszej połowie 2024 popyt inwestorów był wyższy niż w całym 2023

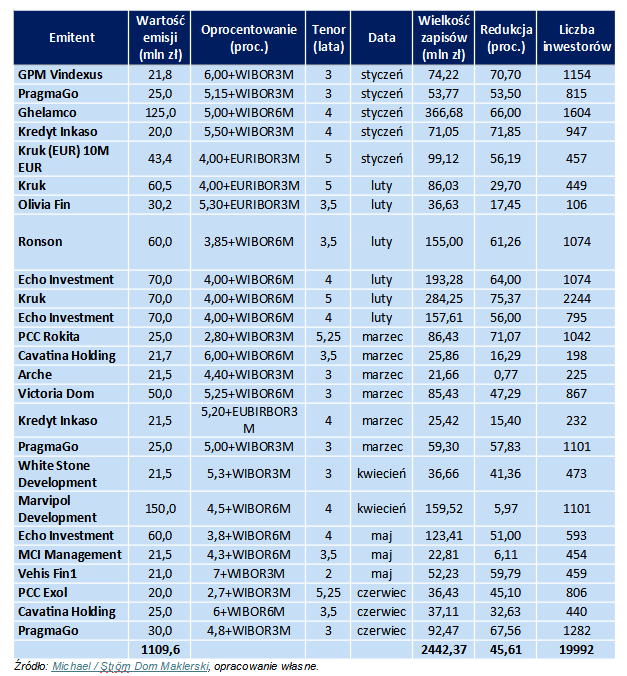

Pierwsza połowa roku to 25 publicznych emisji obligacji korporacyjnych. Inwestorzy zgłosili 2,44 mld zł popytu, to więcej niż w całym 2023 r.

W pierwszym półroczu br. przeprowadzono 25 publicznych emisji obligacji korporacyjnych, na które zgłoszony popyt wyniósł 2,44 mld zł. W ofertach udział wzięło niespełna 20 tys. inwestorów. Największą ofertę, o wartości 150 mln zł przeprowadził deweloper, Marvipol Development. Z kolei największym zainteresowaniem cieszyły się papiery Ghelamco, zapisy przekroczyły 366 mln zł (emisja była warta 125 mln zł).

Zobacz także: PragmaGO rozpoczyna emisję obligacji. Spółka oferuje inwestorom dwucyfrowe oprocentowanie zmienne

Bardzo dobre półrocze na rynku obligacji

Sporo się działo w pierwszym półroczu 2024 r. na rynku obligacji korporacyjnych. Przeprowadzono 25 publicznych ofert, których łączna wartość wyniosła 1,1 mld zł. W pierwszym półroczu zgłoszono gigantyczny popyt 2,44 mld zł, a chętnych było prawie 20 tys. inwestorów, czyli na każdą emisję złożono średnio 800 zapisów. Średni poziom redukcji wyniósł 45%.

Dla pokazana skali zainteresowania, w analogicznym okresie 2023 r. przeprowadzono 10 emisji, na kwotę 300 mln zł, a popyt inwestorów wyniósł ponad 550 mln zł. W całym poprzednim roku za sprawą 37 emisji popyt wyniósł 1,97 mld zł

Źródło: Michael / Ström Dom Maklerski

Największy popyt przypadł na papiery dewelopera, spółki Ghelamco (zapisy przekroczyły 366 mln zł). „Najwyższym zainteresowaniem inwestorów (zapisy przekraczające 366 mln zł), cieszyła się emisja dewelopera komercyjnego Ghelamco, opiewająca na 125 mln zł. Blisko 300 mln zł zapisów (284 mln zł) inwestorzy złożyli również na emisję Kruka – wartość emisji wyniosła 70 mln zł. Duże zainteresowanie i zapisy przekraczające 100 mln zł odnotowaliśmy jeszcze w pięciu innych emisjach: Ronsona, Marvipolu i trzech emisjach Echo Investment.” – napisano w analizie Szymona Gila z Michael / Ström Dom Maklerski.

Drugie półrocze i kolejne emisje

Drugie półrocze roku nie rozczarowuje, z emisją ruszył deweloper, Victoria Dom. Z kolei od 16 lipca można składać zapisy na papiery PragmaGO. Co więcej, w ostatnich tygodniach Komisja Nadzoru Finansowego zaakceptowała prospekty spółek Best i Olivia Fin, kolejno na 250 i 150 mln zł.

„Ogromne zainteresowanie obligacjami korporacyjnymi widać również po napływach do funduszy obligacji korporacyjnych. Inwestorzy w pierwszym półroczu wpłacili do nich 2,756 mld zł netto, przy całościowych napływach do funduszy dłużnych na poziomie prawie 18 mld zł. Biorąc pod uwagę specyfikę polskiego rynku obligacji korporacyjnych jest to naprawdę dobry wynik. Dodatkowo średnioroczna stopa zwrotu tych funduszy na koniec czerwca wyniosła 9,10 proc., a za sam czerwiec 0,50 proc. Silne napływy do funduszy obligacji firm oraz dodatnie stopy zwrotu sprawiły, że na koniec czerwca ich aktywa wyniosły 14,153 mld zł. Tym samym od początku roku urosły one o ponad 3,2 mld zł, czyli o prawie 30 proc. względem stanu na koniec grudnia (10,92 mld zł).” – napisano w analizie Michael / Ström Dom Maklerski.