Pierwsza emisja obligacji PragmaGO w euro daje solidne oprocentowanie. Zapisy trwają do 15 kwietnia

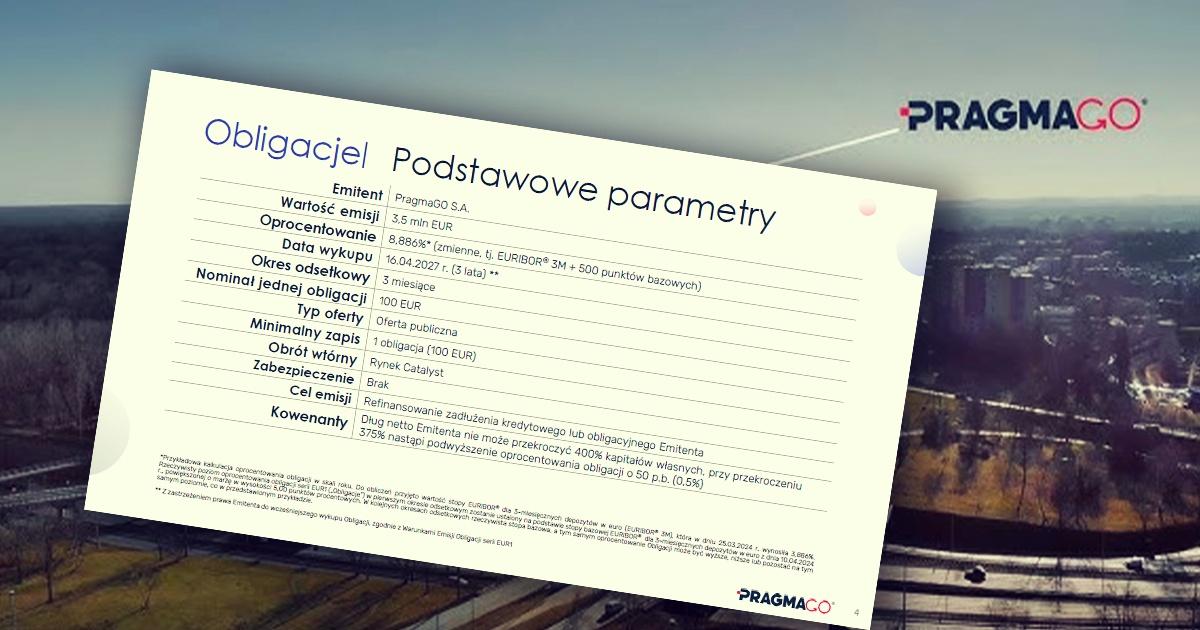

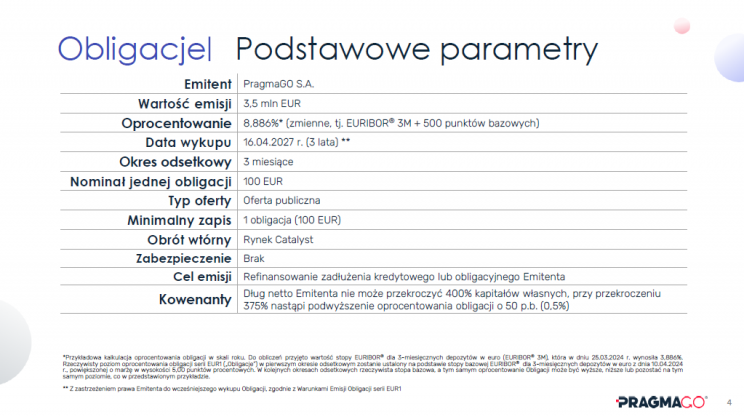

Dostawca finansowania dla MŚP oferuje euroobligacje oprocentowane na podstawie wskaźnika EURIBOR 3M + 5,00 p.p. marży. Zapisy na obligacje można składać do 15 kwietna.

Rynek obligacji korporacyjnych jeszcze nie daje o sobie zapomnieć. Trwa oferta PragmaGO, jednej z większych niebankowych instytucji udzielających finansowań online w formie faktoringu oraz pożyczek dla MŚP. Papiery oferowane są w walucie euro na podstawie EURIBOR 3M, powiększonego o 5,00% marży (przykładowa kalkulacja 8,88%). Zapisy należy składać do 15 kwietnia.

Zobacz także: Najlepsze lokaty i konta oszczędnościowe kwiecień 2024 r. Już tylko inwestując z funduszem masz szansę otrzymać do 8% w skali roku

Pierwsze euroemisja PragmaGO

W środę, 3 kwietnia PragmaGO ogłosiła rozpoczęcie zapisów na 3-letnie niezabezpieczone euroobligacje, które oprocentowane będą w oparciu o EURIBOR 3M powiększony o 5% marży. Celem emisji jest refinansowanie zadłużenia kredytowego lub obligacyjnego spółki i jest odpowiedzą na rosnący portfel wierzytelności w walucie euro.

To pierwsza emisja obligacji PragmaGO w euro. Zdecydowaliśmy się na nią, ponieważ chcemy lepiej dopasować ekspozycję walutową po stronie aktywów i pasywów. Jest to odpowiedź na rosnący portfel pracujących wierzytelności w euro. Spółka do zarządzania ryzykiem walutowym nie stosowała do tej pory instrumentów pochodnych, zabezpieczając się naturalnie. W miarę możliwości zamierzamy kontynuować tę strategię, czego wyrazem jest właśnie najnowsza emisja obligacji w euro” – mówi Jacek Obrocki, wiceprezes zarządu PragmaGO.

Dzięki emisji spółka zamierza pozyskać 3,5 mln euro. Zapisy na Obligacje serii EUR1 będą przyjmowane przez Dom Maklerski BDM oraz uczestników konsorcjum dystrybucyjnego.

Warto podkreślić, że nabywcy obligacji mogą zażądać wcześniejszego wykupu, jeśli wskaźnik długu netto przekroczy 400% kapitałów własnych.

Więcej informacji na temat emisji można znaleźć w Memorandum na stronie domu maklerskiego BDM.

Poprzednie emisje ze sporymi redukcjami

Warto wspomnieć, że na papiery dłużne oferowane przed emitenta jest duży popyt. W samym 2024 r. PragmaGO zamknęła już dwie złotówkowe emisje, przy czym obie z ponad 50% redukcją. Zapisy złożyło 830 i 1101 inwestorów. W wyniku tych ofert spółka pozyskała 50 mln zł, kwota ta została przeznaczona na dalszy rozwój działalności faktoringowej.