25 spółek z potencjałem na wyższą dywidendę w 2017 roku

Jak już ostatnio pisaliśmy, jest kilka sposobów inwestowania w spółki dywidendowe. Można kupować je w tradycyjny sposób, po ogłoszeniu wypłaty dywidendy, ale można też zwiększyć swoje szanse na zyski, starając się przewidzieć jaka będzie dywidenda, jeszcze przed jej ogłoszeniem. Skutecznym sposobem jest kontrola wyników po trzech kwartałach. Już wtedy, z dużym prawdopodobieństwem, możemy stwierdzić, czy przyszła dywidenda będzie wyższa.

Kilka sposobów inwestowania w dywidendy

W poprzednim artykule omówiliśmy cztery sposoby inwestowania pod dywidendę. Najbardziej oczywistymi jest kupowanie spółek po ogłoszeniu rekomendacji zarządu, bądź uchwały WZA dotyczącej wysokości dywidendy.

Jeśli zaś chcemy faktycznie zyskać na wypłaconej dywidendzie, musimy zaryzykować i określić jej wysokość zanim dostaniemy oficjalny komunikat ze strony spółki. Dlatego warto przyjrzeć się dwóm pozostałym sposobom, czyli kupowanie spółki po otrzymaniu dobrych danych z raportu rocznego, albo nawet wcześniej – z raportu za III kwartał. Według nas najlepszym z tych sposobów jest ostatni – po publikacji lepszych wyników po trzecim kwartale. Przyjrzyjmy się dwóm poniższym przykładom, które to potwierdzają.

Przykład 1. Polwax – gra pod dywidendę dobrze widoczna na wykresie

Od debiutu na GPW w październiku 2014 roku, Polwax wypłacił dwa razy dywidendę i pokazał, że potrafi poprawiać wyniki. Spółka jest bardzo krótko na giełdzie i nie zdążyła jeszcze w pełni wprowadzić w życie nowej strategii w postaci realizacji inwestycji, która oczywiście przełożyć ma się na wyniki. Dlatego do tej pory inwestorzy traktowali spółkę, jako typowo dywidendową. Widoczne jest to na wykresie, który podporządkowany jest wypłatom dywidend, a nie założeniu trwałego wzrostu wartości firmy.

Wykres 1. Kurs spółki Polwax wraz z zaznaczonymi datami ogłoszenia raportów za trzeci kwartał i dni dywidend.

Miesiąc po debiucie, Polwax podał wyniki za trzy kwartały 2014 r. Przychody wzrosły o 14%, a zyski o 40% w porównaniu do analogicznego okresu z poprzedniego roku. Wtedy już można było się spodziewać, że rok 2014 zakończy się z lepszymi wynikami, więc i z wyższą dywidendą. Kupno akcji na końcu sesji, po publikacji wyników i przetrzymanie ich w portfelu do dnia dywidendy, przyniosły inwestorom 17,5% zysku. Ci, którzy czekali na potwierdzenie dobrych informacji w raporcie rocznym, lub na rekomendację zarządu, nie zarobili ani na zmianie kursu, ani też na samej wypłacie – dywidenda została już wtedy zdyskontowana w kursie (strata -1,5%).

Podobną sytuację mieliśmy rok później. Spółka za trzy kwartały pokazała podobne wyniki, które utwierdziły inwestorów w przeświadczeniu, że dywidenda zostanie wypłacona, choć pewnie będzie podobnej wysokości. Kurs od publikacji danych za III kwartał, do dnia dywidendy wzrósł o 10%, a wraz z wypłaconą dywidendą inwestorzy zarobili 17,02%. Także tym razem czekanie na wyniki roczne i rekomendację zarządu nie zdało rezultatu (zysk 5,7%).

Przykład 2. Sanok – spółka z długą historią coraz lepszych wyników

Jako drugi przykład podamy spółkę Sanok, która ma bogatą historię wypłat dywidend i prezentuje z roku na rok lepsze wyniki. Dane za trzy kwartały 2010 roku okazały się wyjątkowo dobre. Przychody były wyższe o 21%, a zyski o 50% w porównaniu z poprzednim rokiem. Inwestorzy mogli na tej podstawie wysnuć słuszny wniosek, że i dywidenda będzie wyższa niż w poprzednim roku. Tak też się stało. Ogłoszona dywidenda była o 20% wyższa. Niestety, dzień dywidendy przypadł zaraz po krachu w 2011 roku. Inwestorzy, którzy kupili akcje po ogłoszeniu wyników za trzeci kwartał i sprzedali po dniu dywidendy stracili 17,8%.

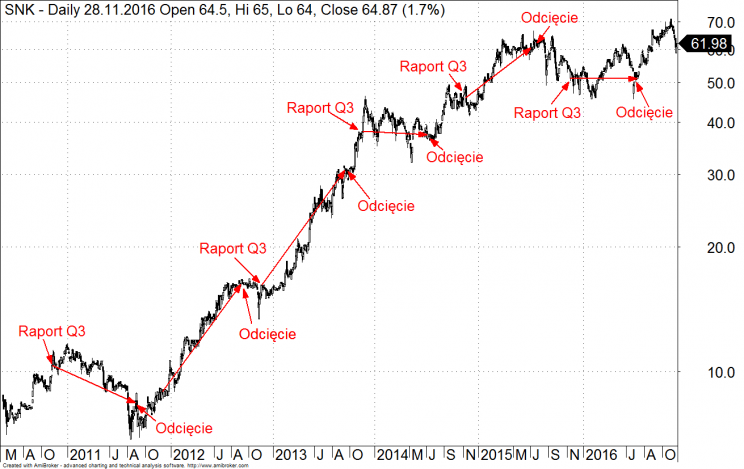

Wykres 2. Kurs spółki Sanok wraz z zaznaczonymi datami ogłoszenia raportów za trzeci kwartał i dni dywidend.

W następnych latach Sanok, z godną naśladowania konsekwencją, prezentował coraz lepsze wyniki. Inwestorzy, którzy dalej konsekwentnie stosowali technikę gry pod dywidendę polegającą na kupowaniu akcji po dobrych wynikach za trzy kwartały i sprzedawaniu ich po dniu dywidendy mogli sporo zyskać. W Tabeli 1 przedstawiamy wyniki takiego sposobu inwestowania:

| Rok publikacji wyników za III kwartał | Stopa zwrotu (kupno po wynikach, sprzedaż po dniu dywidendy) |

Zainwestowane 100 zł |

|---|---|---|

| 2010 | -17,78% | 82,22 zł |

| 2011 | 88,77% | 155,20 zł |

| 2012 | 88,88% | 293,14 zł |

| 2013 | 1,20% | 296,65 zł |

| 2014 | 31,45% | 389,94 zł |

| 2015 | -4,52% | 372,31 zł |

| W sumie | 272,31% |

Tabela 1. Zestawienie wyników inwestowania pod dywidendę (kupno po wynikach za trzy kwartały i sprzedaż po dniu dywidendy).

W sześciu latach inwestowania przyjętą metodą, inwestorzy dwa razy ponieśli stratę (w latach 2010/2011 oraz 2015/2016), ale w trzech latach zysk był znaczący. W sumie, trzymając się tej strategii od 2010 roku można było uzyskać stopę zwrotu w wysokości 272,3%.

Co by się stało, jeśli poczekalibyśmy z inwestowaniem pod dywidendę do ogłoszenia raportu rocznego, albo do rekomendacji zarządu lub wręcz uchwalenia wysokości dywidendy na WZA? Wyniki symulacji przedstawia Tabela 2:

| Dywidenda za rok | Stopa zwrotu (kupno po raporcie rocznym) | Stopa zwrotu (kupno po rekomendacji zarządu) | Stopa zwrotu (kupno po WZA) |

|---|---|---|---|

| 2010 | -14,45% | -8,51% | -7,46% |

| 2011 | 36,37% | 18,34% | 6,74% |

| 2012 | 92,56% | 28,37% | 19,52% |

| 2013 | -3,89% | -4,97% | 3,91% |

| 2014 | 1,84% | -3,50% | 2,97% |

| 2015 | -5,05% | -10,96% | 1,47% |

| W sumie | 108,80% | 13,49% | 28,16% |

Tabela 2. Zestawienie wyników inwestowana pod dywidendę trzema sposobami (kupno po wynikach rocznych, kupno po rekomendacji zarządu, kupno po WZA).

Inwestowanie pod dywidendę po raportach rocznych, które ostatecznie potwierdzają dobre wyniki za poprzedni rok, jest niewątpliwie bezpieczniejszą wersją, ale też mniej dochodową. W przypadku spółki Sanok, ta taktyka dałaby w ciągu 6 lat stopę zwrotu w wysokości 108,8%. Pozostałe dwie taktyki, czyli czekanie na ostateczne potwierdzenie wysokości dywidendy w postaci rekomendacji zarządu czy WZA, praktycznie się nie sprawdzają. Stopa zwrotu po kilku latach wyniosła maksymalnie 28%.

Które spółki obecnie mają lepsze wyniki niż rok temu i mogą wypłacić wyższą dywidendę?

Przejdźmy z przykładów historycznych do aktualnej sytuacji na giełdzie. Obecnie mamy już na GPW bardzo duże grono spółek wypłacających regularnie dywidendy, co najmniej od pięciu lat. Jest ich aż 78. Wybraliśmy spośród nich te, które opublikowały lepsze dane, niż za zeszły rok. Wzięliśmy pod uwagę tylko te spółki, które po trzecim kwartale 2016 roku wykazały zarówno wyższe przychody, jak i zyski za ostatnie 12 miesięcy, w porównaniu do analogicznego okresu rok wcześniej. Wyniki przedstawione zostały w Tabeli 3.

| Spółka | Ticker | Wypłaca regularnie dywidendę | Aktualna stopa dywidendy | Procentowa zmiana wysokości przychodów | Procentowa zmiana wysokości zysków |

|---|---|---|---|---|---|

| WIELTON | #WLT | od 5 lat | 1,32% | 66,20% | 254,96% |

| DOMDEV | #DOM | od 10 lat | 5,70% | 55,16% | 139,73% |

| PGSSOFT | #PSW | od 8 lat | 1,05% | 35,87% | 42,83% |

| EUROTEL | #ETL | od 8 lat | 7,53% | 28,59% | 14,20% |

| ASSECOSLO | #ACS | od 8 lat | 9,14% | 28,54% | 8,29% |

| OPONEO.PL | #OPN | od 5 lat | 0,21% | 25,61% | 111,69% |

| ORBIS | #ORB | od 5 lat | 2,32% | 18,83% | 34,06% |

| FORTE | #FTE | od 8 lat | 1,31% | 18,60% | 32,90% |

| ASSECOPOL | #ACP | od 12 lat | 5,87% | 14,16% | 10,61% |

| FERRO | #FRO | od 5 lat | 6,11% | 12,92% | 27,63% |

| EFEKT | #EFK | od 12 lat | 2,64% | 11,59% | 121,45% |

| KETY | #KTY | od 7 lat | 4,88% | 10,79% | 55,16% |

| BUDIMEX | #BDX | od 8 lat | 3,98% | 10,64% | 48,61% |

| ASSECOBS | #ABS | od 8 lat | 4,59% | 10,37% | 26,27% |

| ACAUTOGAZ | #ACG | od 5 lat | 5,95% | 9,14% | 12,69% |

| APLISENS | #APN | od 5 lat | 2,10% | 8,98% | 21,74% |

| TALEX | #TLX | od 6 lat | 5,90% | 7,94% | 23,89% |

| PWRMEDIA | #PWM | od 5 lat | 1,79% | 7,28% | 57,00% |

| EUROCASH | #EUR | od 11 lat | 2,61% | 6,04% | 14,93% |

| SNIEZKA | #SKA | od 12 lat | 5,67% | 4,41% | 6,25% |

| EUCO | #EUC | od 6 lat | 10,03% | 4,25% | 17,35% |

| PCCROKITA | #PCR | od 6 lat | 6,76% | 2,98% | 85,52% |

| SANOK | #SNK | od 7 lat | 1,57% | 0,88% | 32,70% |

| HYDROTOR | #HDR | od 12 lat | 5,32% | 0,71% | 3,41% |

| RELPOL | #RLP | od 5 lat | 6,43% | 0,56% | 2,14% |

Tabela 3. Spółki wypłacające dywidendy co najmniej od 5 lat i z wyższymi przychodami oraz zyskami za ostatnie 12 miesięcy.

Jeśli więc znajdziemy spółkę, która zwiększa przychody i zyski z roku na rok, to dobrym sposobem skorzystania na wypłacie dywidendy, jest kupno jej akcji zaraz po pierwszych oznakach poprawy wyników, czyli po trzecim kwartale. Nie czekajmy na wyniki za cały rok, czy rekomendację wypłaty dywidendy – ten sposób nie zapewni nam ponadprzeciętnych zysków.

Jeszcze lepszym sposobem jest trzymanie takiej spółki w portfelu przez cały czas i regularne kontrolowanie jej wyników. W przypadku spółki Sanok, kupując akcje w listopadzie 2010 i trzymając je bez przerwy do ostatniej wypłaty, zyskalibyśmy 391%, czyli jeszcze o 100 punktów procentowych więcej.

Więcej na temat tego jak inwestować w spółki dywidendowe w raporcie : Jak Znaleźć idealną spółkę dywidendową