W co inwestować w 2024 roku - portfel dla rynkowych optymistów i pesymistów

Od pandemii warunki na rynkach finansowych ciężko określić mianem „typowych”. Duża niepewność, która towarzyszy inwestorom od 2020 r. sprawia, że zarówno ludzie postrzegający obecną sytuację jako szansę, jak i ci przekonani o bliskim załamaniu rynku mają po swojej stronie mocne i racjonalne argumenty.

Ze względu na nietypowość obecnej sytuacji na rynku akcji analitycy z Saxo Banku postanowili zaprezentować argumenty i scenariusze stojące u podstaw nastawienia zarówno pozytywnego, jak i negatywnego do następnych 12 miesięcy. Do tego przedstawili oni zalecaną konstrukcję portfelów w zależności od przyjętych założeń dotyczących przyszłości.

Zobacz także: Solidne zwieńczenia 2023 r. Rynki kończą grudzień na plusie

Mglista przyszłość rynku

Rynek wszedł w okres skrajnej niepewności już w 2020 r., kiedy to rozpoczęła się pandemia koronawirusa. Niespotykana dotąd skala szybkości rozprzestrzeniania się choroby oraz warunki nieznane współczesnemu światu doprowadziły do lockdownów i zagroziły trwałości łańcuchów dostaw.

Co ciekawe rynki drastyczne straty odrobiły z niesamowitą prędkością, przeżywając jedno z najszybszych odbić po kryzysie. Oprócz pandemii ostatnie 3 lata przyniosły także pierwszy pełnoskalowy konflikt na europejskim kontynencie od czasów II wojny światowej.

To, połączone z lepką inflacją, stworzyło warunki, w których banki centralne na całym świecie podjęły drastyczne ruchy w celu zaostrzenia polityki monetarnej. W przypadku Stanów Zjednoczonych cykl podwyżek okazał się najszybszy od lat 70 XX w.

Choć wszystko wskazywało na to, że tak mocno zduszona gospodarka USA będzie musiała w 2023 r. popaść w recesję, Stany wyszły z tego obronną ręką. Dzięki ogromnym pakietom stymulującym oraz rewolucji w dziedzinie generatywnej sztucznej inteligencji gospodarka wymsknęła się z objęć mocnego spowolnienia i zwróciła się w stronę potencjalnego „miękkiego lądowania”.

Wszystkie te czynniki sprawiają, że prognozowanie odnośnie następnego roku wydaje się szczególnie trudne. Ciężko wnioskować na podstawie historycznych danych ze względu na wyjątkowość otoczenia, z jakim obecnie przyszło się inwestorom mierzyć. Stąd też najbliższa przyszłość prezentuje się niesamowicie niepewnie, a zarówno przyszłe wzrosty, jak i potencjalne spadki wydają się mocno prawdopodobne.

Zobacz także: Yeezy to nadal najmocniejsza strona Adidasa. Analityk wychodzi z biura i liczy w czym ludzie biegają

Optymistyczny pogląd na rynek akcji

Po jednej stronie barykady znajdują się ci obserwatorzy rynku, którzy dostrzegają w nadchodzących 12 miesiącach szanse na dalsze wzrosty. Podstawą pod taki scenariusz jest założenie o „miękkim lądowaniu” gospodarki Stanów Zjednoczonych. Ich zdaniem, mimo drastycznego wzrostu stóp procentowych, USA będzie w stanie uniknąć recesji, a inflacja będzie powoli słabnąć, pozwalając Rezerwie Federalnej obniżyć stopniowo stopy procentowe, co dodatkowo wzmocni wzrost gospodarczy kraju.

W tym scenariuszu problem mocnego boomu na sztuczną inteligencję i spółki technologiczne schodzi na dalszy plan. Optymiści rynkowi dostrzegają w generatywnej sztucznej inteligencji potencjał do wzmocnienia produktywności na rynku, co pozwoli nie tylko utrzymać wzrosty w tym segmencie, ale także da motor napędowy pod dalsze zwyżki.

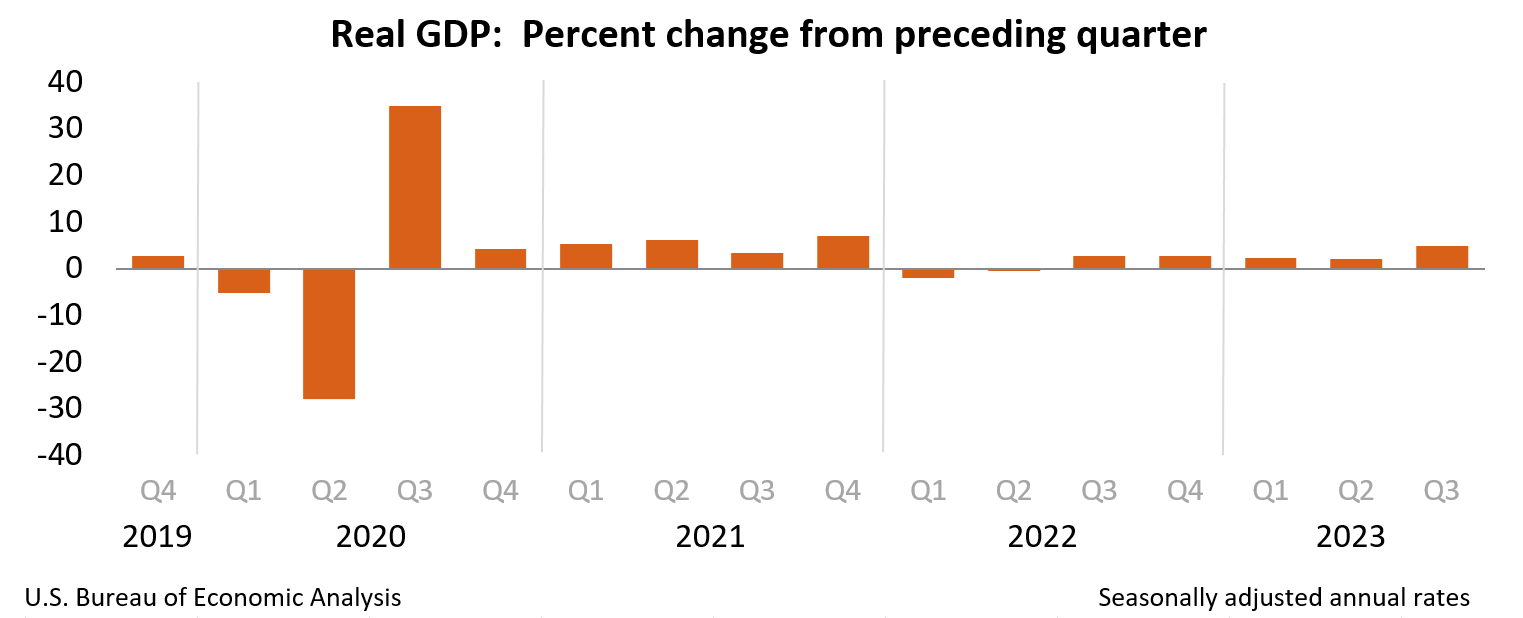

Takie poglądy oparte są m.in. na danych płynących z gospodarki USA w grudniu. W 3 kwartale zeszłego roku tempo wzrostu PKB Stanów Zjednoczonych wzrosło i zmiana r/r wyniosła 4,9%. Może to stanowić sygnał przerwania spowolnienia, jakie można było zaobserwować na rynku w poprzednich kwartałach.

Co więcej konsumenci w USA wzmocnili w ostatnich miesiącach swoją siłę w stosunku do pierwszej połowy 2023 r. Redbook Index, monitorujący sprzedaż w sklepach detalicznych, wzrósł w grudniu do ok. 5,9%, co oznacza znaczną poprawę w porównaniu do spadków, jakie można było zaobserwować w czerwcu.

Zobacz także: Poważne problemy Boeinga. Kurs akcji spada, bo FAA wydało decyzje o uziemieniu samolotów firmy

Portfolio dla optymistów rynkowych

Przy takich założeniach analitycy z Saxo Banku sugerują, że optymiści rynkowi widzący przyszłość w bardziej pozytywnych barwach mogą zaopatrzyć się w akcje wchodzące w skład sektorów cyklicznych m.in. IT, finansowy, dóbr luksusowych, przemysłowy czy nieruchomości. W szczególności analitycy podkreślają zwrócenie uwagi na firmy zajmujące się sztuczną inteligencją, półprzewodnikami, cyberbezpieczeństwem, surowcami oraz odnawialnymi źródłami energii.

W portfolio doważyć można spółki z rynków wschodzących, gdyż poluzowanie polityki monetarnej powinno zdjąć presję z rynków rozwijających się, dając im możliwość na większe wzrosty.

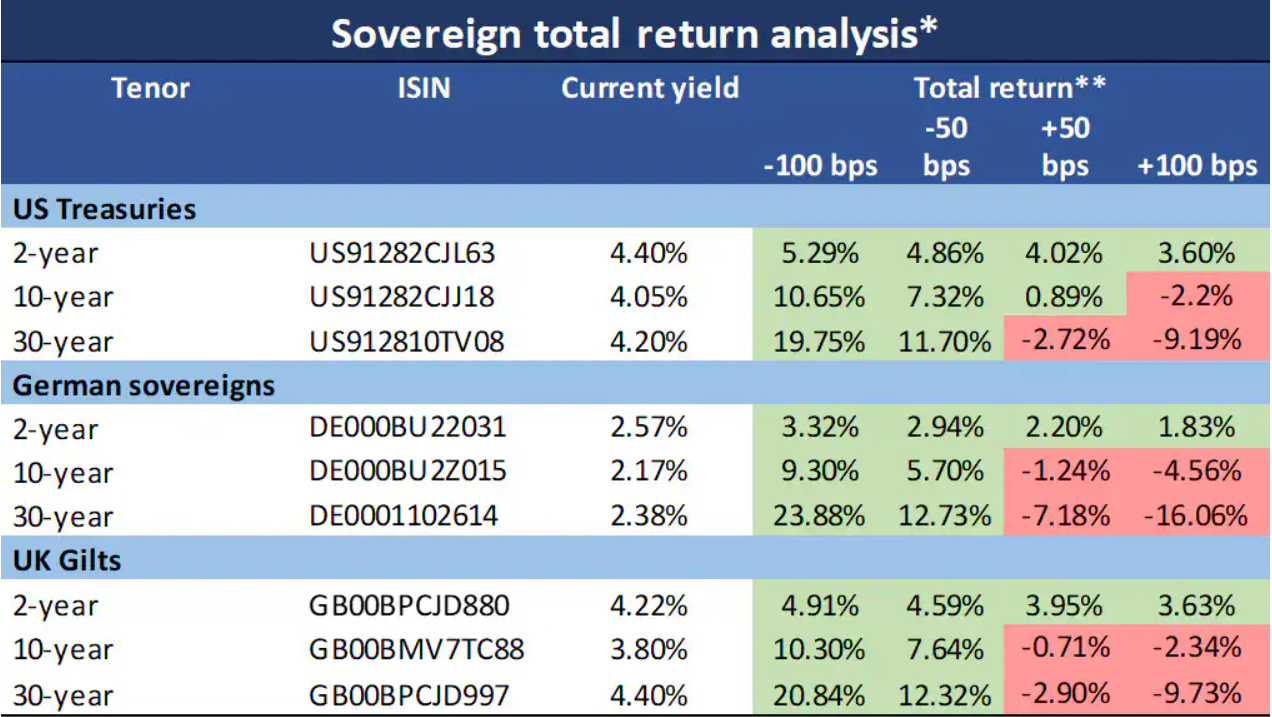

W przypadku instrumentów dłużnych najciekawiej prezentują się obligacje o długim terminie wykupu (10-30 lat). Takie obligacje prezentują najmocniejsze wahania w zależności od podwyżki lub obniżki stóp procentowych. Przy założeniu obniżek w 2024 r., to właśnie obligacje o długim terminie powinny przynieść najwyższe stopy zwrotu.

Zobacz także: 18 zagranicznych spółek, których stopa dywidendy przekracza 10%, a analitycy widzą potencjał wzrostu

Pesymistyczny scenariusz

Druga strona inwestorów widzi przyszłość w zdecydowanie ciemniejszych barwach. Choć globalny rynek w 2023 r. uniknął recesji, to jest to w ich oczach bardziej odwlekaniem nieuniknionego. Pierwsze oznaki pogorszenia widać w Europie, której nie udało się obronić przed recesją, co w szczególności można zaobserwować m.in. w Niemczech, czyli największej gospodarce Starego Kontynentu.

W tym scenariuszu rynek akcji zdecydowanie przecenił potencjał kryjący się w sztucznej inteligencji, a euforia inwestorów doprowadzi do przegrzania rynku. Przewartościowane spółki technologiczne stanowią obecnie zbyt dużą część indeksów szerokiego rynku, co sprawia, że wszelkie potknięcia tych spółek doprowadzą do spadków na giełdzie, mogących pociągnąć za sobą spółki z innych sektorów.

Dodatkowo, konsumenci mimo chwilowego odbicia w trakcie ostatnich miesięcy zeszłego roku, będą czuć coraz mocniej ciężar wyższych stóp procentowych, co nieuchronnie osłabi ich pozycję na rynku, a przy okazji pociągnie w dół przychody spółek.

W przypadku tego scenariusza pesymiści zakładają, że dopłaty rządu Stanów Zjednoczonych nie mogą trwać w nieskończoność, a pozbawiona tak dużych pakietów stymulujących gospodarka nie da rady utrzymać obecnego tempa wzrostu.

Europa pozostanie w stagflacji, mierząc się zarówno z wciąż wysoką inflacją, jak i spadkiem PKB. W połączeniu z wciąż pogarszającą się sytuacją zadłużeniową Chin pociągnie to globalną gospodarkę w recesję.

W tym scenariuszu założone przez rynek oczekiwania odnośnie przychodów za 2024 r. są zbyt wysokie. Inwestorzy zakładają, że w 2024 r. spółki wchodzące w skład indeksu S&P 500 osiągną ok. 11,8% wzrostu przychodów, co stanowi aż o 3,4 p.p. wyższą dynamikę od 10 letniej średniej (wynoszącej 8,4%). Takie wyniki mogą być ciężkie do osiągnięcia, jeżeli pozbawieni oszczędności popandemicznych klienci zrezygnują z wysokiej konsumpcji i wydatków, a rosnąca presja na wzrost wynagrodzeń może ściągnąć jeszcze niżej marże spółek.

Przychody i sprzedaż spółek z S&P 500

Zobacz także: Zagraniczna spółka z ekspozycją na konsumpcję w Polsce. Sprawdzamy akcje Jeronimo Martins właściciela Biedronki

Portfolio dla pesymistów rynkowych

W przypadku takich założeń analitycy z Saxo Banku radzą zwrócić swój wzrok w stronę bezpieczniejszych aktywów. Historycznie najlepiej w ciężkich czasach na rynkach akcji radziły sobie tzw. sektory defensywne. Są to przede wszystkim sektory: energetyczny, użyteczności publicznej, opieki zdrowotnej i podstawowych dóbr konsumpcyjnych. W szczególności analitycy doradzają przyjrzenie się spółkom zajmującym się energią jądrową oraz spółkami z obronności. W portfelu akcyjnym przeważać powinny przede wszystkim spółki o ugruntowanej pozycji rynkowej.

W takim portfelu warto również doważyć złoto, które historycznie zapewniało lepsze stopy zwrotu w ciężkich czasach ze względu na odruchy inwestorów traktujące ten kruszec jako tzw. „bezpieczny port” rynków finansowych.

Wśród instrumentów dłużnych dominować powinny przede wszystkim obligacje o krótkim terminie wykupu, ze względu na ich mniejsze wahania spowodowane nieprzewidzianymi ruchami FED-u.