23 lata temu bańka internetowa Dot-Com osiągnęła szczyt. Wall Street wyciąga wnioski

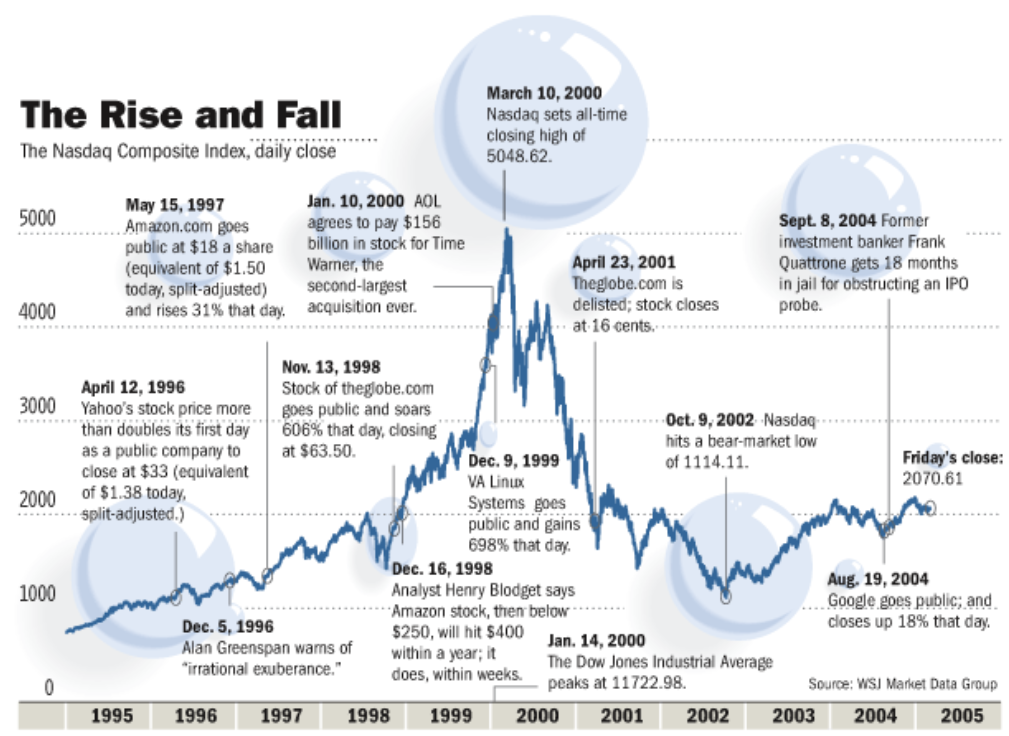

23 lata temu, w 2000 roku, Nasdaq Composite, indeks giełdowy skupiający spółki z sektora technologicznego, osiągnął swoje historyczne maksimum, które zostało uznane za szczyt bańki internetowej. Dziś, po 23 latach, Wall Street wyciąga z tej lekcji kilka ważnych wniosków.

Dokładnie 10 marca 2000 roku bańka internetowa osiągnęła swój szczyt, a Nasdaq Composite zamknął się na poziomie 5048,62. Jednak po ponad 15 latach, dopiero 23 kwietnia 2015 roku, indeks ten przekroczył ten poziom. Jeśli uwzględnić inflację, to w marcu 2020 roku, czyli 20 lat później, inwestycja w Nasdaq z tamtego czasu byłaby warta mniej niż na początku.

Nasdaq Composite przyniósł roczny zwrot skorygowany o inflację na poziomie tylko 1,0% od szczytu bańki internetowej. Reinwestowanie dywidend nieznacznie zwiększyłoby ten zwrot, który obecnie wynosi również tylko około 1%, a w marcu 2000 roku był praktycznie równy zeru.

Można argumentować, że Nasdaq Composite nie reprezentuje całego rynku i że indeks S&P 500 radził sobie lepiej przez ostatnie 23 lata. Wall Street jest zgodne, że w historii Stanów Zjednoczonych było wiele sytuacji, w których szeroki rynek miał roczny całkowity realny zwrot mniejszy niż 1% przez niemal tak długi okres. Co więcej, były nawet dłuższe cykle, w których rynki akcji w innych krajach traciły pieniądze w kategoriach inflacji i dywidend, jak w przypadku Japonii od 1989 roku.

W amerykańskich mediach wystąpił Edward McQuarrie, emerytowany profesor Leavey School of Business na Uniwersytecie Santa Clara, który opisał najważniejsze wnioski z tego cyklu.

Alibaba przebija konsensus analityków kwartalnymi wynikami. Wall Street widzi szanse na 50% wzrostu

Długie okresy nie zawsze przynoszą korzyści

Niedawny niedosyt związany ze zwrotem na akcjach Nasdaq przez ostatnie 23 lata jest poważnym przypomnieniem, że rynek akcji nie zawsze zyskuje na wartości. Warto zrozumieć konsekwencje tego dla strategii inwestycyjnych, zwłaszcza w przypadku planów zabezpieczenia emerytalnego, które zwykle zakładają, że akcje zapewniają stabilny, długoterminowy wzrost wartości.

Według McQuarrie, wiara, że akcje zapewniają lepsze, długoterminowe stopy zwrotu w zamian za większe ryzyko, to błędne rozumowanie w kwestii związanej z relacją między długoterminowym ryzykiem a stopą zwrotu. Jeśli akcje są rzeczywiście bardziej ryzykowne niż inne klasy aktywów, to faktycznie powinny generować wyższe oczekiwane stopy zwrotu, aby zrekompensować inwestorom większe ryzyko. Jednak większe ryzyko oznacza również większą szansę na niepowodzenie, co prowadzi do rozbieżności między oczekiwaniami a rzeczywistymi wynikami.

„Próbując osiągnąć to i to, inwestorzy zakładają, że (a) akcje przynoszą lepsze długoterminowe zyski, ponieważ są bardziej ryzykowne niż inne klasy aktywów, ale jednocześnie (b) akcje są mniej ryzykowne niż inne klasy aktywów w długim okresie, ponieważ zawsze kończą na plusie” - podkreśla McQuarrie.

Wycena ma znaczenie

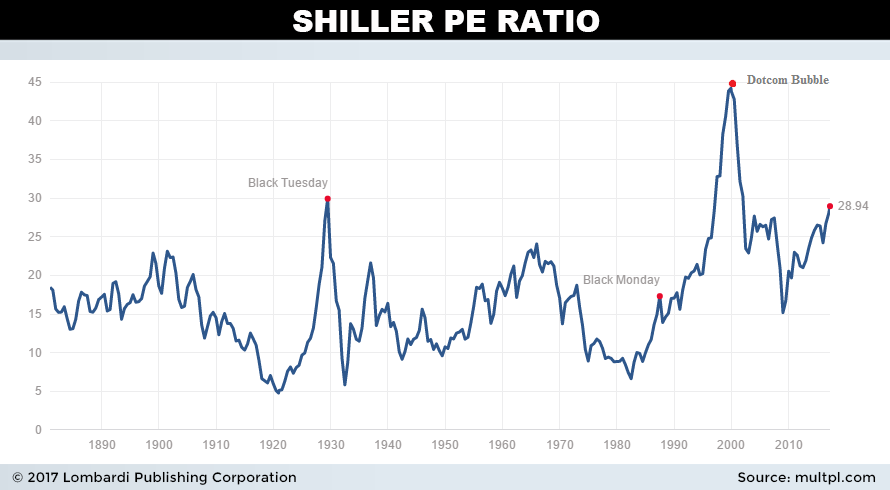

Innym wnioskiem płynącym z rozczarowujących wyników Nasdaqa jest to, że wycena ma znaczenie. Wskaźnik CAPE, który cyklicznie koryguje cenę do zysku, jest istotny w ocenie potencjalnego zwrotu inwestycji. W marcu 2000 roku, w czasie bańki internetowej, CAPE był najwyższy w historii USA, wynosząc 44,2. To było prawie trzykrotnie więcej niż średnia z poprzednich 120 lat, która wynosiła 15,2.

Zdaniem Shillera, kiedy rynek jest przewartościowany, perspektywy dla akcji są przeciętne. Shiller już pod koniec lat 90. ostrzegał o tym każdego, kto chciał słuchać, w tym ówczesnego prezesa Rezerwy Federalnej Alana Greenspana. Po wysłuchaniu wykładu Shillera na temat wyceny rynku w grudniu 1996 roku, Greenspan ukuł termin „irracjonalna bujność”.

Obecnie wskaźnik CAPE rynku akcji jest o wiele mniej ekstremalny niż w marcu 2000 roku, ale nadal jest znacznie powyżej średniej wynoszącej 30,4 według Shillera. Gdyby rynek był wyceniany na tyle, że stopy zwrotu byłyby znacznie poniżej przeciętnej przez 23 lata, można byłoby oczekiwać, że rynek wypracuje więcej z jego przewartościowania. Niestety, tak się nie dzieje. To nie wróży dobrze długoterminowym perspektywom dla akcji.