Software house Transition Technologies MS rozpoczyna ofertę publiczną akcji. Co warto wiedzieć o tym IPO

Transition Technologies MS (TTMS) rozpoczyna ofertę publiczną akcji i zamierza zadebiutować na głównym rynku GPW w listopadzie. Spółka planuje pozyskać środki na akwizycje zagraniczne i rozszerzenie grona klientów korporacyjnych w krajach skandynawskich i niemieckojęzycznych. Zapisy na akcje już ruszyły i potrwają do piątku, 25 października.

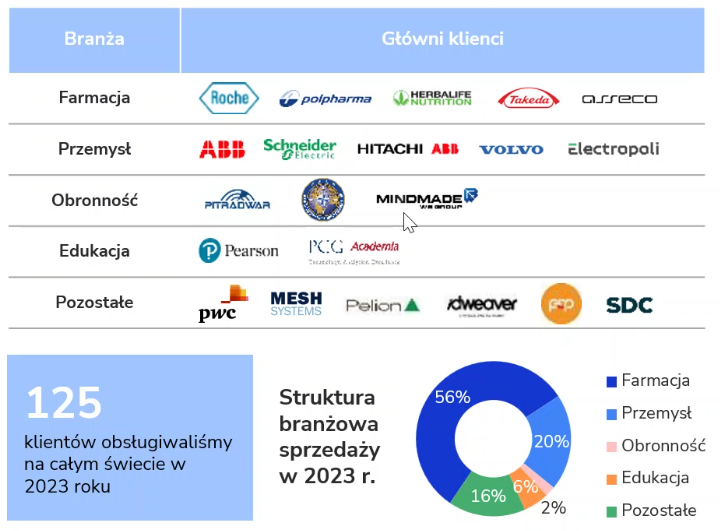

Grupa jest polskim software housem, który wspomaga w cyfrowej transformacji największe światowe firmy z branż o wysokich specjalizacjach, takich jak farmacja, przemysł, edukacja, ale też posiada uprawnienia i certyfikaty umożliwiające działalność w sektorze obronnym. Spółka specjalizuje się w długoterminowych kontraktach w modelu managed services, oferując kompleksowe usługi zarządzania IT.

TTMS zatrudnia ponad 800 specjalistów i działa na trzech kontynentach. Posiada biura w Polsce oraz spółki zależne w Wielkiej Brytanii, Malezji, Danii, Szwajcarii i Indiach. Firma jest certyfikowanym partnerem Adobe, Salesforce oraz Microsoft. Oferuje usługi m.in. w zakresie Adobe Experience Manager (AEM), cloud computing, Data Science, Business Intelligence i sztucznej inteligencji.

Model biznesowy o wysokich progach wejścia dla konkurentów

Model biznesowy spółki nastawiony jest na najbardziej zaawansowane i trudne rynki oraz na świadczenie zaawansowanych usług często wymagających wykwalifikowanych specjalistów. Grupa dąży więc, by być w pierwszej linii, jeśli chodzi o usługi IT, dla największych korporacji i tym samym tworzy wysokie bariery wejścia dla konkurencji.

Celem nadrzędnym jest zbudowanie dużej, międzynarodowej organizacji. Grupa w ostatnich latach zrealizowała więc dwie akwizycje zagranicznych podmiotów i w ten sposób zarządza już pięcioma spółkami zależnymi w 6 krajach. Przejęcia mają na celu przede wszystkim zapewnienie dojścia do największych korporacji na danym rynku.

„My kupujemy drzwi do największych korporacji, po to żeby stać się ich głównym partnerem. A to możliwe jest tylko jak się jest wielką firmą globalną – do czego oczywiście dążymy – albo jeśli jest się firmą lokalną i obsługuje z danego rynku.” – mówi Sebastian Sokołowski, prezes TTMS.

Przykładem są przejęcia w Danii i Szwajcarii, które umożliwiły współpracę z takimi kontrahentami jak Lego Novo Nordisk, Orsted, czy Nordea. W Danii TTMS przeją w 2021 r. pakiet 56% akcji w ConCor (obecnie TTMS Nordic) za kwotę 6,1 mln zł. Spółka zatrudniała w tamtym czasie 21 pracowników i generowała przychody w wysokości 16,4 mln zł i EBIDTA w wysokości ok. 1 mln zł. Do 2023 r. spółka zależna rozwinęła się do 56 pracowników i zysków EBITDA na poziomie 2,03 mln zł.

Taki model akwizycyjny spółka ma zamiar powielać w następnych latach:

„Przyjęty i konsekwentnie realizowany model biznesowy pozwala nam rozwijać się szybko, również poprzez zagraniczne przejęcia. Widzimy potencjał, aby dalej dynamicznie rosnąć poprzez zwiększanie obecności na rozwiniętych rynkach. To właśnie na akwizycje chcemy pozyskać kapitał od inwestorów.” – dodaje Sebastian Sokołowski, prezes TTMS.

Czynniki ryzyka związane ze strukturą klientów grupy

Klientami grupy są korporacje o międzynarodowym zasięgu.

Spółka skupia się przede wszystkim na sektorach o stabilnych przychodach i odpornych na większe zawirowania, w tym przede wszystkim na sektorze farmacji oraz sektorach powiązanych z przemysłem.

Warto jednak zwrócić uwagę na wciąż niską dywersyfikację grupy klientów TTMS. Mimo że spółka obsługuje już ponad 125 pomiotów, to wciąż dla inwestorów istotnym ryzykiem jest wysoka zależność przychodów spółki od jednego kluczowego kontrahenta, jakim jest Grupa Roche. W roku 2021 grupa ta odpowiadała za 56% przychodów, ale udział ten systematycznie maleje. W 2024 r. Roche odpowiada już za 42% przychodów, mimo że nominalnie nastąpił wzrost przychodów od tej grupy.

Ryzyko jednak istnieje i polega na możliwości ograniczenia skali współpracy, spadku liczby zamówień lub rezygnacji z usług Grupy Roche, co mogłoby prowadzić do znaczącego obniżenia przychodów. Mimo długoterminowych umów i aneksu przedłużającego współpracę do 2027 roku, nie ma gwarancji kontynuacji współpracy po tym okresie.

To nie wszystko. Drugim istotnym ryzykiem jest skala i liczba kontraktów z pozostałymi kluczowymi klientami, takimi jak ABB, Schneider Electric czy NCS Pearson, którzy odpowiadają za blisko 23% przychodów w pierwszym półroczu 2024 roku (wzrost z 18,5% w 2023 r.). Ograniczenie współpracy z tymi klientami, np. z powodu konkurencji, także mogłoby negatywnie wpłynąć na stabilność finansową grupy. Dodatkowo, nagłe zakończenie współpracy może prowadzić do problemów z efektywnym wykorzystaniem zasobów ludzkich, co dodatkowo obniżyłoby wyniki finansowe.

Zarząd ocenia prawdopodobieństwo ziszczenia tego rodzaju ryzyka jako niskie. Podkreśla też, że w ostatnich latach starania grupy kierowane są właśnie na zwiększenie dywersyfikacji liczby klientów.

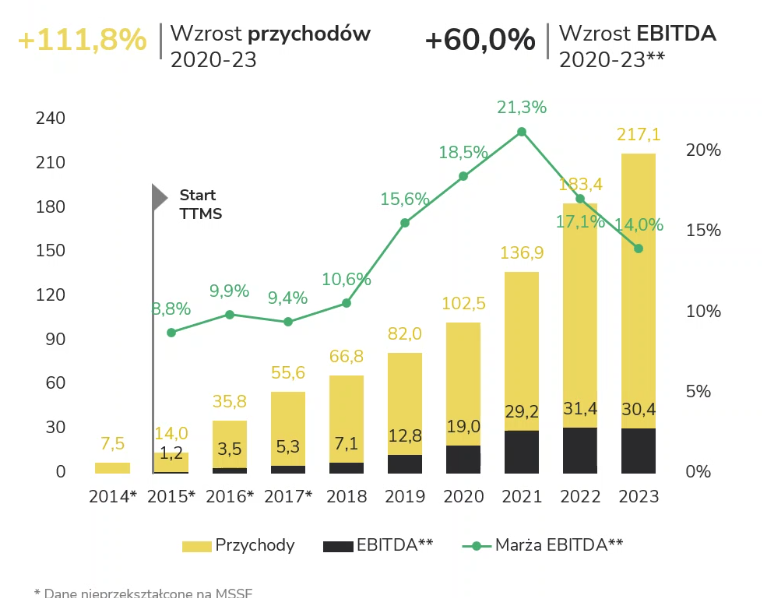

Dane finansowe TTMS i cele strategiczne

Grupa wypracowała w 2023 r. 217,1 mln zł i EBIDTA na poziomie 30,4 mln zł (29,7 mln zł bez korekty na koszty akwizycji). Marża EBITDA utrzymuje się na poziomie 14%. Jest niższa niż w poprzednich latach, ze względu na zmiany w sektorze IT, wzrost zarobków ale też ze względu na przeprowadzone akwizycje.

W pierwszej połowie 2024 r. spółka notowała dalsze wzrosty. Przychody wyniosły 115,2 mln zł, czyli o 12% więcej niż w pierwszym półroczu 2023 r. Skorygowana EBITDA zanotowała wzrost podobnej wysokości do 14,7 mln zł w I p. 2024 r. Zaś skorygowany zysk netto i marża EBITDA utrzymały się na podobnym poziomie.

Długoterminowym celem zarządu i głównych akcjonariuszy spółki jest zbudowanie dużej międzynarodowej organizacji. Natomiast w średnim terminie spółka zamierza dokonać co najmniej jednej akwizycji na rynku europejskim w 2025 r., w szczególności pod uwagę są brane rynki duński, niemiecki i szwajcarski.

„Współpracujemy z doradcami transakcyjnymi w kilku obszarach. Jednym z obszarów jest Skandynawia z naciskiem na Danię, a drugi obszar to są kraje niemieckojęzyczne z naciskiem na Szwajcarię i Niemcy. W tych rozmowach wspomagają nas nasi partnerzy z Danii i Szwajcarii. Oni widzą też w tych akwizycjach szansę dla siebie, gdyż naszym założeniem jest kupno tylko takich spółek, które będą uzupełniały te spółki, które już tam mamy, a nie konkurowały ze sobą” – wyjaśnia prezes.

Grupa ma zamiar też rozszerzać kompetencje w zakresie oferowania rozwiązań opartych o sztuczną inteligencję, który to obszar biznesu ma szansę na szybki rozwój w szczególności biorąc pod uwagę, że klientami TTMS są przeważnie duże korporacje.

W dalszych latach spółka celuje także w wejście na nowe rynki. Już trwają prace nad założeniem spółki zależnej w Australii, która docelowo ma powstać na tym kontynencie między 2025 a 2026 r. Następnie TTMS ma zamiar być obecny także w USA – choć zarząd nie sprecyzował, czy już podejmuje działania z tym związane. Podane plany obejmują założenie lub przejęcie spółki w Stanach Zjednoczonych w latach 2026-2027.

Polityka dywidendowa

Co ciekawe, spółka, mimo że pozycjonuje się jako wzrostowa i z planami znacznego rozszerzenia działalności w następnych latach, wypłaca regularnie dywidendę. Zamierza też kontynuować dzielenie się co najmniej połową zysku netto z akcjonariuszami.

„Jesteśmy spółką dywidendę. W całym toku swojej działalności spółka wypłacała dywidendę i też chcielibyśmy to utrzymać w przyszłości. Zakładamy, że wypłata dywidendy będzie następować przynajmniej w wysokości 50% rocznie. Jeśli będzie to możliwe, to będzie ona wypłacana na nieco wyższym poziomie” – mówi Lena Rożak CFO w Transition Technologies.

Cele emisyjne

TTMS oferuje wyłącznie akcje nowej emisji, które będą stanowić do 25% wszystkich akcji po przeprowadzeniu procedury IPO. Dotychczasowi akcjonariusze nie oferują akcji. Spółka ma zamiar pozyskać do 84 mln zł brutto (ok. 80,1 mln zł netto) z przeznaczeniem na dalszy rozwój.

Przede wszystkim, środki pozyskane w IPO posłużą refinansowaniu przeprowadzonej już akwizycji spółki Pixel Plus AG, na co zarząd planuje przeznaczyć około 10 mln zł. Akwizycja ta była sfinansowana pożyczką zaciągniętą od Transition Technologies S.A. (główny akcjonariusz TTMS posiadający 25% akcji), a uzyskane z emisji środki pozwolą spłacić zarówno kapitał, jak i należne odsetki. Pozostała część środków będzie przeznaczona na rozwój grupy poprzez dalsze przejęcia.

Zarząd planuje przeznaczyć do 68,1 mln zł na sfinansowanie przyszłych akwizycji, które mają przyspieszyć ekspansję na wybranych rynkach lokalnych. Planowane są inwestycje w średniej wielkości spółki IT o ugruntowanej pozycji rynkowej, specjalizujące się w technologiach zgodnych ze strategicznymi kompetencjami TTMS. Zarząd prowadzi obecnie analizy mające na celu zidentyfikowanie potencjalnych celów akwizycyjnych na lata 2025-2026, choć nie określono jeszcze konkretnych podmiotów, które mogłyby zostać przejęte.

Około 2 mln zł zostanie zainwestowane w rozbudowę zespołów deweloperskich.

MediSensonic z sektora MedTech rozpoczyna pre-IPO. Co warto wiedzieć o spółce i ofercie akcji

Oferta akcji TTMS

Spółka już rozpoczęła ofertę akcji. Zapisy w transzy inwestorów indywidualnych zakończą się w piątek, 25 października.

Inwestorom Indywidualnym zaoferowanych zostanie między 10% a 15% łącznej liczby akcji nowej emisji (seria B). Oferta obejmuje też transzę skierowaną do pracowników spółki w wysokości 1,5% wszystkich akcji oferowanych w tej samej cenie.

Zapisy na akcje będą prowadzone przy cenie maksymalnej w wysokości 35 zł za akcję. Oznacza to wycenę TTMS na poziomie 251,7 mln zł pre-money (do 335,7 mln zł post-money).

Przydział akcji nastąpić ma do 31 października, ale na rachunkach maklerskich znajdą się prawa do akcji – zapis na rachunkach przewidziany jest do 5 listopada. Debiut TTMS na głównym rynku spodziewany jest w okolicach 15 listopada – dokładną datę określi uchwała GPW.

Harmonogram IPO Transition Technologies MS

| Data | Wydarzenie |

|---|---|

| 21 października 2024 | Publikacja prospektu |

| 21-28 października 2024 | Budowa księgi popytu wśród inwestorów instytucjonalnych |

| 21-25 października 2024 | Przyjmowanie zapisów od inwestorów indywidualnych |

| 22-25 października 2024 | Przyjmowanie zapisów od inwestorów w transzy pracowniczej |

| 29 października 2024 | Publikacja informacji o ostatecznej liczbie oraz cenie akcji |

| 29-30 października 2024 | Przyjmowanie zapisów od inwestorów instytucjonalnych |

| 31 października 2024 | Przydział akcji dla inwestorów indywidualnych i w transzy pracowniczej |

| Do 5 listopada 2024 | Zapisanie PDA na rachunkach |

| Około 15 listopada 2024 | Zakładany pierwszy dzień notowania PDA na GPW |

Debiuty w 2024 r., artykuły, analizy IPO w Strefie Inwestorów

---

Wszystkie treści zawarte w artykule mają wyłącznie charakter informacyjny i edukacyjny. Decyzje inwestycyjne podjęte na ich podstawie podejmowane są na wyłączną odpowiedzialność Użytkownika Serwisu.

Zawarte w artykule dane, opracowania, informacje, analizy zostały przygotowane wyłącznie w celach informacyjnych, są tylko i wyłącznie subiektywnymi opiniami autorów i nie są rekomendacjami zawarcia transakcji w rozumieniu § 3 Rozporządzenia Ministra Finansów z dnia 19 października 2005 r. w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, lub ich emitentów lub wystawców m. in. nie opierają się na żadnej metodzie wyceny walorów oraz nie określają ryzyka inwestycyjnego, nie zawierają bezpośrednich zaleceń podjęcia określonych działań inwestycyjnych, przez co nie mogą być traktowane jako doradztwo finansowe, prawne, podatkowe czy też jakiekolwiek inne doradztwo inwestycyjne w rozumieniu art.76 ustawy z dnia 29 lipca 2005r. o obrocie instrumentami finansowymi. Zgodnie z powyższym autorzy nie ponoszą jakiejkolwiek odpowiedzialności za decyzje inwestycyjne podejmowane na podstawie treści zawartych w artykule albowiem nie jest intencją Usługodawcy dokonywanie bezpośrednich porad inwestycyjnych.