Dlaczego naszym zdaniem IPO spółki ETOS S.A., właściciela Diverse zostało zawieszone

Spółki odzieżowe mają za sobą bardzo dobry rok. Spójrzmy tylko na liczby. Za wyjątkiem największej odzieżowej firmy na GPW tj. #LPP, w branży mamy wyraźne ożywienie. Kurs akcji spółki Monnari od początku roku wzrósł o 54%, a notowania akcji zeszłorocznego debiutanta z branży odzieżowej, czyli spółki CDRL jest 20% powyżej ceny z IPO. Co w takim razie mogło stanąć na przeszkodzie w debiucie Etos S.A.?

Spółki odzieżowe mają za sobą bardzo dobry rok. Spójrzmy tylko na liczby. Za wyjątkiem największej odzieżowej firmy na GPW tj. #LPP, w branży mamy wyraźne ożywienie. Kurs akcji spółki Monnari od początku roku wzrósł o 54%, a notowania akcji zeszłorocznego debiutanta z branży odzieżowej, czyli spółki CDRL jest 20% powyżej ceny z IPO. Co w takim razie mogło stanąć na przeszkodzie w debiucie Etos S.A.?

Ożywienie w branży to jednak za mało, aby IPO zakończyło się sukcesem

Z dobrej koniunktury postanowił skorzystać Etos S.A. i wejść na rynek giełdowy. Niestety okazało się, że to za mało, aby inwestorzy objęli akcje firmy.

Oficjalnie, według akcjonariusza sprzedającego główny powód zawieszenia oferty było następujący:

"Decyzja o zawieszeniu oferty jest następstwem zwiększonej niepewności co do rozwoju sytuacji na rynku odzieżowym w segmencie casual w Polsce w 2015 r., (m.in. ze względu na działania podejmowane przez konkurentów spółki Etos), co z kolei może mieć istotny bezpośredni lub pośredni wpływ na działalność i wyniki finansowe spółki Etos"

Tłumacząc to na bardziej przystępny język, powodem jest #LPP, które rzekomo psuje rynek niskimi marżami. Dodatkowym zaś czynnikiem są zwiększone koszty, powstałe ze względu na umacniający się kurs amerykańskiej waluty, w której obie spółki zamawiają sprzedawany towar. Warto w takim razie postawić inne pytanie. Skoro to jest problemem, a nic nie wskazuje na to aby #LPP miało zniknąć z rynku, gdyż jest według aktywów 20 razy większe od spółki Etos , to dlaczego spółka zawiesza IPO, a nie z niego całkowicie rezygnuje?

Problemem zbyt wysoka cena akcji

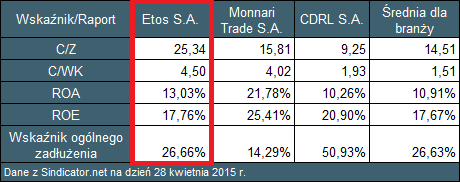

Czasem warto po prostu spojrzeć na liczby i porównać wyceny wskaźnikowe spółki Etos po cenie maksymalnej z IPO.

Tabela 1. Wskaźniki Etos S.A. przy cenie 17,5 zł za akcję na tle wskaźników

wybranych spółek z branży odzieżowej. Dane: Sindicator.net

Właściciel Diverse chciał wejść na GPW po cenie o 60% wyższej niż jest obecnie wyceniana spółka Monnari przy jednocześnie 60% gorszej rentowności ROA. Oczywiście, fundusze inwestycyjne doskonale o tym wiedziały i najprawdopodobniej zaproponowały adekwatną cenę tj. prawdopodobnie około 7 zł na akcje.

Rynek jeszcze daleki od rozgrzania

Otwarcie trzeba powiedzieć, że zawieszenie IPO spółki Etos S.A. nie stanowi dla nas większego zaskoczenia. Oferujący najprawdopodobniej oczekiwali dyskonta około 30% od oferowanej ceny, bo sugerowali się dyskontem z ostatnich ofert, na co prawdopodobnie nie chciały się zgodzić fundusze inwestycyjne, które w ostatnim czasie obejmują ok. 85%-90% oferowanych akcji. Właścicielowi Diverse nie pomogła nawet hossa w branży odzieżowej jaka od dłuższego czasu ma miejsce na giełdzie. To pokazuje najlepiej, że wyceny na naszym rynku są wciąż bardzo racjonalne, żeby nie powiedzieć ostrożne. To daje nadzieje, że kolejne IPO będą dalej atrakcyjne dla inwestorów, aczkolwiek należy podchodzić do nich selektywnie i każdą ofertę rozpatrywać indywidualnie. Czasy, w których można było „ślepo brać udział w każdym debiucie” dawno minęły i już pewnie nigdy nie wrócą.