Kontynuacja pozytywnych trendów na europejskim rynku IPO zapowiada powrót ofert publicznych także na GPW

W pierwszym półroczu 2024 roku europejski rynek ofert publicznych (IPO) odnotował znaczący wzrost. Drugi kwartał przyniósł kilka znaczących ofert i kontynuację pozytywnego trendu powrotu do wzrostu koniunktury na europejskich giełdach. Mimo wciąż braku debiutów na GPW, pozytywne tendencje w Europie mogą świadczyć o przygotowaniu się także naszego rynku do pierwszych ofert publicznych, po długiej przerwie. Dużą rolę w ożywieniu rynku IPO odgrywają fundusze private equity.

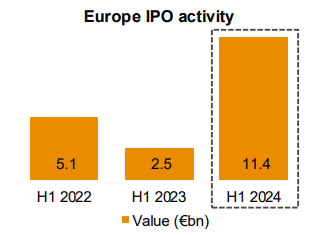

Europejski rynek IPO osiągnął wartość 11,4 miliarda euro z 36 debiutami w pierwszym półroczu, co stanowiło wzrost o 356% w porównaniu do analogicznego okresu ubiegłego roku, kiedy to wartość IPO wyniosła 2,5 miliarda euro przy 25 debiutach. W pierwszej połowie 2024 roku dwa z największych globalnych IPO odbyły się w Europie, a aktywność IPO zbliżyła się do pięcioletniej średniej sprzed pandemii.

Źródło: raport PWC "IPO Watch EMEA H1 2024"

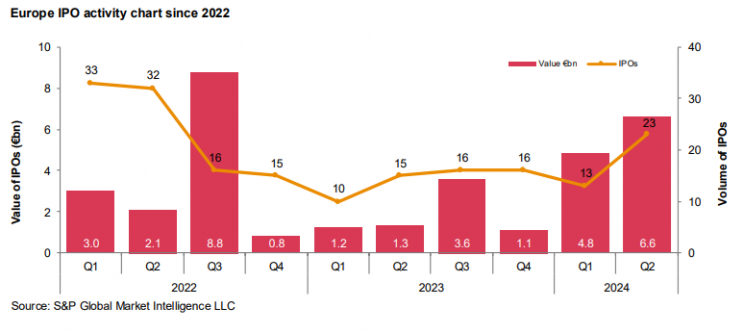

Według raportu PWC "IPO Watch EMEA H1 2024" Sam drugi kwartał 2024 roku przyniósł kilka znaczących ofert na europejskim rynku IPO. Europejskie rynki IPO kontynuowały swoją pozytywną trajektorię, osiągając 6,6 miliarda euro z 23 IPO. Największą ofertą – nie tylko w Europie, ale i na świecie – było IPO spółki Puig Brands, działającej w sektorze odzieży i perfum, która pozyskała 2,6 miliarda euro na hiszpańskiej giełdzie BME. Drugą największą ofertą było IPO grupy CVC Capital (m.in. właściciela Żabki), specjalizującej się w funduszach private equity i doradztwie inwestycyjnym, która pozyskała 2,2 miliarda euro, debiutując na Euronext Amsterdam. Trzecie miejsce zajęła spółka Exosens, producent elementów optoelektronicznych, z ofertą o wartości 350 milionów euro na Euronext Paris.

Źródło: raport PWC "IPO Watch EMEA H1 2024"

Zobacz także: Rekordowy rok dla Saxo Banku w Polsce. Duński bank inwestycyjny podwoił liczbę klientów i wprowadził nowe produkty

Fundusze private equity odgrywają znaczącą rolę w powrocie koniunktury na rynku IPO także na GPW

Wzrost ten był napędzany przez ożywienie aktywności funduszy private equity, które wprowadzały na rynek swoje spółki portfelowe. Ponad połowa z dziesięciu największych IPO w tym okresie to właśnie inwestycje tych funduszy. Perspektywy na drugą połowę roku oraz na rok 2025 są optymistyczne, a wiele spółek już teraz przygotowuje się do kolejnych transakcji, aby skorzystać z korzystnych warunków rynkowych.

Niestety wciąż nie widać oznak powrotu koniunktury na warszawskiej Giełdzie Papierów Wartościowych. To się jednak może zmienić.

“Najważniejsze indeksy rosną od jesieni 2022 roku osiągając kolejne szczyty, a pomimo tego, od tego czasu na rynku głównym GPW miał miejsce jedynie jeden debiut, czyli spółki Murapol w 2023 roku. Stąd trudno mówić o jakimkolwiek ożywieniu na rynku IPO, natomiast obserwujemy wzrost zainteresowania debiutem i coraz więcej rozpoczynanych prac przygotowawczych wśród spółek z Polski i regionu CEE” – mówi Kamil Wardzyński, Senior Manager w zespole ds. rynków kapitałowych PwC Polska.

Jak zwraca uwagę Kamil Wardzyński, na GPW wkrótce mogą zadebiutować takie firmy jak Żabka, Diagnostyka, chorwacka spółka Studenac oraz TTMS. Debiut każdej z tych spółek byłby znaczącym wydarzeniem dla giełdy. Większość tych firm to spółki portfelowe funduszy private equity. Sukces ich ofert publicznych mógłby zachęcić kolejne fundusze do wprowadzenia większej liczby swoich aktywów, zwłaszcza że koniunktura na rynku giełdowym się stale poprawia.