Wskaźnik Buffetta to wskaźnik kontrariański działający nie tylko w USA

Na podstawie wskaźnika Buffetta można konstruować efektywne i mało ryzykowne strategie inwestycyjne – udowodnili naukowcy.

Chyba wszyscy inwestorzy słyszeli o wskaźniku Buffetta. I chyba wszyscy zadawali sobie pytanie – czy on naprawdę działa? Czy można go wykorzystywać jako wskaźnik kontrariański? Z odpowiedzią na to pytanie przyszli Laurens Swinkels z Erasmus University Rotterdam, pracujący dla firmy Robeco Quantitative Investments oraz Thomas S. Umlauft z University of Vienna. Swoje wnioski opublikowali w artykule „The Buffett Indicator: International Evidence”.

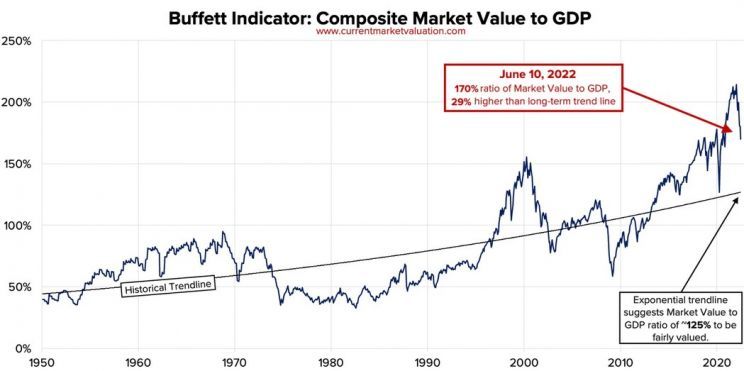

Notowania wskaźnika Buffetta

Źródło: currentmarketvaluation.com

Wskaźnik Buffetta to dobry wskaźnik kontrariański…

Wskaźnik wymyślony przez Warrena Buffetta mówi o tym, że relacja kapitalizacji notowanych na amerykańskiej giełdzie spółek do PKB USA pokazuje, czy generalnie akcje są przewartościowane, niedowartościowane, czy też uczciwie wycenione.

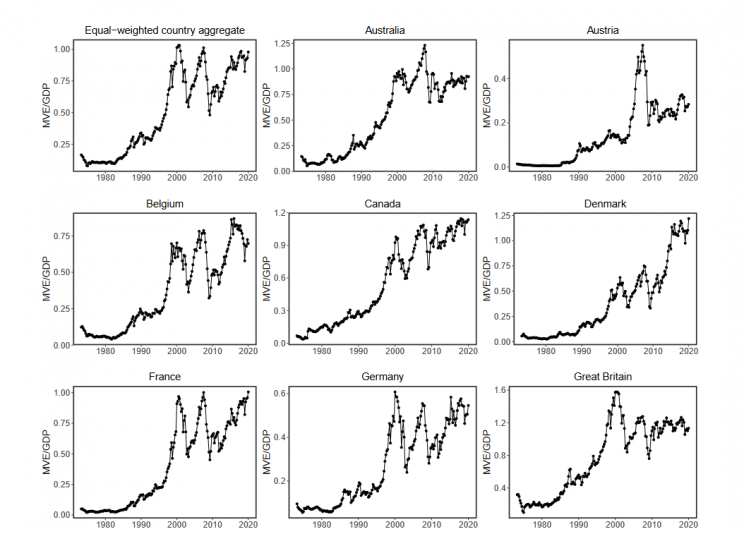

Wspomniani naukowcy rozszerzyli ten wskaźnik poza USA, i podjęli próbę sprawdzenia, czy może on być wskaźnikiem kontrariańskim, realnie pomagającym w inwestowaniu. Chodzi oczywiście o strategię, która zakładałaby kupowanie akcji, gdy wskaźnik Buffetta ma niski odczyt, a sprzedawanie, gdy ma wysoki (czyli gdy akcje są wedle jego wskazania przewartościowane). Wzięli oni na tapet 14 krajów, sięgając do 1973 r.

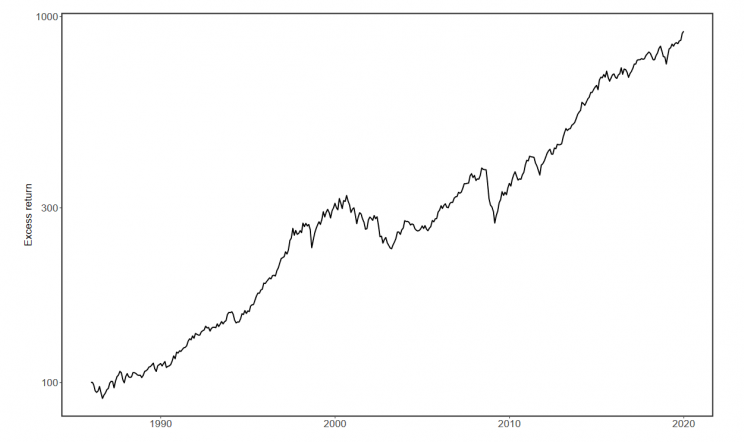

Okazało się, że w horyzoncie 10 lat wskaźnik Buffetta działał jako wskaźnik kontrariański. Gdy jego wskazanie było nisko, inwestorzy mogli się spodziewać dobrych zwrotów z dokonywanych wtedy na giełdach inwestycji w horyzoncie 10-letnim i odwrotnie - gdy był wysoko, musieli się liczyć ze słabymi stopami zwrotu w przyszłości.

Nadwyżkowy zwrot ze strategii kontrariańskiej opartej o wskaźnik Buffetta nad benchmark złożony z 14 krajów (waga równa)

Źródło: Swinkels i Umlauft (2022)

Przypomnijmy, że Buffett wymyślił swój wskaźnik ponad 20 lat temu, gdy udzielał wywiadu magazynowi „Forbes”. Zastanawiał się wtedy nad naturą niezwykle udanych 17 lat na amerykańskiej giełdzie w okresie 1981-1998, w porównaniu do niezwykle trudnych lat 1964-81. Doszedł wtedy do wniosku, na podstawie swojej obserwacji, że niska relacja kapitalizacji amerykańskich spółek publicznych do PKB USA z przełomu lat 70-tych i 80-tych była sygnałem niedowartościowania akcji.

Zobacz także: 10 spółek z bardzo wysoką dywidendą przekraczającą 10%, w której wypłacie można wziąć udział

…na którym można zbudować efektywną strategię

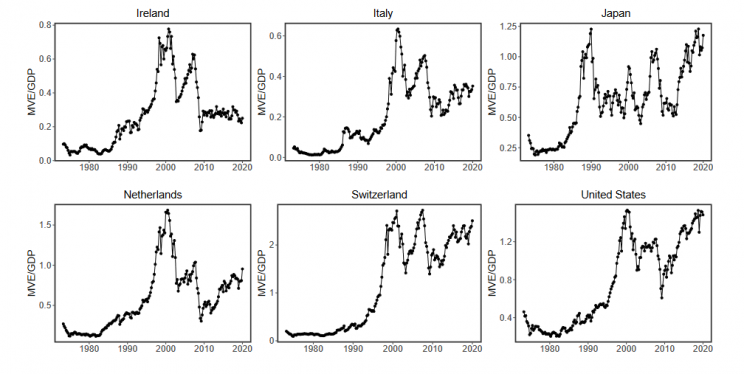

Co ciekawe, na niektórych rynkach rozwiniętych widać wielką różnicę we wskazaniach wskaźnika Buffetta. Na koniec 2019 roku dla USA wynosił on 148%, podczas gdy dla Niemiec ledwie 55%. Wedle naukowców, można to tłumaczyć m.in. różnicami systemowymi, czyli w podejściu ustawodawcy i nadzoru do giełdy i pozyskiwania kapitału na drodze IPO (Europa jest nastawiona na finansowanie bankowe, USA – na giełdowe).

Swinkels i Umlauft podkreślają również, że bezpośrednie porównanie między rynkami nie jest miarodajne, jeśli poziomy wartości godziwej są różne. Poszczególne rynki różnią się poziomem wartości godziwej z uwagi na zmiany w zdyskontowana wartości przyszłych przepływów pieniężnych. Wartość rynkowa akcji rośnie, gdy rynek oczekuje wzrostu przepływów pieniężnych, lub gdy te przepływy pieniężne są dyskontowane przy użyciu niższej stopy dyskontowej. Stopa dyskontowa stosowana do obliczenia bieżącej wartości strumienia pieniężnego może podlegać długoterminowej stopie procentowej, a więc rynki akcji mogą wydawać się drogie (tanie), gdy długoterminowe stopy procentowe są niskie (wysokie).

Generalnie jednak analiza historyczna z lat 1985-2019 pokazuje, że prosta strategia oparta na inwestowaniu w krajach o najwyższych oczekiwanych zwrotach, czyli o niskim wskaźniku Buffetta, przyniosłoby statystycznie istotną wartość alfa 1% rocznie. Strategia ta jednocześnie cechowałaby się małym ryzykiem (współczynnik Sharpe'a: 0,57). W okresie 1985 – 2019 średnia ze wszystkich dziesięciu strategii z latami rozpoczęcia między 1985 i 1994 wyniosłaby 10,5% zysku w porównaniu do 9,5% benchmarku, ale cechowałaby się niższą zmiennością (13,6% kontra 14,2%), lepszym wskaźnikiem Sharpe'a (0,57 wobec 0,49).

Wskaźniki Buffetta dla wybranych badanych 14 krajów

Źródło: Swinkels i Umlauft (2022)

Odczyty wskaźnika Buffetta dla USA można śledzić TUTAJ.