Wybory prezydenckie w USA coraz bliżej. Jak zareaguje rynek gdy wygra Donald Trump?

Wkraczając w jesienną kampanię, Joe Biden stoi przed zadaniem przekonania wyborców o stabilności gospodarki i z pobłażaniem spojrzą na pewne mankamenty jego prezydentury, takie jak rosnąca inflacja i utrzymująco się wysokie stopy procentowe. Według Donalda Trumpa, obecna sytuacja nie mogłaby być gorsza. Na niedawnym wiecu w Freeland, Michigan, zadeklarował, że „od pierwszego dnia odrzucimy strategię Bidenomics na rzecz przywrócenia MAGAnomics".

Debata dotycząca dziedzictwa Bidena osiągnie swój punkt kulminacyjny w listopadzie, kiedy to wyborcy podejmą ostateczną decyzję. Inwestorzy powoli są zmuszeni do rozpoczęcia próby wycenienia, co dla USA może przynieść prezydentura Donalda Trumpa. Choć do wyborów zostało jeszcze dużo czasu, rynki powoli muszą pochylić się nad potencjalnymi wynikami i konsekwencjami, jakie mogą z nich wyniknąć.

REKLAMA

Przewaga w sondażach

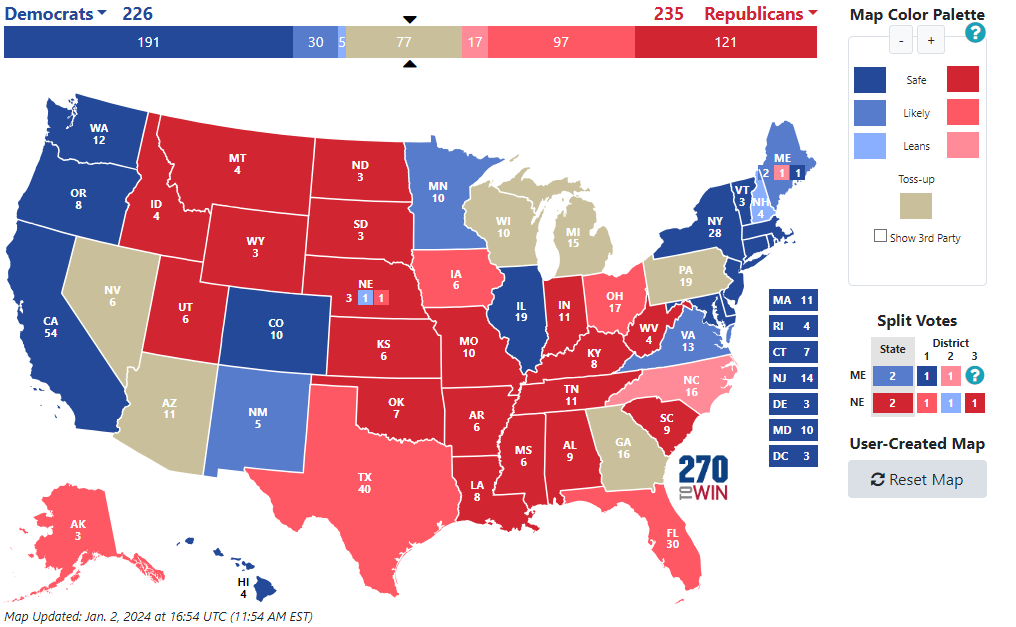

Najnowsze sondaże w Stanach zapowiadają przewagę Republikanów nad Demokratami. Oczywiście wybory odbędą się dopiero w listopadzie i dalej ciężko jest w jakikolwiek sposób przewidywać ich wynik. Mimo to, ze względu na charakter rynku giełdowego, który stara się jak najdokładniej wycenić przyszłość, inwestorzy powinni spodziewać się, że z każdą informacją uprawdopodobniającą zwycięstwo jednej lub drugiej strony, rynek będzie coraz bardziej dostosowywał się do nowego scenariusza.

Obecnie konsensus prognoz zapowiada przewagę Republikanów wynoszącą 235 głosów elektorskich do 226 głosów dla Partii Demokratów. Wciąż jest to za mały wynik, aby mówić o pewnej przewadze, gdyż do wygranej w wyborach kandydaci potrzebują 270 głosów. Mimo to na razie wśród prognozowanych scenariuszy przewagę mają Republikanie, gdyż 12 z 22 kombinacji daje im zwycięstwo. Demokraci mogą wygrać w 9 scenariuszach, natomiast przy obecnym podziale sił jedna kombinacja doprowadziłaby do remisu.

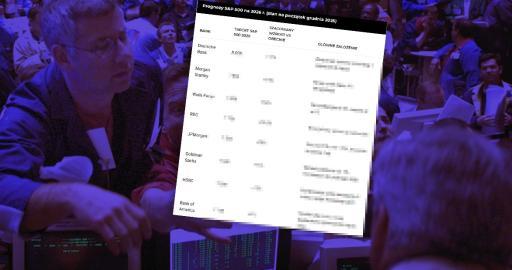

Przy takich założeniach analitycy z Saxo Banku postanowili przyjrzeć się, co może oznaczać dla rynków potencjalna wygrana Trumpa, który obecnie jest najbardziej prawdopodobnym kandydatem Partii Republikanów.

Postępująca fragmentacja geopolityczna

W ich ocenie najbardziej odczuwalną konsekwencją wygranej Trumpa będzie pogłębienie fragmentacji globalnej gospodarki. Potencjalny kandydat na prezydenta zaproponował 4-letni plan wycofania się z importowania z Chin najistotniejszych towarów, tj. elektroniki, stali czy leków. Co więcej, zapowiedział on wprowadzenie zakazu kontroli chińskiego kapitału w najważniejszych sektorach gospodarki, czyli sektorach energetycznym, technologicznym oraz rolniczym. Trump nawołuje także do ograniczenia „niekończących się wydatków Stanów Zjednoczonych na Ukrainę”.

Wszystkie te kierunki polityki w oczach analityków z Saxo Banku mogą doprowadzić do zwiększonej zmienności na rynkach finansowych. Choć obiecane przez Trumpa obniżki podatków mogą wzmocnić sytuację finansową części spółek, tak zapowiadane podwyżki opłat i ceł poddają pod wątpliwość trwałe pokonanie inflacji. To natomiast może opóźnić decyzje FEDu dotyczące obniżki stóp procentowych i trwały zwrot w kierunku luzowania polityki monetarnej. W takim wypadku rynki będą zmuszone zweryfikować swoje obecne wyceny, które zakładają szybkie odejście od restrykcyjnej polityki przez Rezerwę Federalną.

19 spółek, w których analitycy widzą duży potencjał. Szczególną uwagę przykuwa jeden rynek

Zielona transformacja na bok

Trump zapowiada także wzrost wydobycia ropy naftowej oraz obniżki podatków dla firm wydobywających ropę, węgiel i gaz. Przy takiej narracji można się spodziewać, że zielona transformacja w Stanach zostanie zepchnięta na dalszy plan. W połączeniu z potencjalnymi opóźnieniem obniżki stóp procentowych może to skutkować dalszymi spadkami w i tak mocno już przecenionym sektorze.

Z punktu widzenia walut, analitycy z Saxo Banku spodziewają się umocnienia dolara. Waluta USA może dodatkowo zyskać na wzrastających niepokojach geopolitycznych, a historycznie to właśnie ona okazywała się najczęściej wybieraną „bezpieczną walutą”. Chiński juan może odczuć problemy związane z wojną handlową, a euro narażone jest na wzrost ryzyka związany z ograniczeniem pomocy Ukrainie ze strony USA.

Opcjonalnie link: https://zagranica.strefainwestorow.pl/