Inflacja na świecie spada zbyt wolno. Możliwość dalszych podwyżek stóp procentowych w USA zwiększa niepokój inwestorów

Inflacja wciąż spędza sen z powiek Wall Street. Wszystko wskazuje na to, że Rezerwa Federalna będzie podnosić stopy procentowe, co ma na celu kontrolowanie dalszego wzrostu inflacji. Ta decyzja może jednakże wpłynąć nie tylko na gospodarkę amerykańską, ale również na globalne rynki finansowe, a banki centralne na całym świecie mogą być zmuszone do podobnych działań.

23 lata temu bańka internetowa Dot-Com osiągnęła szczyt. Wall Street wyciąga wnioski

Inflacja w USA rośnie - banki centralne na całym świecie w napięciu

Według Jeffrey'a Roacha, głównego ekonomisty LPL Financial, globalne gospodarki coraz bardziej obawiają się, że banki centralne na całym świecie będą kontynuować cykl podwyżek stóp procentowych przez resztę tego roku, ponieważ inflacja w USA spada zbyt wolno.

W styczniu indeks cen wydatków konsumpcyjnych (CPI), miara, którą FED śledzi uważnie, aby ocenić inflację, wzrósł o 5,4% w porównaniu z rokiem wcześniej. Oznacza to wzrost z 5,3% z poprzedniego miesiąca i jest znacznie powyżej oczekiwań ekonomistów.

USA może podnieść stopy procentowe do wyższych poziomów

W międzyczasie, gospodarka USA w styczniu zanotowała ponad dwukrotnie więcej miejsc pracy niż przewidywano, a stopa bezrobocia spadła do najniższego poziomu od co najmniej 50 lat.

Obecnie traderzy obstawiają, że jest 59% szans na to, że bank centralny może podnieść swoją docelową stopę do 5,5% do czerwca, według narzędzia FedWatch Tool firmy CME Group.

Globalna gospodarka i silnie połączone łańcuchy dostaw oznaczają, że wyższe ceny w jednym kraju mogą łatwo przenieść się na inny.

Zdaniem globalnego stratega inwestycyjnego Wei Li z BlackRock, USA mają wpływ na dynamikę stóp procentowych na całym świecie. Kraje, które są bardziej zadłużone, są szczególnie narażone na wpływy ze strony USA, co zwykle przekłada się na ich gospodarkę - mówi Li.

Elon Musk przedstawi jaka jest przyszłość aut elektrycznych. Tesla Investor Day już jutro

W ostatnim czasie dziennikarze ekonomiczni przeprowadzili wiele badań na temat inflacji w różnych krajach i jakie kroki podejmują ich banki centralne, aby kontrolować wzrost cen. W niniejszym tekście omówimy trzy kraje: Indie, Japonię i Chiny, które są traktowane jako ważne podmioty na rynku światowym i które podlegają różnym czynnikom wpływającym na ich inflację. Przyjrzymy się również działaniom innych banków centralnych i przewidywaniom ekonomistów co do dalszego rozwoju sytuacji.

Wielka Brytania

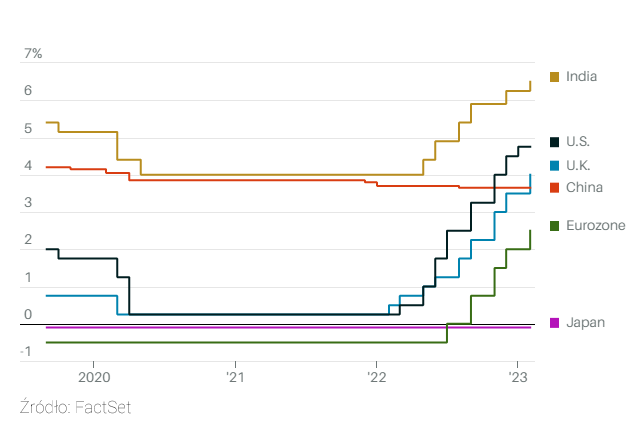

Bank Anglii rozpoczął podnoszenie stóp procentowych pod koniec 2021 roku, kiedy wynosiły one zaledwie 0,1%. Bank ten podniósł stawkę referencyjną 10 razy, a ostatnio wprowadził ją na poziom 4,0%, najwyższy od 2008 roku.

Podczas ostatniego spotkania bank centralny zasygnalizował, że sytuacja może się zmienić.

„Zauważyliśmy pierwsze oznaki, że inflacja zwalnia”, powiedział gubernator BoE, Andrew Bailey. „Jednak nadal za wcześnie, aby ogłosić zwycięstwo, ponieważ presja inflacyjna nadal istnieje”.

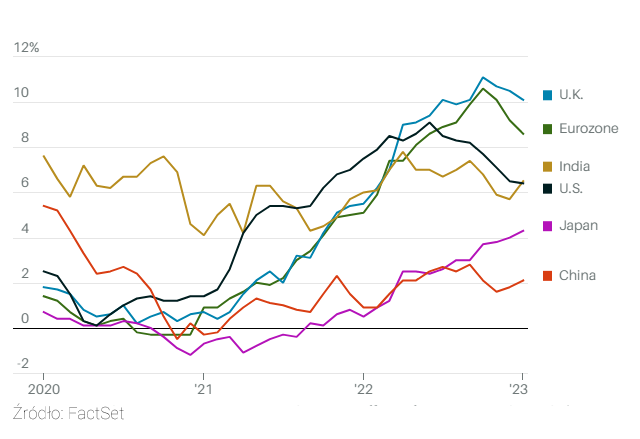

Inflacja w Wielkiej Brytanii osiągnęła szczyt w październiku zeszłego roku, wynosząc 11,1%, ale od tego czasu spadła do 10,1% w styczniu. Bank Anglii spodziewa się, że poprzednie podwyżki stóp procentowych spowodują, że inflacja w kraju spadnie do około 4% do końca roku. Wcześniej prognozował on inflację na poziomie około 5% w 2023 roku.

Strefa euro

Europejski Bank Centralny, odpowiedzialny za 20 krajów regionu korzystających z euro, rozpoczął swoje podwyższanie stóp procentowych znacznie później niż USA i Wielka Brytania. W lipcu zeszłego roku stopa procentowa wypłacana za depozyty bankowe nadal była w obszarze ujemnym, ale szybko wzrosła, osiągając poziom 2,5% w lutym.

Główna inflacja w strefie euro od października 2021 roku spadała szybko, obecnie wynosi 8,6% według danych za styczeń. Jednak ceny bazowe, które wykluczają zmienne elementy, takie jak żywność i paliwo, nadal rosną.

Podczas ostatniego spotkania ECB zasygnalizowano, że należy spodziewać się przynajmniej jednej podwyżki o 50 punktów bazowych w marcu, potwierdzając tym samym, że będzie kontynuować walkę z wysoką inflacją.

Indie

Indie podążają podobną drogą jak większość krajów zachodnich. Bank centralny w Indiach zaczął podnosić swoją podstawową stopę procentową na początku 2022 roku, kiedy wynosiła ona 4%, a ostatnio podniósł ją o 0,25 punktu procentowego do 6,50%, czyli najwyższego poziomu od czasów sprzed pandemii.

Wielu ekonomistów spodziewa się, że RBI podniesie stopy o kolejne 25 punktów bazowych w kwietniu, ale prawdopodobnie zakończy cykl zaostrzania polityki monetarnej po tym, jak oceni skutki wcześniejszych podwyżek. Obserwuje się oznaki chłodzenia inflacji i osłabienia wzrostu.

Inflacja w trzeciej co do wielkości gospodarce Azji utrzymywała się powyżej górnego limitu tolerancji banku centralnego, który wynosi 6%, przez większość 2022 roku. Mimo że liczby te nieco się złagodziły się w listopadzie i grudniu, to w styczniu inflacja wzrosła do 6,5%, ponieważ wzrosły ceny żywności.

Japonia

Japonia ma inną historię niż Zachód. Stopa procentowa kraju pozostawała na bardzo niskim poziomie przez dziesięciolecia dzięki gospodarczym dołkom i stagnacji wynagrodzeń.

Ostatnia inflacja jest postrzegana jako dobra rzecz dla kraju o niskim wzroście i nie dziwi, że Bank Japonii nie wprowadził żadnych zmian w swojej stopie procentowej, która utrzymuje się na poziomie -0,1% od 2016 roku. W rezultacie, kraj zanotował wzrost wskaźnika inflacji, od ujemnego wzrostu w 2021 roku do 4,3% w styczniu.

Mimo to, niektórzy uczestnicy rynku spodziewają się, że BoJ w końcu dołączy do swoich rówieśników i podniesie stopy procentowe w tym roku. W grudniu bank nieznacznie podniósł pułap swojej polityki kontroli krzywej dochodowości, która ogranicza stopę procentową długoterminowych obligacji rządowych. Japoński bank centralny ma również nowego prezesa od kwietnia, który zastąpił ultra-dowodzonego poprzednika przez ostatnie 10 lat.

Li z BlackRocka widzi zmianę polityki pieniężnej Japonii jako kwestię czasu, a nie jako nieuniknioną. A kiedy się to stanie, może to mieć duży wpływ na globalne dynamiki stóp procentowych, biorąc pod uwagę ilość zagranicznych obligacji, jakie posiadają japońskie instytucje.

Gospodarka Chin po pandemii koronawirusa

Chiny, światowa potęga ekonomiczna, ucierpiały na skutek pandemii koronawirusa. Szczególnie ostro uderzyła w gospodarkę wprowadzoną przez władze w Pekinie polityka zero-Covid, która utrzymywała kraj zamknięty przez niemal trzy lata. Jednakże od grudnia rząd centralny zmienił swoje podejście i przyjął postawę sprzyjającą wzrostowi gospodarczemu, co zaczęło przynosić pozytywne skutki.

Jak wynika z danych z stycznia br., inflacja w Chinach wynosi 2,1% i na razie nie stanowi większego problemu dla kraju. Narodowy Bank Chiński (People's Bank of China) od sierpnia ubiegłego roku nie zmienił swojego podstawowego oprocentowania kredytów. Stopa kredytu jednorocznego wynosi 3,65%, a pięcioletniego już 4,30%.

Wielu ekonomistów uważa, że chiński bank centralny może nawet obniżyć swoje stopy procentowe w tym roku, aby pobudzić popyt wewnętrzny. Chinom grozi bowiem spowolnienie, któremu towarzyszą słabe wyniki eksportu oraz delikatna koniunktura konsumpcyjna.

W świetle powyższych faktów, Chiny - jak wynika z analiz ekspertów - mogą jeszcze przez jakiś czas cieszyć się stabilnym oprocentowaniem kredytów i sytuacją inflacyjną. W przypadku zmian w tej kwestii, międzynarodowy rynek finansowy powinien przygotować się na skutki takich decyzji ze strony chińskiego banku centralnego.

Chiny zakazują ChatGPT. Lokalni giganci technologiczni mają uruchomić własne usługi AI