WIG i WIG20 kończą sesję spadkiem po 5,6%, co dalej?

Pod koniec zeszłego tygodnia polski rynek giełdowy dzielnie opierał się nerwowym nastrojom za oceanem. Niestety, w trakcie dzisiejszej sesji byki całkowicie skapitulowały i poddały się globalnym nastrojom. Momentami widać było pojawiające się elementy paniki, a spółki traciły na wartości po 20%. Ostatecznie, indeksy podstawowe uległy przecenie o odpowiednio #WIG20 -5,66%, #WIG -5,66%, #mWIG40 -5,65% i sWIG80 -6,07%. W tym momencie możemy jasno stwierdzić, że na globalnych rynkach trwa najpoważniejsza przecena giełdowa od kryzysu PIIGS z 2011 roku.

Najsilniejsza formacja zwrotna w historii GPW zanegowana z hukiem

Warto przypomnieć, że jeszcze nie tak dawno temu prawdopodobny wydawał się scenariusz wzrostowy dla naszego rynku. Świadczyła o tym podwyższona siła relatywna małych i średnich spółek.

Wykres 1: Indeks WIG (góra) vs WIG20 (dół), lata 2015 - 2016.

Do piątku 21 sierpnia, na polskim rynku giełdowym formowała się podwójna dywergencja pomiędzy indeksem #WIG i #WIG20. Jest to bardzo silna formacja zwrotna, która w przeszłości prawie zawsze zapowiadała zwrot na rynku. Aby się zrealizowała niezbędne było wybicie przez #WIG maksimów z początku sierpnia (Wykres 1, czerwony prostokąt). Niestety, to nie nastąpiło, a na giełdzie podobnie jak w piłce nożnej niewykorzystane sytuacje często się mszczą.

Wykres 2: Indeks WIG (góra) vs WIG20 (dół), lata 2015 - 2016.

Obecnie (Wykres 2) nie dość, że wybicie nie nastąpiło, to jeszcze rynek zanegował tą pozytywną formację i tym samym wygenerował sygnał sprzedaży. Zanegowana pozytywna formacja zwrotna w AT oznacza, że mamy do czynienia z silnym sygnałem sprzedaży. Od tej pory, aby na rynku nastąpiły wzrosty indeksy muszą pokazać coś pozytywnego. Na razie zdecydowanie kontrolę nad rynkiem utrzymują niedźwiedzie.

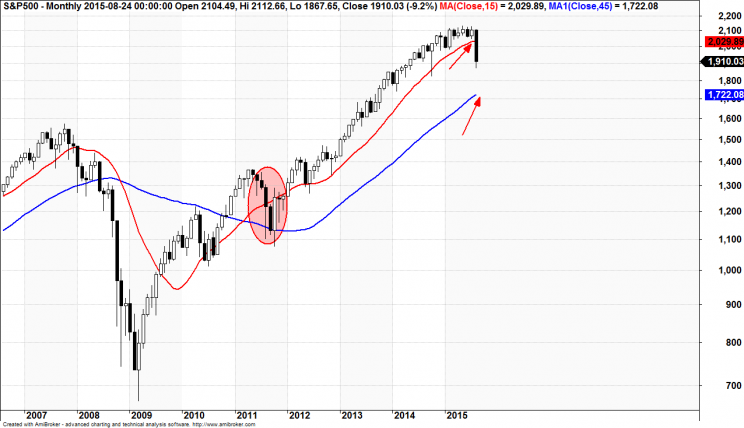

Uwaga na S&P500 poniżej średniej 15 miesięcznej

Wygląda na to, że nastąpiło załamanie trendu wzrostowego na indeksie #SP500.

Wykres 3: Indeks S&P500, lata 2007 - 2015.

Przez ostatnie lata uważnie śledziliśmy średnią 15 miesięczną (Wykres 3, czerwona linia), która prowadziła trend wzrostowy na najważniejszym indeksie USA. Wszystko wskazuje na to, że właśnie nastąpiła zmiana trendu na tym indeksie. Kluczowe znaczenie będzie miało zamknięcie miesiąca. Jeżeli indeks przełamie w sierpniu wspomnianą średnią, to zasięg spadków sięga kolejnej kluczowej średniej tj. 45 miesięcznej (Wykres 3, kolor niebieski). W tym momencie wygląda na to, że będziemy mieli do czynienia z powtórką historii, jaka miała miejsce na tym indeksie w czasie kryzysu PIIGS z 2011 roku (czerwony okrąg).

Indeks WIG na wsparciu, ale lepiej nie łapać spadających noży

Oczywiście pod względem technicznym można dopatrzyć się tego, że indeks #WIG dotarł do okolic solidnego wsparcia.

Wykres 4: Indeks WIG interwał miesięczny, lata 2011 - 2015.

Indeks znalazł się bowiem po raz kolejny w okolicy wyłamanych maksimów z 2011 roku (Wykres 4). Problem w tym, że zamknięcie miesiąca jeszcze nie nastąpiło, więc wsparcie może zostać przełamane. Dodatkowo, pod względem procentowym od szczytu obecna wyprzedaż jest największą od lipca 2011 roku. Wtedy przyczyną spadków był kryzys w Unii Europejskiej, a teraz powodem wyprzedaży jest kryzys w Chinach. Po tak dużej wyprzedaży rynek będzie potrzebował czasu, aby się ustabilizować. Najczęściej, aby to nastąpiło musi minąć 5 miesięcy, chyba, że po drodze pojawi się kolejna mocna wyprzedaż.

Także podsumowując obecny rozwój wydarzeń na giełdzie, mamy do czynienia z największą wyprzedażą od 2011 roku. Po dynamice spadków widać, że nawet jeżeli rynek odreaguje to i tak nastąpi ponowienie minimów. Rynek będzie potrzebował czasu na ustabilizowanie się. Także każde odreagowanie powinniśmy wykorzystać do sprzedaży zalegających w naszych portfelach akcji, a z zakupami wstrzymać się na cztery miesiące, czyli gdzieś do grudnia – stycznia kiedy sytuacja rynkowa się ustabilizuje. Chyba, że na giełdzie pojawi się jakiś cud, ale cuda rzadko się zdarzają. Na rynku obowiązuje sygnał sprzedaży i musimy czekać na jego negację.