Emisja euroobligacji Olivia Fin. Spółka oferuje oprocentowanie ponad 8%, w pierwszym okresie odsetkowym

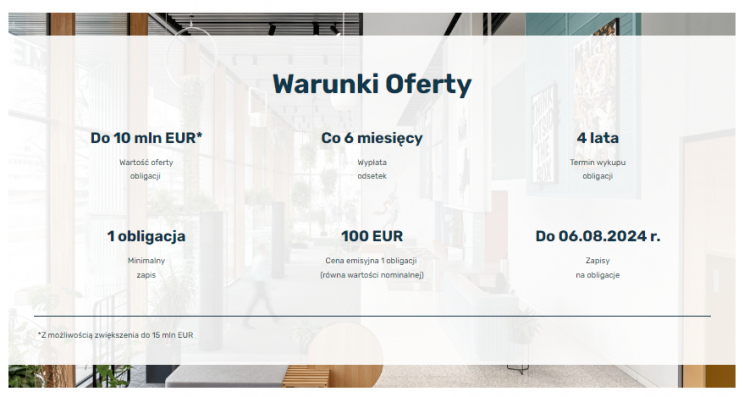

Trwa emisja obligacji spółki deweloperskiej, Olivia Fin. Oferta sięga 10 mln euro, a zapisy można składać do 6 sierpnia.

Spółka prowadząca gdański kompleks biurowy Olivia Business Centre prowadzi emisję zabezpieczonych obligacji, której wartość sięga 10 mln euro. Co ciekawe emitent podkreśla, że jeśli popyt będzie duży, oferta wzrośnie do 15 mln euro. Oprocentowanie w pierwszym okresie może sięgnąć ponad 8%.

- REKLAMA -

— Michael / Ström Dom Maklerski S.A. (@MSDomMaklerski) July 19, 2024

Oferta publiczna obligacji #Olivia Fin sp. z o.o. S.K.A. Zapisy do 06.08.2024 r.

Sprawdź szczegóły https://t.co/p4nxe4EpiS#obligacje #inwestowanie #ofertapubliczna pic.twitter.com/Czg0StKL6O

Zobacz także: Grupa BEST rozpoczyna emisję obligacji. Spółka z sektora wierzytelności oferuje dwucyfrowe oprocentowanie

Eurooferta Olivia Fin

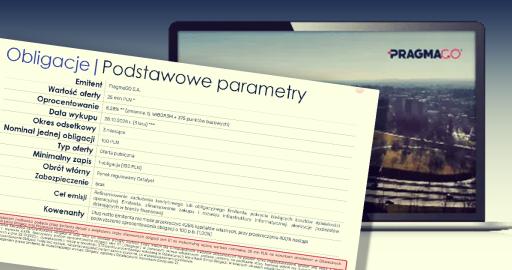

Olivia Fin prowadzi emisję euroobligacji. Zabezpieczona poręczeniem Tonsa Commercial REI N.V. do 150 proc. seria P2024A warta jest 10 mln euro. Jednakowo emitent zastrzega, że w przypadku wysokiego popytu wartość oferty może wzrosnąć do 15 mln euro. Oprocentowanie papierów będzie zmienne, liczone w oparciu o wskaźnik EURIBOR 6M + 4,7% marży. Oznacza to, że w pierwszym okresie odsetkowym oprocentowanie może wynieść nawet 8,3%.

Źródło: Michael / Ström Dom Maklerski

„Zabezpieczeniem Obligacji jest poręczenie za wszelkie zobowiązania pieniężne Emitenta z tytułu obligacji emitowanych w ramach Programu, w tym Obligacji, udzielone przez Poręczyciela na podstawie zawartej z Administratorem Zabezpieczeń umowy poręczenia z dnia 12 lipca 2024 r. Poręczenie udzielone zostało do 5 maksymalnej wysokości równej 150% wartości nominalnej obligacji wyemitowanych i niewykupionych w ramach Programu, tj. nie więcej niż 225.000.000 PLN lub równowartość tej kwoty wyrażona w EUR.” – czytamy w ostatecznych warunkach emisji.

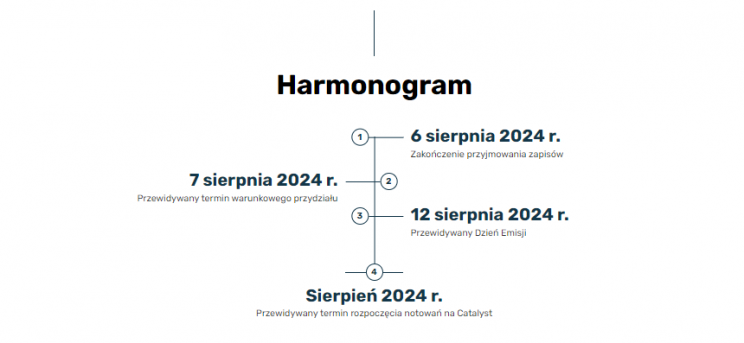

Zapisy potrwają do 6 sierpnia 2024 r., a składać je można w Michael / Ström Dom Maklerski. Termin przydziału został przewidziany na 7 sierpnia, z kolei dzień emisji ma nastąpić 12 sierpnia.

Źródło: Michael / Ström Dom Maklerski

Oferta prowadzona jest w ramach IV programu emisji, którego wartość sięga 150 mln euro. Środki pozyskane w wyniki emisji zostaną przeznaczone bezpośrednio lub pośrednio na rozwój działalności grupy oraz refinansowania zadłużenia emitenta.

"Głównym projektem spółki jest Olivia Business Centre (OBC), gdański kompleks biurowy. „Budowa pierwszego etapu OBC, pod nazwą Olivia Gate, rozpoczęła się w 2010 r. Do dziś ukończono budowę 7 etapów projektu. Na dzień 31.03.2024 r. powierzchnia projektu OBC jest wynajęta w 93% na podstawie umów najmu podpisanych z ponad 100 międzynarodowymi i krajowymi podmiotami.” – napisano w opicie oferty.