Właśnie trwa kolejna bańka internetowa – twierdzi Charles Rotblut, wiceprezes AAII

„Obecna sytuacja rynkowa jest bardzo podobna do tej sprzed ponad 20 lat. Znów widać gwałtowny przyrost liczby day-traderów, znów kwitnie spekulacja na bardzo ryzykownych aktywach nowego rodzaju, jak kryptowaluty czy NFT” – wskazuje Charles Rotblut, wiceprezes American Association of American Investors.

Inwestorzy indywidualni nie powinni być postrzegani jako „głupie pieniądze” („dumb money”), ale powinni przyjmować mimo wszystko raczej perspektywę długoterminową – powiedział Charles Rotblut będąc gościem podcastu The Long View. Rotblut CFA jest wiceprezydentem American Association of American Investors (AAII) oraz redaktorem “AAII Journal”.

Widać nowego rodzaju bańkę internetową

Rotblut podkreśla, że wiele strategii nie pasuje do inwestorów indywidualnych i nie powinno być przez nich stosowanych. Dlatego AAII zaleca korzystanie z funduszy pasywnych, z portfeli modelowych nastawionych np. na inwestowanie dywidendowe, czy też z funduszy indeksowych, naśladujących np. S&P500.

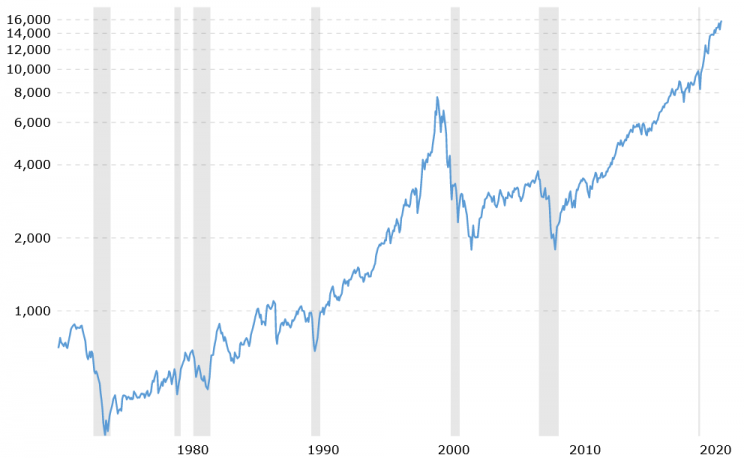

Zdaniem wiceszefa AAII, znów przeżywamy na rynkach bańkę internetową. „Sytuacja jest bardzo podobna do tej sprzed ponad 20 lat. Znów widać od półtora roku gwałtowny przyrost liczby day-traderów, jak wtedy. Znów kwitnie spekulacja na bardzo ryzykownych aktywach nowego rodzaju, jak kryptowaluty czy NFT. Wydaje mi się, że ludzie są w pewnym sensie skazani na powtarzanie historii, bo ich emocje się nie zmieniają. Inwestorzy bardzo chętnie kupują ryzykowne aktywa, gdy rośnie bańka, bo wtedy można świetnie zarabiać. Wielu myśli, że teraz jest inaczej, ale problem w tym, że podczas formowania się bańki internetowej pod koniec lat 90-tych wielu również tak myślało” – stwierdził Rotblut.

Źródło: macrotrends.net

Zdaniem Rotbluta, pojawiły się także narzędzia i rozwiązania, które znacząco ułatwiają trading i ryzykowne inwestowanie. Jednym z takich rozwiązań, według niego, jest popularna i kontrowersyjna appka Robinhood. „Można tam podłączyć kartę kredytową. Ona umożliwia handel bezprowizyjny, więc bardzo kusi do dokonywania transakcji. Inwestorzy, szczególnie ci młodzi, mają bardzo łatwy dostęp do rynku giełdowego i rynku cryptos, to wywołało falę spekulacji, co może się kiepsko skończyć w długim terminie, bo spekulanci nie zwracają uwagi na fundamenty spółek, tylko na to czy cena akcji jest w trendzie wzrostowym” – podkreśla Rotblut.

W jaki sposób inwestorzy powinni chronić się przed zawirowaniami? „Nie wiadomo, co się będzie działo na rynku. To oznacza, że inwestorzy nie powinni starać się przewidywać ruchów kursów indeksów czy akcji. Należy kupować wartościowe aktywa, przyjmując długi termin, to jest jedyne racjonalne rozwiązanie” – radzi Rotblut. „Obecnie takie podejście nie jest modne, bo na rynek weszło wielu młodych ludzi, którzy przeceniają swoje umiejętności” – dodaje.

Zobacz także: Dolar rośnie w stosunku do złotego. Stopy procentowe w Polsce muszą rosnąć, aby nasza waluta nie poszła śladami tureckiej liry

Ilu jest byków, a ilu niedźwiedzi na Wall Street

Rotblut podkreśla, że AAII daje inwestorom narzędzia edukacyjne i rozwiązania problemów, które ich nurtują. Zapewnia, że AAII nie jest organizacją nastawioną na zysk i działa po kosztach. Stowarzyszenie promuje inwestowanie długoterminowe. „Inwestorzy powinni myśleć przede wszystkim o długim terminie, bo to wychodzi im na zdrowie, inwestują wtedy mniej emocjonalnie. Poza tym, zapewnienie sobie godziwej emerytury na giełdzie jest dość łatwe, ale potrzeba do tego odpowiedniego nastawienia” – przekonuje wiceprezes AAII.

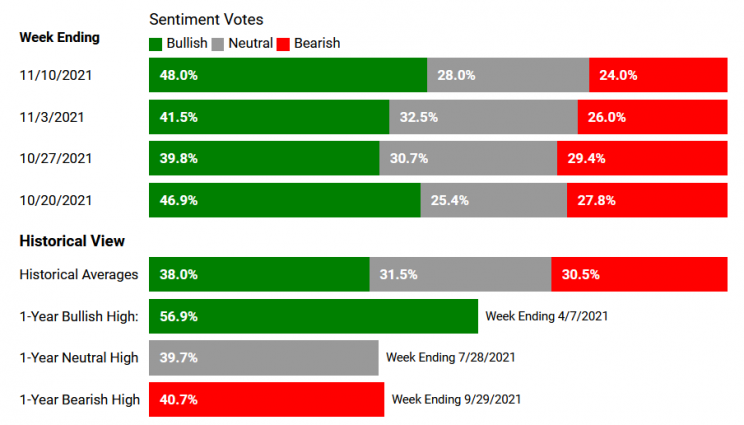

Warto przypomnieć, że AAII publikuje regularnie wskaźnik nastrojów AAII Investor Sentiment Survey, który jest chętnie wykorzystywany przez inwestorów kontrariańskich. Tworzony jest on na podstawie sondy, w której inwestorzy odpowiadają na pytanie: w jakim kierunku będzie się kierowała giełda w ciągu kolejnych 6 miesięcy? Najnowszy odczyt pokazuje, że aż 48% inwestorów to byki. „Zwracam uwagę, że lepszym wskaźnikiem jest odczyt pokazujący skrajny odsetek niedźwiedzi na rynku, bo warto kupować, gdy leje się krew” – podkreśla Rotblut.

Według wiceszefa AAII, inwestorzy indywidualni nie powinni być postrzegani jako „dumb money”, czyli „głupie pieniądze”. „Bardzo często złym zachowaniem na rynku popisują się zarządzający funduszy, którzy muszą zrealizować pewny plan. Oczywiście, inwestorzy indywidualni mają o wiele mniejszą wiedzę i o wiele gorsze narzędzia od inwestorów instytucjonalnych, ale nie można powiedzieć, że są głupsi. Mają wielką przewagę nad instytucjami, bo nigdy nie muszą ujawniać wyników, a to powoduje, że nie muszą wykonywać gwałtownych ruchów w celu np. poprawienia wyniku w ostatniej chwili przed publikacją” – wskazuje Rotblut.

AAII Investor Sentiment Survey

Źródło: AAII