Analiza techniczna: WIG, S&P500 i KGHM w ważnym punkcie

W ramie średnio i długoterminowej trendy na rynku polskim i amerykańskim mają kierunek spadkowy. Jakakolwiek próba kupna jest tylko i wyłącznie szukaniem lokalnego lub głównego minimum ze względu na bliskość istotnych wsparć. Należy zdawać sobie z tego sprawę, inicjując transakcje realne, gdyż obserwowany układ charakteryzuje się tym, że wchodzące np. we wtorek sygnały kupna zostaną zanegowane np. już w piątek. Przed przystąpieniem do analizy konkretnych spółek należy spojrzeć na zachowanie podstawowych indeksów.

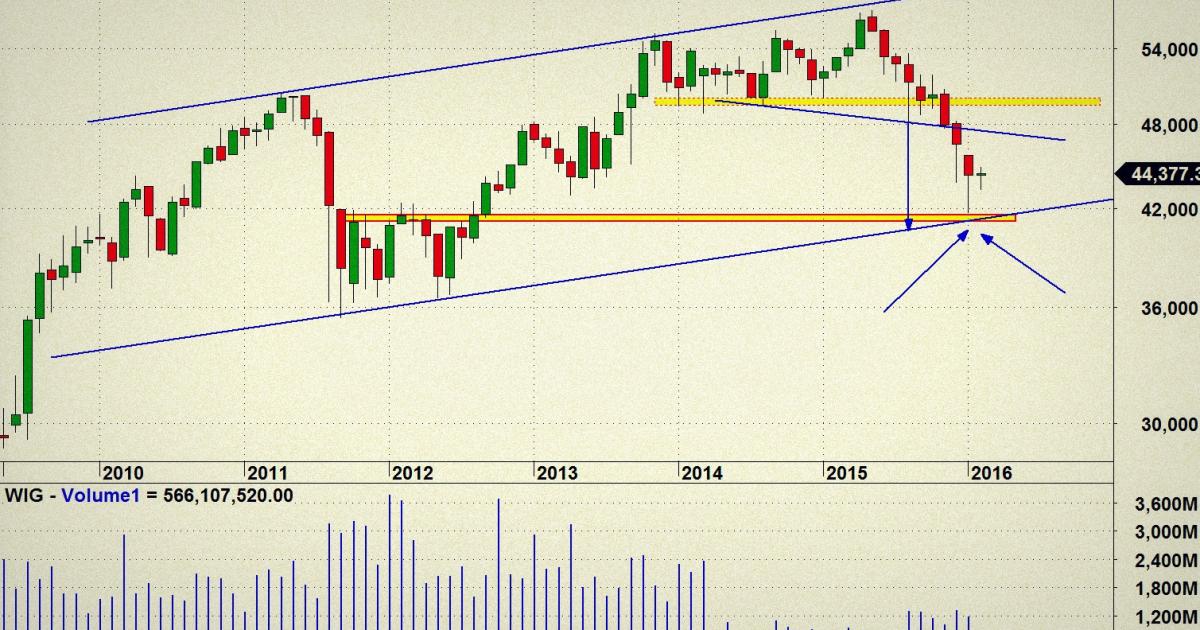

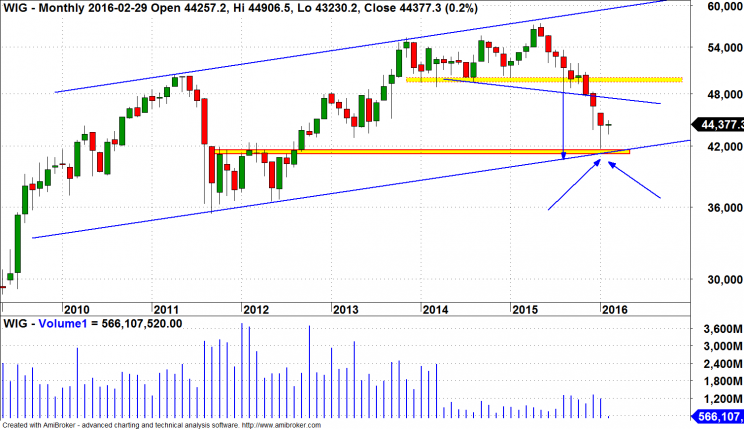

WIG - silne wsparcie na poziomie 42 tys. punktów

Wykres 1. Indeks #WIG, lata 2009 - 2016, interwał miesięczny.

Wsparcie na 42.000 jest kluczowe i silne. Wynika z równowagi fal a i c w strukturze spadkowej (wskazuje, że ostatnie zejście jest korektą). Zbicie poziomu 42.000 będzie oznaczało zejście na poziom 36.000 i dalej na 30.000. Trudno wskazać, na który z nich, gdyż nie można wskazać końca impulsu. Od góry dwa opory: 48.000 oraz 50.000. Bardziej prawdopodobny jest ruch na 50.000. Wybicie powyżej zmieni trend na wzrostowy z targetem na 60.000. Podsumowując: aktualnie równowaga w przedziale 42.000 – 50.000. Trend spadkowy lub boczny, który może potrwać jeszcze nawet 12-18 miesięcy. Zmiana opinii dopiero powyżej 50.000, kiedy wejdzie długoterminowy sygnał kupna.

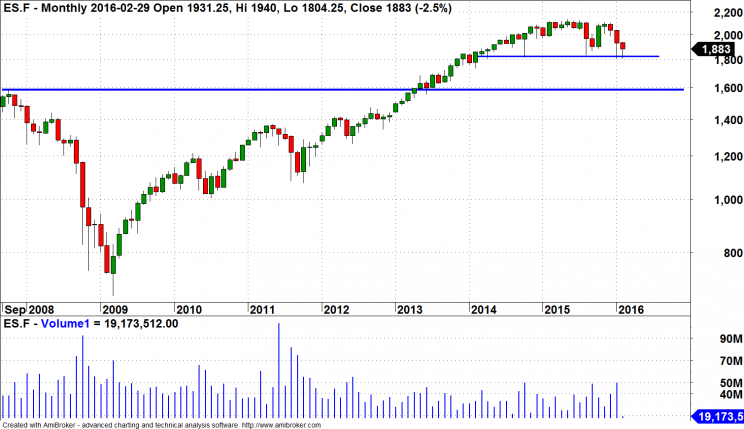

S&P500 znalazł się w ważnym punkcie: albo powrót do trendu albo spadek na 1600 pkt.

Wykres 2. Indeks #SP500, lata 2008 - 2016, interwał miesięczny.

Podobnie jak WIG, najważniejszy indeks amerykański jest w bardzo ważnym punkcie. Równowaga fal a i c wskazująca, że do 1800 S&P500 jest w korekcie ruchu wzrostowego, a nie w impulsie. Spadek poniżej 1800 da impuls do 1600.

Aktualnie oczekiwany ruch korekcyjny do 1970. Odpowiada to wartości 50.000 na WIG. Dopóki S&P500 nie wybije 1970, to znajduje się w trendzie bocznym. Wybicie 1970 powinno dać ruch na 2200. Aktualnie brak wskazań do zajmowania bezpiecznej pozycji długiej. Każde kupno jest ryzykowaniem, że próbuje się trafić dołek. Jeśli się uda, to będzie nagroda. Nie jest to jednak postępowanie profesjonalne. Przewidywany sygnał kupna powinien się pojawić dopiero na początku marca.

KGHM - sygnał kupna z zastrzeżeniem

Wykres 3. #KGHM, lata 2015 - 2016, interwał dzienny.

Jeżeli wykresy długoterminowe są spadkowe, to każde kupno na wykresach dziennych, które są wzrostowe jest działaniem męczącym, bo może się okazać, że we wtorek jest sygnał kupna, a już w piątek wyrzuca SL. Jeśli ktoś się na to godzi, to na KGHM jest sygnał kupna ze SL na poziomie 57 zł i targetem minimalnym 72 zł. Zapłaci lub nie, powody zostały wyjaśnione powyżej przy analizie indeksów. Spadek poniżej 57 zł nie musi świadczyć o nowym impulsie spadkowym, a jedynie o wejściu w męczący trend boczny, ale w takim razie, po co posiadać pozycję. Jak ma rosnąć, to tylko na zasadzie „ani kroku w tył”.