Rusza IPO Grupy Żabka. Akcje zadebiutują na giełdzie w połowie października

Luksemburski regulator zatwierdził prospekt emisyjny sieci popularnych sklepów spożywczych. Inwestorów czekają intensywne dwa tygodnie, bo rusza IPO najbardziej wyczekiwanej spółki na GPW od kilku lat.

Przedział cenowy w ofercie publicznej ustalono na 20-21,5 zł za akcję. Oferta Żabki obejmie do 300 mln walorów, tym samym jej maksymalna wartość opiewa na około 6,5 mld zł (1,7 mld dolarów), a wycena całej firmy może sięgnąć 21,5 mld zł. Zgodnie z szacunkami, pierwszy dzień notowań nastąpi około 17 października.

Żabka wraca do planów IPO. Może to być pierwsza istotna oferta publiczna od lat na GPW

Szczegóły harmonogramu

Od 1 do 9 października trwać będzie budowa księgi popytu wśród inwestorów instytucjonalnych. Z kolei zapisy dla inwestorów detalicznych zostaną uruchomione 2 października i także potrwają do 9 października. 10 października nastąpi publikacja ceny i liczby zaoferowanych akcji, a do 14 października akceptowane będą oferty inwestorów instytucjonalnych. Walory zostaną przydzielone 14 października, a debiut zaplanowano na 17 października.

Przypomnijmy, że w IPO udział biorą jedynie akcje już posiadane przez dotychczasowych inwestorów. Oznacza to, że z tytułu giełdowego debiutu środki popłyną do akcjonariuszy, a nie kasy spółki. Warto też podkreślić, że umowy lock-up głównych akcjonariuszy będą obowiązywać przez 180 dni. Tym samym możemy mieć do czynienia z sytuacją podobną do Allegro, gdzie główny akcjonariusz regularnie sprzedaje akcje w ramach tzw. przyspieszonej budowy księgi popytu (ABB).

Harmonogram oferty publicznej Grupy Żabka

Filary rozwoju

W tym momencie najważniejszym aktywem grupy jest licząca ponad 10,5 tys. sieć sklepów pod szyldem Żabka. Oprócz tego spółka oferuje też m.in. usługi dostawcy kateringu dietetycznego Maczfit, porównywarkę usług cateringu dietetycznego Dietly, usługi q-commerce i e-commerce Delio i Żabka Jush! oraz sieć bezobsługowych sklepów autonomicznych Żabka Nano.

„Wypracowywane od lat bardzo dobre wyniki grupy Żabka, w tym konsekwentny i rentowny wzrost, świadczą o wysokiej skuteczności kadry zarządzającej, trafności realizowanego od lat modelu operacyjnego oraz obranej strategii współpracy z franczyzobiorcami. Dodatkowo, potwierdzają one atrakcyjność tworzonego ekosystemu convenience dla coraz bardziej zabieganych konsumentów. Jesteśmy dumni z naszej współpracy z grupą w ostatnich latach oraz z inwestycji, która pozwoliła wykorzystać dostrzeżoną przez nas szansę rynkową. Chcemy pozostać akcjonariuszem spółki i nadal zapewniać jej nasze wsparcie. Planowane IPO postrzegamy jako kolejny naturalny krok kierownictwa Żabki w realizacji ambitnej strategii rozwoju” skomentował Krzysztof Krawczyk, przewodniczący rady dyrektorów grupy Żabka i partner w CVC Capital Partners.

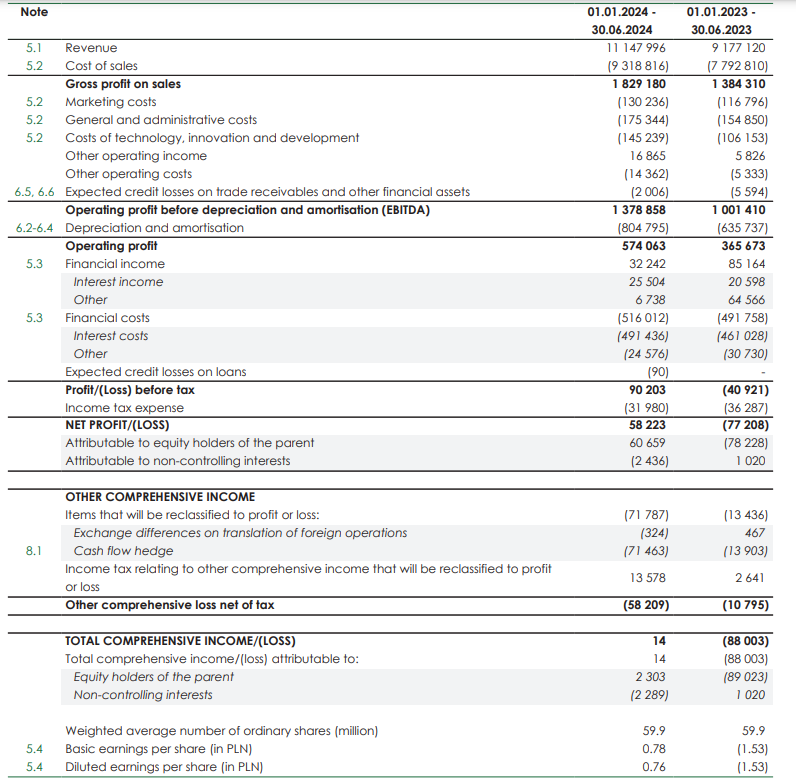

W ubiegłym roku przychody wzrosły w porównaniu do 2022 r. o 24% do 19,8 mld zł, a skorygowana EBITDA skoczyła w górę o 17% do 2,8 mld zł. Z kolei w I półroczu Żabka wypracowała 11,2 mld zł przychodów, o 21,5% więcej niż w analogicznym okresie poprzedniego roku. Skorygowana EBITDA podskoczyła o 33,5% do 1,4 mld zł.

Wyniki grupy Żabka w I półroczu 2024 r.

Źródło: Spółka

Cena maksymalna w ofercie publicznej Grupy Żabka wynosi 21,5 zł

Optymistyczne prognozy

Zakończony niedawno trzeci kwartał Żabka podsumowuje pozytywnie. Kluczowy wskaźnik LFL, czyli wzrostu sprzedaży porównywalnej, powinien poprawić się o około 7-9%. W całym 2024 r. zaś LFL ma podskoczyć o 7,5-9%. W średnioterminowej perspektywie skorygowana marża EBITDA będzie poprawiać się o około 12-13%.

Jak czytamy w prospekcie, Żabka zamierza przede wszystkim skupić się na otwieraniu nowych lokali w Polsce i Rumunii. Zgodnie z szacunkami, w 2024 r. przybędzie około 1,1 tys. sklepów, a w następnych latach do 2028 r. będzie to około 1 tys. lokalizacji. Zapowiedziano również inicjatywy jak m.in. poszerzenie oferty dań gotowych czy wykorzystanie AI, aby dostosować ofertę do potrzeb klientów. Podtrzymane mają być też wydatki marketingowe.

Historyczna dynamika sprzedaży LFL grupy Żabka

Źródło: Spółka

Cena maksymalna w ofercie publicznej Grupy Żabka wynosi 21,5 zł (opis2)

Finanse w ryzach

Nie da się ukryć, że w przyszłości coraz większą rolę odgrywać będą cyfrowe rozwiązania promowane przez Żabkę. „W przypadku oferty opartej o rozwiązania cyfrowe, grupa Żabka planuje do 2028 r. pięciokrotnie zwiększyć sprzedaż do klientów końcowych w stosunku do poziomu z 2023 r. oraz osiągnąć dodatni skorygowany wynik EBITDA z tej działalności w 2024 r.” zauważono w prospekcie.

Jak już wspomnieliśmy, w średnim terminie skorygowana marża EBITDA ma poprawiać się w tempie 12-13%. Najbliższe kwartały mają jednak pokazać lepszą dynamikę ze względu na normalizację kosztów, np. energii.

„Z kolei w średnim terminie Grupa Żabka spodziewa się poprawy marży skorygowanego zysku netto do poziomu ok. 4,5%, dzięki obniżeniu stóp oprocentowania zadłużenia i poprawie efektywności podatkowej. Celem spółki w perspektywie średnioterminowej jest osiągnięcie wskaźnika zadłużenia netto (z wyłączeniem zobowiązań z tytułu leasingu) do skorygowanego wyniku EBITDA (po uwzględnieniu kosztów najmu) na poziomie poniżej 1x” podsumowano.

Oprócz tego rada dyrektorów wskazała, że w średnim terminie nie należy spodziewać się rekomendacji wypłaty dywidendy, a raczej reinwestowania zysków.

Grupa Żabka w polityce dywidendowej nie zakłada wypłaty dywidendy w średnim terminie