Dlaczego zainwestujemy w akcje Bogdanki - 8 powodów

Kryzys to najlepszy moment na kupno dobrej fundamentalnie spółki po niskiej cenie. Aby ten plan się jednak powiódł muszą zostać spełnione dwa podstawowe kryteria. Po pierwsze należy kupować akcje w zaawansowanej fazie kryzysu, a po drugie znaleźć dobrą fundamentalnie spółkę z branży ogarniętej kryzysem. W branży wydobywczej i energetycznej trwa największy kryzys od lat. Nie może więc dziwić, że w takiej sytuacji naszą uwagę przykuwają akcje Bogdanki, która jest prawdopodobnie najlepszą spółką wydobywającą węgiel w Polsce, jeśli nie na świecie.

Kurs akcji Bogdanki #LWB wykazuje się siłą

Pomimo ostatniej mocnej wyprzedaży na akcjach Bogdanki, notowania spółki, w szerszej perspektywie, wykazują się podwyższoną siłą relatywną w stosunku do notowanej na GPW Jastrzębskiej Spółki Węglowej. Oczywiście nie ma w tym nic dziwnego. Bogdanka jest spółką prywatną, działającą na zasadach rynkowych, a JSW jest spółką Skarbu Państwa, która nie do końca wiadomo na jakich zasadach właściwie działa.

Wykres 1: Notowania Dow Jones US Coal (kolor niebieski), Bogdanka (kolor pomarańczowy), lata 2009 - 2015.

Prawdziwą ciekawostkę stanowi jednak zestawienie notowań Bogdanki z indeksem Dow Jones US Coal, czyli amerykańskich spółek wydobywających węgiel (Wykres 1). W stosunku do poziomu z debiutu, w pierwszej połowie 2009 roku, kurs Bogdanki jest około 30% niżej. W tym samym czasie DJUSCL jest ponad 80% niżej. Przy czym obecna cena USDPLN jest porównywalna do tej z 2009 roku. To pokazuje, że mimo solidnej przeceny i tak Bogdanka emanuje siłą na tle innych spółek branżowych, co świadczy o tym, że to dobra branżowa spółka pod względem fundamentalnym. Jeżeli ona nie przetrwa kryzysu, to mało kto ma na to szansę.

Bogdanka to spółka rentowna od lat

Oczywiście powodem siły relatywnej spółki jest nic innego jak fundamenty.

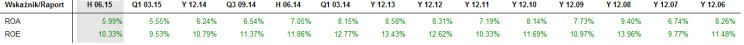

Tabela 1: Wzkaźniki ROA i ROE Bogdanki, lata 2006 - 2015.

Spółka od 2006 nigdy nie skończyła roku na minusie i konsekwentnie, niezależnie od koniunktury, generuje zyski (Tabel 1). To oczywiście musi budzić szacunek. Dla porównania JSW notuje ujemne ROA od końca 2013 roku. W tym samym okresie Bogdanka, pomimo skrajnie niesprzyjających warunków, pozostaje cały czas na plusie. Ponadto, spółka może pochwalić się mniejszym zadłużeniem.

Spółka jest bardzo nisko wyceniana

Mim, że spółka już w 2009 roku udowodniła, że potrafi działać w niesprzyjających warunkach rynkowych jak teraz, inwestorzy i tak martwią się o jej przyszłość.

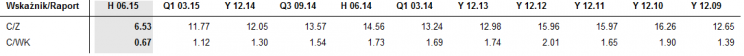

Tabela 2: Wzkaźniki C/Z i C/WK Bogdanki, lata 2009 - 2015.

Obecne, wskaźniki wyceny rynkowej C/Z 6,5 i C/WK 0,67 są najniższe w historii. W przeszłości średnia wartość C/Z oscylowała wokół 13 – 14, co oznacza, że inwestorzy oczekują spadku zysków Bogdanki o co najmniej 50%. To solidne dyskonto, bo przykładowo w kryzysowym 2009 roku spółka odnotowała 190 mln zysku, co daje w porównaniu do zysku za ostatnie 12 miesięcy w wysokości 250 mln zł zaledwie 24% mniej. To pokazuje, że inwestorzy już teraz zakładają solidne dyskonto i są bardzo ostrożni. To daje nadzieję, że mogą przeszacowywać ryzyko.

Bogdanka już wprowadziła pierwszy plan oszczędnościowy

Warto zaznaczyć, że spółka pomimo wciąż dodatniego wyniku nie "siedzi z założonymi rękami". Wprowadzony został program oszczędnościowy. Spółka poinformowała, że w 1 półroczu 2015 przeprowadziła następujące działania restrukturyzacyjne:

- Zredukowała prace przygotowawcze do 10,2 km wyrobisk w 1H2015 wobec 16,4 km w 1H2014, w oparciu o plan produkcyjny na poziomie ok. 8,5 mln ton. Jednocześnie zachowany został potencjał produkcyjny na kolejne lata.

- Uzyskała spadek zatrudnienia o 210 osób do 30 czerwca 2015 r. i 300 na koniec lipca 2015 (4630 pracowników w stosunku do 4930 na początku roku).

- Przeprowadziła dalsze ograniczenia w planie inwestycyjnym na 2015 r., do poziomu 361 mln zł tj. o 80 mln zł mniej w stosunku do założeń z czerwca br. i 200 mln zł mniej w stosunku do planu pierwotnego.

Krótko mówiąc, Bogdanka zmniejsza produkcję i ogranicza koszty. Działa inaczej niż konkurencja która zwiększa produkcję, aby sprzedawać węgiel jeszcze taniej i generować większe straty. Bogdanka już deklaruje, że w razie potrzeby jest gotowa wprowadzić kolejny etap restrukturyzacji i optymalizacji kosztów.

Bogdanka wypłaca dywidendy od lat

15 września 2015 będzie ostatnią sesją, na której akcje Bogdanki będą notowane z prawem do dywidendy 3,5 zł na akcję. Przy obecnym kursie daje to ponad 7% stopę dywidendy. To największa wartość w historii spółki. Oczywiście nie wiadomo czy w przyszłym roku spółka również podzieli się zyskiem z akcjonariuszami, ale wiadomo, że robi to regularnie od 2010 roku. Jeżeli ceny surowców do końca roku odreagują, to najprawdopodobniej w 2016 roku dywidenda znowu zostanie wypłacona.

Interesujący długoterminowy układ na wykresie Bogdanki

Kurs akcji Bogdanki w ostatnim czasie zszedł poniżej historycznych minimów z debiutu w 2009 roku.

Wykres 2: Notowania Bogdanki, lata 2009 - 2015.

Dynamika odreagowania jaka się pojawiła na wykresie sugeruje, że mamy do czynienia z pułapką na niedźwiedzie. Kto tak chętnie kupował akcje Bogdanki możemy się jedynie domyślać. Pewne jest jednak to, że nie robili tego drobni inwestorzy. Ponadto łatwo się zorientować po akcjonariacie spółki, że „ktoś” może być zainteresowany nawet jej przejęciem. Szukając analogii, obecna sytuacja bardzo przypomina notowania TVN z 2012 roku. Tam też miał miejsce kryzys branżowy i kurs spółki został złapany w pułapkę poniżej historycznych minimów. Jak to się ostatecznie skończyło, wszyscy dzisiaj wiemy.

Kurs akcji Bogdanki praktycznie zanegował wypowiedzenie umowy przez spółkę Enea

Notowaniami Bogdanki w sierpniu 2015 wstrząsnęła informacja o wypowiedzeniu przez spółkę Enea kontraktu na dostawy węgla.

Wykres 3: Notowania Bogdanki, rok 2015.

Kto dokładnie „wczytał się” w komunikat wie, że kontrakt mimo wypowiedzenia obowiązuje do stycznia 2018 r. Przez ten czas spółka ma zagwarantowane dostawy, a w między czasie toczyć się będą rozmowy o jego wznowieniu. Do 2016 roku ceny energii na światowych rynkach mogą się zmienić tak bardzo, że Enea powróci do współpracy z Bogdanką. Kurs akcji wydaje się to rozumieć, gdyż notowania praktycznie domknęły lukę bessy wywołaną tą informacją (Wykres 3). Ponadto kurs zbliżył się do średniej SMA50 (kolor zielony), która to w ostatnich miesiącach prowadziła trend spadkowy.

Atom i źródła odnawialne jeszcze długo nie zastąpią węgla, ropy i gazu

Na koniec warto dodać jeszcze jedną kwestię. Ropa naftowa, gaz ziemny czy w przypadku Polski węgiel jeszcze przez co najmniej 30 – 40 lat nie wyjdą z użycia. W tym momencie na świecie zaledwie 5% wytwarzanej energii to energia nuklearna, a zaledwie 8% pochodzi ze źródeł odnawialnych. Ropa, gaz i węgiel to wciąż najtańsze źródła energii, które odpowiadają w sumie za aż 87% światowej podaży. Przy obecnych niskich cenach paliw kopalnianych pęd ku modernizacji elektrowni ulegnie zdecydowanemu zmniejszeniu. Tym samym takie spółki jak Bogdanka będą dalej miały odbiorców na swój towar jeszcze przez długie lata.

Rozum mówi kupuj, a emocje czekać

Jeżeli dokładnie przeanalizujemy dane fundamentalne i techniczne, to wszystko wskazuje na to, że akcje Bogdanki mogą być interesującą okazją inwestycyjną, zwłaszcza dla inwestorów długoterminowych. Kupujemy bowiem dobrą fundamentalnie spółkę z perspektywą na odreagowanie i stabilny strumień dywidend w przyszłości. Zawsze jednak w inwestowaniu pojawiają się wątpliwości. W tym przypadku największą jest to jak długo jeszcze utrzymają się niskie ceny energii. Jeżeli jesteśmy w okolicy dołka, to wszystkie powyższe założenia szybko przełożą się na mocne odreagowanie. Jeżeli jednak nie i czeka nas jeszcze dłuższy okres niskich cen, to aktualna wycena spółki może okazać się prawidłowa. Czas pokaże jak będzie. My jednak będziemy polować na akcje Bogdanki.