Kruk rozpoczął kolejną emisję obligacji. Oprocentowanie w pierwszym okresie może wynieść prawie 9 proc.

Spółka z branży zarządzania wierzytelnościami prowadzi kolejną emisję obligacji. Oferta warta 100 mln zł oprocentowana będzie na podstawie wskaźnika WIBOR 3M powiększonego o 3 proc. marży.

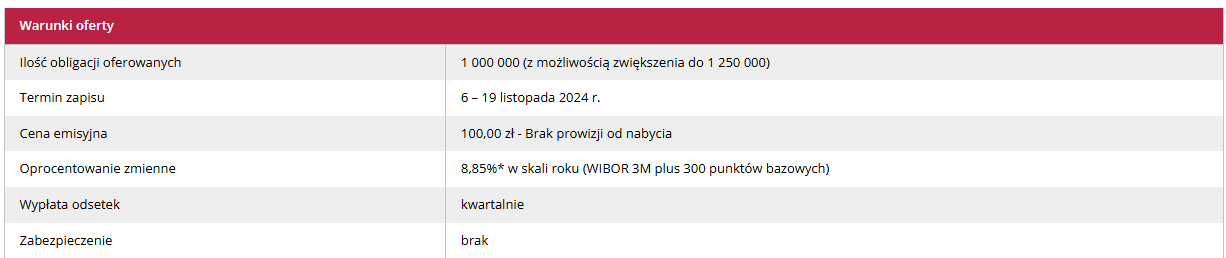

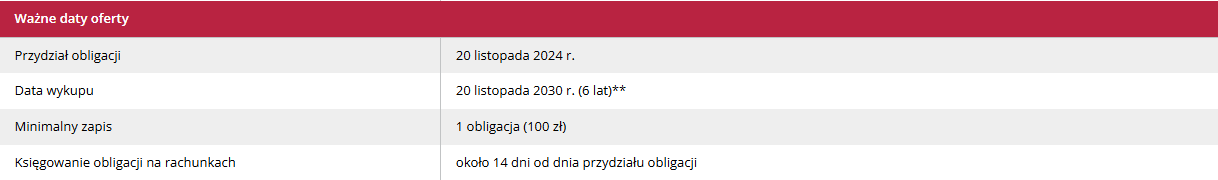

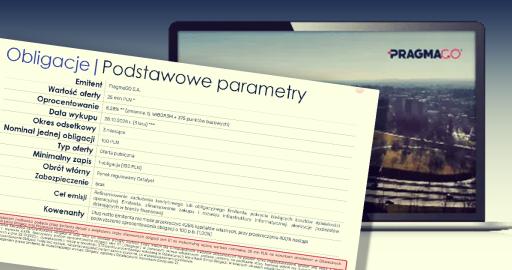

Kruk rozpoczął emisję obligacji. Wartość serii AP2 sięga 100 mln zł, w przypadku dużego zainteresowania może wzrosnąć do 125 mln zł. Papiery będą oprocentowane zmiennie na podstawie trzymiesięcznego wskaźnika WIBOR powiększonego o 3 proc. marży. Zapisy można składać do 19 listopada 2024 r.

Nowa oferta Kruka

Kruk, aktywny uczestnik rynku obligacji korporacyjnych rozpoczął kolejną emisję. Niezabezpieczona oferta serii AP2 warta jest 100 mln zł, jednak Kruk zastrzega sobie możliwość zwiększenia liczby dostępnych obligacji o łącznej wartości nominalnej 125 mln zł. Oprocentowanie liczone będzie na podstawie wskaźnika WIBOR 3M powiększonego o 3 proc. marży. Pozwala to przypuszczać, że w pierwszym okresie odsetkowym wyniesie 8,85 proc.

Emisja, którą przeprowadziliśmy miesiąc temu cieszyła się nadspodziewanie dużym zainteresowaniem, stąd tym razem – w zależności oczywiście od naszych potrzeb, dopuszczamy możliwość zwiększenia łącznej wartości nominalnej oferowanych obligacji ze 100 mln zł do maksymalnie 125 mln zł. Zapisy na 6-letnie obligacje serii AP2 będą trwały od 6 do 19 listopada

– komentuje Piotr Krupa, CEO KRUK S.A.

Zapisy odbywać się będą do 19 listopada 2024 r. Minimalny zapis to jedna obligacja. Deklaracje można składać za pośrednictwem konsorcjum dystrybucyjnego, w skład którego wchodzą: Dom Maklerski BDM S.A., Powszechna Kasa Oszczędności Bank Polski S.A. – Biuro Maklerskie, Michael / Ström Dom Maklerski S.A., Noble Securities S.A., Ipopema Securities S.A., Bank Polska Kasa Opieki S.A. - Biuro Maklerskie Pekao, Dom Inwestycyjny Xelion sp. z o.o. oraz Dom Maklerski Banku Ochrony Środowiska S.A.

Przydział obligacji został przewidziany na 20 listopada, z kolei data wykupu na 20 listopada 2030 r.

Emitent będzie ubiegał się o wprowadzenie papierów na rynek regulowany Catalyst.

Oferta prowadzona jest w oparciu o XI Program Emisji Obligacji, który jest ważny do września 2025 r., a jego łączna wartość nominalna wynosi 900 mln zł. Ostateczne warunki emisji dostępne są tutaj.

Źródło grafik: bdm Dom Maklerski

Najlepsze listopadowe lokaty. Wciąż są oferty na 7 proc., należy jednak spełnić wiele warunków