W ETF-ach notowanych na GPW ulokowane jest ponad 0,5 mld zł – mówi Robert Sochacki, członek zarządu BETA Securities

„Warszawska giełda wciąż jest na początku drogi rozwoju funduszy ETF. To, co jest pozytywne, to rosnąca świadomość inwestorów czym są ETF-y, jakie są ich zalety w porównaniu z tradycyjnymi funduszami czy z samymi akcjami” – mówi Strefie Inwestorów Robert Sochacki z BETA Securities.

Piotr Rosik (Strefa Inwestorów): Panie Robercie, czy jest Pan zadowolony z tego, jak rozwija się rynek ETF-ów w Polsce? Rośnie w tempie zgodnym z założeniami BETA Securities?

Robert Sochacki (BETA Securities): Szczerze mówiąc: szału nie ma… Z jednej strony kwoty lokowane w ETF-y rosną, ale głównie w te zagraniczne, notowane na zagranicznych giełdach. Chodzi tu zarówno o inwestorów indywidualnych, jak i dla instytucjonalnych. Polskie instytucje ulokowały już blisko 7 mld zł w różnego rodzaju ETF-y zagraniczne. Jednak inwestycje w ETF-y notowane na GPW wciąż należą do rzadkości.

A ile zainwestowali w ETF-y inwestorzy indywidualni?

Około 3 mld zł. Jednak w ETF-ach notowanych na GPW ulokowane jest nieco ponad 0,5 mld zł. Więc z jednej strony jest dobrze – bo inwestorzy doceniają ETF-y - z drugiej jednak warszawska giełda wciąż jest na początku drogi rozwoju funduszy ETF. To, co jest pozytywne, to rosnąca świadomość inwestorów czym są ETF-y, jakie są ich zalety w porównaniu z tradycyjnymi funduszami czy z samymi akcjami. Myślę, że z czasem będziemy na podobnym poziomie popularności funduszy ETF, co reszta Europy.

Od czego zależy rozwój tego rynku w Polsce? Jakie są przeszkody, by mógł rozwijać się jeszcze lepiej? Jak można promować ETF-y wśród Polaków?

Na to pytanie nie ma jednej odpowiedzi. Każdy poda inne powody lub przynajmniej inaczej rozłoży akcenty. Moim zdaniem, po pierwsze trzeba promować długoterminowe oszczędzanie, w szczególności poprzez inwestycje na giełdzie. Po drugie, należałoby ściślej powiązać interes inwestora z interesem jego doradcy w obszarze inwestycji – czyli nie udawać, że doradztwo inwestycyjne nie kosztuje.

Istotny jest również model dystrybucji – duzi dystrybutorzy właściwie koncentrują się na własnych produktach, co z jednej strony być może poprawia poczucie bezpieczeństwa, z drugiej jednak powoduje zubożenie oferty. Są kraje, gdzie dystrybutorzy - głównie duże banki - nie mogą mieć w grupie kapitałowej firm zarządzających funduszami. Tam akurat ETF-y są bardzo popularne, ale czy to jest kluczowy czynnik sukcesu, trudno powiedzieć.

Propagowanie wiedzy na temat ETF-ów - ich zalet i sposobu działania - jest również bardzo istotne. Na razie nie ma zbyt wielu podmiotów na polskim rynku, którym zależy na rozwoju i sukcesie funduszy ETF, dlatego przydał by się nam jeszcze jakiś konkurent, żeby wsparł nas w działaniach informacyjnych i edukacyjnych. Obecnie około 4% ludzi w Polsce wie, co to są fundusze ETF. Żeby te produkty odniosły sukces, musi to być kilkadziesiąt procent.

Zobacz także: Indeks WIG.GAMES miał rosnąć, a zalicza roczne minima. Fundusze z ekspozycją na branżę gier radzą sobie słabo na całym świecie

Jakie są wady, a jakie zalety ETF-ów, na tle funduszy oferowanych przez TFI?

ETF-y to fundusze, które możemy kupować i sprzedawać na giełdzie, tak samo jak akcje. Mają więc wszystkie zalety tradycyjnych funduszy – dywersyfikację dostępną poprzez jedną transakcję, efektywność podatkową, profesjonalne zarządzanie – oraz wszystkie zalety instrumentów giełdowych – łatwo obserwowalną, dla każdego inwestora dostępną, cenę, możliwość rozliczeń podatkowych wspólnie z pozostałymi produktami giełdowymi, wysoką płynność, dostępną w ciągu całej sesji giełdowej, proste i szybkie rozliczenie.

Ponadto, z uwagi na pasywną politykę tych funduszy, charakteryzują się one niskimi kosztami w porównaniu z tradycyjnymi funduszami, niższymi kosztami transakcyjnymi z uwagi na obrót giełdowy, przejrzystością składu portfela - ponieważ zazwyczaj naśladują zachowanie uznanych indeksów giełdowych.

Co najważniejsze: statystycznie osiągają wyniki lepsze, niż zdecydowana większość tradycyjnych funduszy. Ogromna popularność tych instrumentów na głównych rynkach świata wskazuje, że inwestorzy bardzo sobie cenią te zalety.

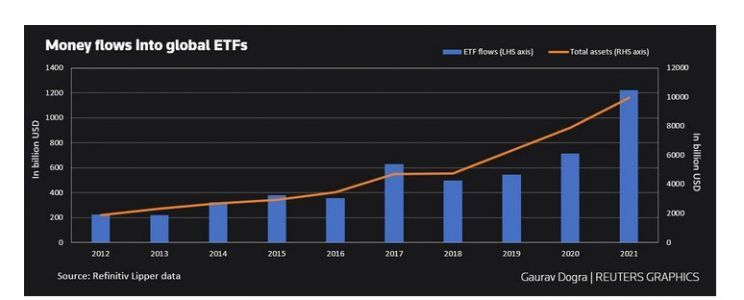

Czy sądzi Pan, że w dalekiej przyszłości ETF-y wygrają walkę z funduszami aktywnie zarządzanymi? A może oba rodzaje funduszy mogą istnieć obok siebie i dzielić się tortem? Przypomnę, że rok 2021 był bardzo udany dla ETF-ów. Wedle danych Refinitiv Lipper, takie fundusze odnotowały napływ w wysokości 1,22 bln USD, czyli o 71% wyższy, niż w 2020 roku. Ich aktywa urosły do blisko 10 bln USD, ale do funduszy aktywnie zarządzanych jeszcze sporo im brakuje, bo tamte mają 43,8 bln USD aktywów.

Na wszystkich rynkach, na których fundusze ETF odniosły sukces, jest też bardzo silny segment funduszy aktywnie zarządzanych. W Stanach Zjednoczonych czy w Izraelu ETF-y odwzorowujące rynek akcji pobiły pod względem aktywów fundusze aktywnie zarządzane, ale jedne i drugie rozwijają się i znajdują zwolenników. Oczywiście, jest tam wysoka wartość aktywów kapitałowych w przeliczeniu na mieszkańca. U nas jeszcze musimy do tego dojść…

Celem nie jest wyparcie funduszy tradycyjnych, ale danie inwestorom wyboru, danie im możliwości decydowania w co chcą inwestować. Nigdzie na świecie nie można wskazać, że ETF-y zdominowały rynek, ale można wskazać rynki, na których ich rozwój jest niedostateczny. I takim rynkiem jest z pewnością Polska. Wydaje się, że mamy zbyt duży rynek kapitałowy, żeby rozwój funduszy ETF był na tak niskim poziomie.

Globalny rynek ETF: aktywa (mld USD, skala prawa) i napływy (mld USD, skala lewa)

Źródło: Reuters

Czemu polski inwestor ma wybierać polski ETF, skoro ma też dostęp do wielu notowanych na zagranicznych giełdach?

Wszędzie na świecie występuje zjawisko „home bias”. Zdecydowana większość inwestorów inwestuje na lokalnym rynku, w produkty lokalnych dostawców, akcje krajowych spółek, obligacje ich rządu. Nie będziemy i nie różnimy się od innych pod tym względem. Oczywiście, im mniejszy lokalny rynek kapitałowy, tym komponent zagraniczny może być większy, ale wydaje się, że - biorąc pod uwagę wielkość naszego rynku - jest miejsce na lokowanie istotnych oszczędności na rynku polskim. Dlatego też tworzymy ETF-y na polskie indeksy, a jeśli trafi się indeks zagraniczny, to zabezpieczamy kurs walutowy, żeby inwestor nie dodawał komponentu ryzyka walutowego do inwestycji giełdowej.

Nasze produkty są tworzone z myślą o polskich inwestorach. Nie zrobimy ETF-a na S&P500 w USD, bo takich jest bardzo dużo i mają ogromne aktywa i bardzo niskie koszty. Nic ciekawego nie dodamy do nich, z punktu widzenia polskich inwestorów.

Ponadto, każdy ETF, który wprowadziliśmy na giełdę, jest jedyny na świecie. Nigdzie poza GPW nie ma ETF-ów na WIG20, mWIG40, sWIG80, TBSP czy też ETF-ów na Nasdaq-100 i S&P500 z zabezpieczeniem kursu walutowego USD/PLN. Można więc powiedzieć, że konkurencji nie mamy praktycznie żadnej.

Który produkt z waszej oferty było wam najtrudniej stworzyć i uruchomić i dlaczego?

Z pewnością był to Beta ETF WIG20TR. Najdłużej trwały prace nad nim i były najtrudniejsze. Był to pierwszy fundusz tego typu i nic nie było oczywiste odnośnie szczegółów jego funkcjonowania. Zarówno z naszego punktu widzenia, jak i regulatora, musieliśmy być pewni, że wszystko będzie działać zgodnie z biznesowymi wymogami dla ETF-ów, jak i z punktu widzenia bezpieczeństwa inwestorów i innych uczestników rynku. W kolejnych produktach pojawiały się oczywiście drobne elementy specyficzne, jak choćby rynek obrotu dla TBSP czy płynność dla mWIG40 czy sWIG80, jednak z punktu widzenia głównych zasad funkcjonowania produktu wszystko było już opracowane.

Jakie są koszty uruchomienia funduszu ETF na polskim rynku, ile to trwa od startu do pierwszego dnia notowań?

Dwa elementy są istotne, jeśli chodzi o koszty: uruchomienie funduszu i jego funkcjonowanie. Koszty uruchomienia pojedynczego funduszu można pewnie różnie liczyć i mogą być różne dla różnych podmiotów. Obecnie są one dużo niższe, niż były dla pierwszych funduszy, ale jest to niskie kilkaset tysięcy złotych.

Co do rocznych kosztów funkcjonowania ETF-ów w polskiej strukturze prawnej, spora część kosztów związana jest z zupełnie niepotrzebnym corocznym odnawianiem prospektu emisyjnego. Jest to wymóg, który nie dodaje wartości i niewiele przynosi uczestnikom rynku. Niepotrzebny koszt, który jedynie zwiększa obciążenia związane z prowadzeniem tego biznesu. Mam nadzieję, że to się wkrótce zmieni.

Jak Pan ocenia współpracę z KNF na polu uruchamiania ETF-ów?

W sumie bardzo dobrze. Nie mówię tego, bo tak wypada, czy że czeka nas jeszcze wiele lat współpracy z nadzorem. Mówię to dlatego, że opracowanie właściwych zasad funkcjonowania pierwszego funduszu ETF naprawdę nie było oczywiste. Prawo w tym zakresie jest dalekie od precyzyjnego, wyczerpująco opisującego zasady tworzenia i funkcjonowania tych funduszy. Dlatego też podejście nadzoru było i jest kluczowe.

KNF nie tylko komentował i recenzował nasze propozycje rozwiązań, ale proponował rozwiązania, które w ich ocenie spełniały z jednej strony wymogi nadzorcze, a z drugiej wymogi biznesowe. Dokładnie rozumieli jak musi działać ten produkt, żeby można było powiedzieć, że jest to ETF taki, jak na innych rynkach oraz jak pogodzić to z wymogami polskiego i unijnego prawa. Z naszej strony całość pracy prawnej w tym zakresie wykonała kancelaria SPCG głównie w osobie Pani Ewy Mazurkiewicz, ale postawa KNF na pewno była wsparciem.

Choć z pewnością można powiedzieć, że pierwszy fundusz ETF nie powstał szybko, że pozwolę tu sobie na taki eufemizm. Natomiast ostatnie fundusze – na sWIG80TR oraz TBSP - przeszły proces zatwierdzenia w tempie szybszym, niż oczekiwaliśmy. Tak więc kolejne fundusze lub kolejni emitenci z pewnością będą zadowoleni z postępu, jaki się dokonał.

Z którego ETF-a jesteście najbardziej zadowoleni? Który jest według was rynkowym hitem, na miarę polskiego rynku?

Pewnie różne mogą być miary sukcesu, ale jeśli patrzymy przez pryzmat zebranych aktywów, to Beta ETF mWIG40TR z pewnością jest hitem. Zebrał przez 2 lata funkcjonowania blisko 200 mln zł aktywów, ma zdywersyfikowaną bazę inwestorów i dobre obroty na giełdzie. Wydaje się też, że nie powiedział jeszcze ostatniego słowa i te 200 mln zł to dopiero początek „success story”, którą pisze ETF na mWIG40.

Z pozostałych naszych funduszy bardzo liczymy na Beta ETF TBSP i sWIG80TR. Są to, w mojej ocenie, produkty z ogromnym potencjałem. WIG20TR, mWIG40TR i sWIG80TR to 97% całości indeksu WIG, całej warszawskiej giełdy. Gdy dodamy do tego ETF na TBSP to można tworzyć pełną gamę zróżnicowanych pod względem profilu ryzyka portfeli dla polskich inwestorów. Dlatego ta właśnie grupa funduszy to nasze flagowe produkty.

Jakiego rodzaju ETF-y macie w pipeline? Czy można się spodziewać więcej funduszy sektorowych, opartych np. na indeksach WIG-Games czy WIG-Banki?

Oczywiście, myślimy nad kolejnymi funduszami z ekspozycją na polski rynek, ale z sektorami są pewne problemy związane z koncentracją, popularnością inwestowalnością. Jesteśmy w kontakcie z giełdą, dyskutujemy co da się zrobić, ale konkretnych, wartych wspomnienia planów jeszcze nie ma.

A może Bitcoin ETF lub Cryptos ETF? KNF wyraziłaby zgodę?

Trzeba by spytać kolegów i koleżanki z KNF… Z pewnością jest w Polsce spora grupa inwestorów, którzy mimo małej przejrzystości rynku kryptowalut, różnych czynników ryzyka - i nie chodzi mi o zmienność - decydują się na kupno kryptowalut. Dla takich i im podobnych inwestorów produkt, który pozwala w cywilizowany sposób uzyskać ekspozycję na tego typu instrumenty, byłby doskonałym rozwiązaniem. Jest jednak druga strona medalu, związana z różnego rodzaju miarami ryzyka na rynku krypto – np. maximum drawdown – które uzasadniają pytania o konsekwencje łatwiejszego dostępu do tego rynku dla szerszego grona inwestorów… W mojej ocenie nie jest to „deal breaker” i taki produkt powinien powstać, ale rozumiem osoby, które mają nieco inny pogląd.

Czy obawiacie się konkurencji? Kto jest tak naprawdę waszą największą konkurencją? Czy do Polski mogą wejść na dużą skalę firmy typu Vanguard, a może robo-doradcy tacy jak Betterment, Wealthfront czy SigFig?

Bardzo bym chciał, żeby Vanguard był naszym konkurentem, a już szczególnie, żeby Vanguard uważał nas za swojego konkurenta. Mam nadzieję, że taki czas przyjdzie. Na razie jednak trudno nas uznać za konkurentów dla tej firmy. Cały czas jesteśmy na etapie budowania biznesu, poszerzania bazy inwestorów, propagowania wiedzy na temat zalet inwestowania w tanie, przejrzyste produkty pasywne.

Firmy takie, jak Betterment i Wealthfront, czy z naszego podwórka Finax, są naszymi partnerami w rozwijaniu świadomości inwestowania pasywnego, nie konkurentami. Właściwie każdy, kto namawia do długoterminowego oszczędzania, jest naszym sprzymierzeńcem, bo prędzej czy później inwestorzy zorientują się, że tanie rozwiązania pasywne przynoszą lepsze rezultaty w długim terminie.

Czy może Pan zdradzić, jak wyglądają wyniki finansowe BETA Securities? Jakie są wasze cele biznesowe i finansowe?

Etap na którym jesteśmy to wciąż inwestowanie w rozwój biznesu. Musimy jeszcze włożyć wiele wysiłku, żeby zacząć zarabiać dla akcjonariuszy. Jesteśmy jednak na rynku z intencją długoterminową i z pewnością nie zniechęcimy się drobnymi przeciwnościami. Rośniemy razem z rynkiem ETF-ów w Polsce i prędzej czy później będziemy głównym dostawcą funduszy ETF dla polskich inwestorów.

Jaką ma Pan opinię na temat przyszłości polskiej giełdy? Co trzeba zrobić, żeby przyciągała więcej ciekawych spółek i inwestorów?

Myślę, że ważą się losy polskiego rynku kapitałowego. Albo będziemy istotnym rynkiem dla emitentów i inwestorów, na którym trzeba być, albo staniemy się rynkiem mało istotnym, lokalnym, swego rodzaju wstępnym etapem dla emitentów podążających na główne parkiety europejskie. Zaś z punktu widzenia inwestorów – niewielkim komponentem w portfelu, który zdominowany jest przez aktywa z głównych giełd Europy i świata.

Źle się stało, że nie ma właściwie istotnego, stabilnego segmentu inwestorów, takiego jakim były OFE. Nie ma zdaje się pomysłu na to, w jaki sposób można tę lukę zapełnić. To jest moim zdaniem klucz do sukcesu. 400 tysięcy aktywnych rachunków maklerskich inwestorów indywidualnych nie jest – niestety - w stanie zmienić oblicza rynku, choć życzę tego nam wszystkim.

W co Pan osobiście inwestuje? Co Pan ma w portfelu? Spodziewam się, że spora jego część to ETF-y? Ma Pan w portfelu jakieś spółki z GPW? Zdradzi Pan które i czemu właśnie te?

W portfelu mam kilka ETF-ów z GPW z rodziny Beta Securities z niewielkimi dodatkami. Jestem zwolennikiem strategii core–satelite, która polega na rozdzieleniu portfela na część „core” – stabilizującą wyniki, możliwie szeroko zdywersyfikowaną i nieco mniej zmienną, oraz część „satelite” – skoncentrowaną, bardziej zmienną, z potencjałem na ponadprzeciętny wynik, ale obarczoną znacznie większym ryzykiem. Funkcję core spełnia kilka ETF-ów z GPW, a satelite pojedyncze ekspozycje akcyjne z GPW.

Nie chciałbym nikogo przekonywać do podobnego spojrzenia. Nie ma uniwersalnych strategii, identycznych podejść do ryzyka czy celów oszczędzania. Nie warto sugerować się decyzjami innych ludzi, ponieważ nic właściwie o tych ludziach nie wiemy. Strategia powinna być indywidualna, dostosowana do naszych celów inwestycyjnych, sytuacji majątkowej, charakteru, etapu w życiu, apetytu na ryzyko itp. To co działa u jednej osoby, może być zabójcze dla innej.

A jaka jest Pańska prognoza dla rynku akcji na najbliższe miesiące i kwartały? Akcje wydają się już drogie, szczególnie te amerykańskie… Wystarczy popatrzeć na Wskaźnik Buffetta…

Z przyczyn chyba oczywistych staram się nie przewidywać przyszłości, nie zakładać się z rynkiem. Zostawiam to lepszym ode mnie. Jednak podobno wspomniany Warren Buffet miał kiedyś powiedzieć, że najlepszy czas na zakupy był 10 lat temu, a drugi najlepszy jest teraz.