Nadmiar wiedzy o spółkach nie szkodzi. Fundusze, które pobierają więcej raportów zarabiają więcej – wynika z badania amerykańskich naukowców

Fundusze inwestycyjne typu hedge, które najczęściej pobierają informacje o spółkach z bazy danych amerykańskiego nadzoru finansowego, mają wyniki lepsze od konkurentów – wynika z badania przeprowadzonego przez naukowców z Rice University. Przy tym, do przeszukiwania treści raportów najczęściej wykorzystują... roboty.

Te fundusze hedge, które w danym miesiącu pobierają informacje z bazy danych SEC, czyli amerykańskiego nadzoru finansowego, w kolejnym mają o 1,5 pkt. proc. lepsze stopy zwrotu od konkurentów, którzy tego nie zrobili – wynika z badania naukowców z Rice University. Pod terminem informacje kryją się głównie raporty finansowe spółek.

- Fakt, że pobieranie publicznie dostępnych informacji wpływa pozytywnie na wyniki funduszy jest zaskakujący. Tak się nie powinno dziać, nie powinno być takiej zależności – stwierdzili Alan Crane, Kevin Crotty i Tarik Umar, autorzy badania z Rice University.

Renaissance Technologies i BlackRock pobierają najwięcej raportów o spółkach

Crane, Crotty i Umar uzyskali zgodę na przebadanie – wykorzystując adresy IP komputerów – które fundusze inwestycyjne i kiedy pobierały dane z bazy nadzoru, a dokładniej rzecz biorąc z systemu EDGAR (Electronic Data Gathering, Analysis and Retrieval). Wzięli pod lupę zachowania takich znanych firm z USA, jak Renaissance Technologies czy AQR.

Naukowcy odkryli, że fundusze inwestycyjne, które regularnie pobierają informacje z bazy danych nadzoru, mają w skali roku stopę zwrotu o około 2 pkt. proc. wyższą od konkurentów, którzy tak nie robią.

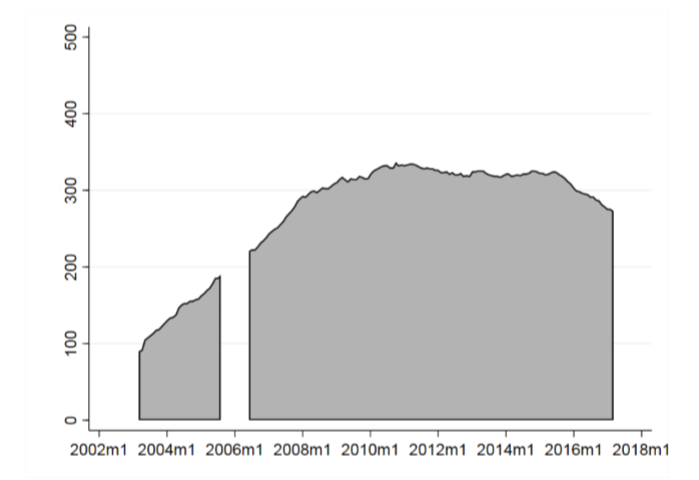

Wykres 1. Liczba funduszy hedge korzystających z bazy EDGAR

Źródło: Crane, Crotty i Umar (2018)

Co ciekawe, mediana liczby pobrań w skali miesiąca dla jednego funduszu wynosi tylko 4, ale średnia aż… 672. To oznacza, że nieduża liczba funduszy pobiera niezwykle dużo raportów.

Zarządzający najczęściej pobierają raporty finansowe (33% pobrań), oraz kluczowe informacje wypuszczane przez spółki (20% pobrań).

W czołówce firm inwestycyjnych, jeśli chodzi o pobrania dokumentów, znalazły się Renaissance Technologies i BlackRock. Te dwie firmy od 2003 roku ściągnęły z system EDGAR w sumie około 3,7 mln raportów.

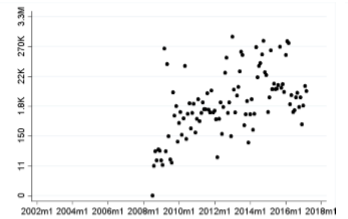

Wykres 2. Liczba pobrań w skali miesiąca z bazy EDGAR – fundusz PanAgora

Źródło: Crane, Crotty i Umar (2018)

Zobacz także: Polski Dom Maklerski startuje z nowym portfelem, w którym wytypował 17 spółek z potencjałem w marcu

Automaty przeszukują raporty spółek

Należy pamiętać o tym, że system EDGAR to nie jedyne źródło, w którym dostępne są raporty ze spółek. Inne to Bloomberg, FactSet czy strony www spółek.

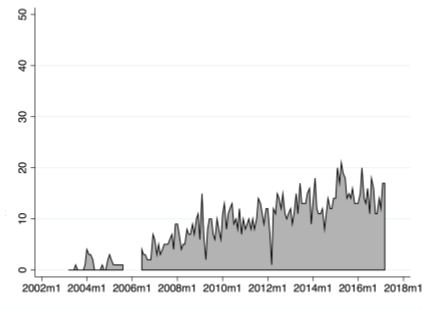

- EDGAR wydaje się jednak źródłem najważniejszym, bo najwygodniejszym z różnych powodów. Poza tym, z tego systemu najprościej korzystać, jeśli używa się automatów i programów typu Python do przeszukiwania treści dokumentów – zwrócili uwagę Crane, Crotty i Umar.

Wykres 3. Liczba funduszy hedge wykorzystujących roboty do przeszukiwania bazy EDGAR

Źródło: Crane, Crotty i Umar (2018)

Poza tym naukowcy z Rice University zwrócili uwagę, że fundusze mogą wykorzystywać efekt synergii, łącząc informacje ze źródeł prywatnych z informacjami ze źródeł publicznych w o wiele lepszy (bardziej efektywny) sposób, niż innego rodzaju inwestorzy.

Wyniki badania naukowców z Rice University pokazują dwie rzeczy. Primo, wiedzy o spółkach nigdy za wiele, nawet tej dostępnej publicznie i bezpłatnie. Secundo, fundusze stosują coraz bardziej wyrafinowane technologie, by wygrywać z rynkiem i z konkurentami. Kto bogatemu zabroni, prawda? To oznacza, że – niestety – asymetria informacyjna na rynku giełdowym będzie w przyszłości rosła, z korzyścią dla „grubych ryb”, które będą wykorzystywać nowoczesne technologie.