4 wykresy, które sugerują, że polski sektor bankowy najlepsze czasy ma już za sobą

Nie trzeba mieć dużego doświadczenia inwestycyjnego, aby zauważyć, że coś niedobrego zaczyna się dziać z polskim sektorem bankowym. Początki problemów rozpoczęły się w momencie, gdy Rosjanie wkroczyli na Krym. To głównie uderzyło w Getin #GTN. Potem, coraz większym problemem zaczęła być deflacja, która przełożyła się na coraz niższych stopy procentowe. Teraz kolejnym ciosem, który może sprowadzić czarne chmury na wyniki całego sektora, jest decyzja Szwajcarskiego Banku Centralnego o uwolnieniu notowań EURCHF.

Nie trzeba mieć dużego doświadczenia inwestycyjnego, aby zauważyć, że coś niedobrego zaczyna się dziać z polskim sektorem bankowym. Początki problemów rozpoczęły się w momencie, gdy Rosjanie wkroczyli na Krym. To głównie uderzyło w Getin #GTN. Potem, coraz większym problemem zaczęła być deflacja, która przełożyła się na coraz niższych stopy procentowe. Teraz kolejnym ciosem, który może sprowadzić czarne chmury na wyniki całego sektora, jest decyzja Szwajcarskiego Banku Centralnego o uwolnieniu notowań EURCHF.

Wykres 1: Indeks WIG (góra), WIG Banki (dół) lata 2014 - 2015

Słabość polskich banków najlepiej obnaża zestawienie indeksów #WIG i #WIGbanki. Licząc od maksimów obydwu indeksów, z września 2014, ten pierwszy stracił do styczniowych minimów 10,2%, a #WIGbanki 15,8%. Przy czym warto pamiętać o tym, że banki mają, ze wszystkich sektorów, największy udział w całym #WIG.

4 ważne wykresy, które mogą stanowić zapowiedź tego, że polskie banki najlepsze czasy mają już za sobą

Wczoraj Narodowy Bank Polski opublikował raport o stabilności systemu finansowego. Wybraliśmy z niego 4 interesujące wykresy, które w dużym stopniu dotyczą sektora bankowego i mogą stanowić zalążek, rozpoczynających się problemów.

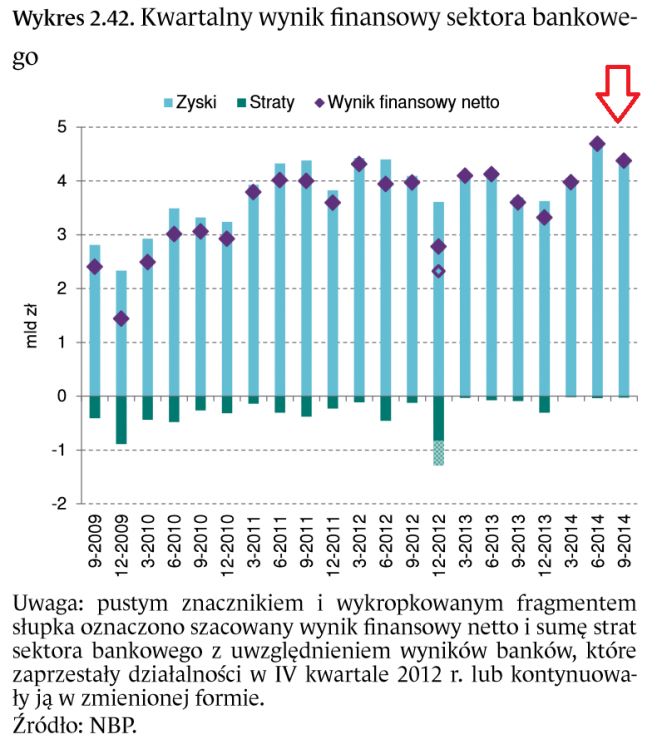

Wykres 1: Rekordowe zyski sektora bankowego

Pierwszym i jednym z ważniejszych sygnałów, które niepokoją jest rozdźwięk pomiędzy notowaniami spółek, a wynikami banków.

Jak wynika z danych NBP, obecne zyski polskiego sektora bankowego są rekordowo wysokie. W trzecim kwartale 2014 roku przyniosły one ponad 4 mld zł zysku. Mimo to, indeks #WIGbanki wciąż pozostaje poniżej swoich szczytów z 2007 roku. Łącząc to z faktem, że mamy o wiele niższe stopy procentowe, niż wtedy, nie należy tego bagatelizować.

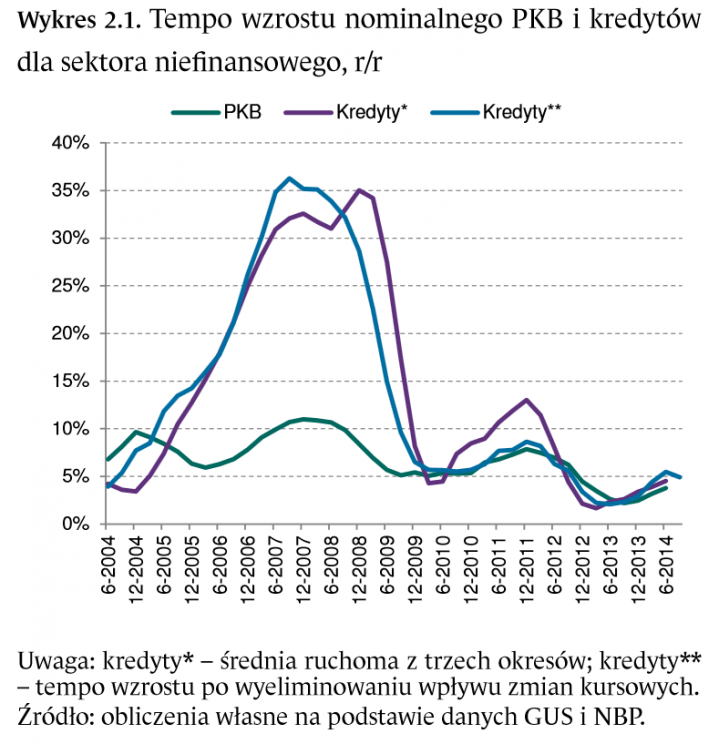

Wykres 2: Akcja kredytowa wpływa na nominalną dynamikę PKB

Banki znalazły się obecnie w sytuacji, przypominającej dylemat więźnia.

Z jednej strony widać, że to od ich akcji kredytowej zależy tempo wzrostu gospodarczego, a z drugiej słabnący wzrost gospodarczy skłania je do ograniczania kredytów. Jest to skutek obaw, że udzielone kredyty nie zostaną spłacone. Jest to również pokłosie mniejszego popytu, ze względu na malejące potrzeby inwestycyjne firm. Warto przy tej okazji wspomnieć, że problem może mieć podłoże globalne. Coraz niższe stopy procentowe mogą sugerować, że na świecie mamy za dużo oszczędności i w związku z tym w przyszłości najzyskowniejszy segment, czyli kredyty, może nie przynosić już takich zysków.

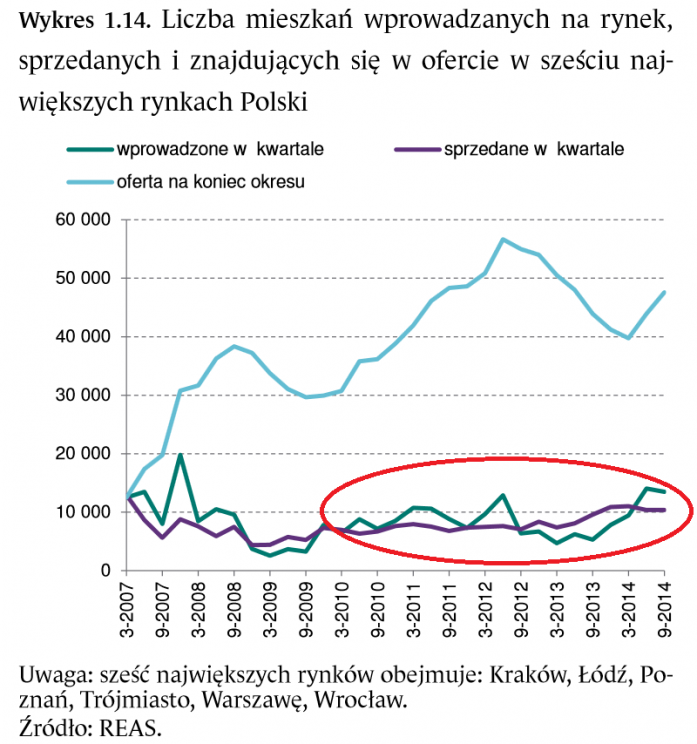

Wykres 3: Duża podaż nowych mieszkań

Coraz dziwniej zachowuje się też rynek mieszkaniowy w głównych polskich miastach.

Krótko mówiąc, podaż mieszkań (około 50 tys.) znacząco przekracza popyt (około 10 tys.), a mimo to deweloperzy decydują się na nowe inwestycje. Przy słabnącej akcji kredytowej, może to z czasem przełożyć się na spadek ich cen, co w konsekwencji może powodować problemy w spłacie dotychczasowych kredytów, gdyż wartość kredytu zacznie przekraczać wartość mieszkania, które jest spłacane (już teraz można to obserwować w przypadku kredytów walutowych). Jeżeli ktoś interesuje się tym tematem, to zachęcamy do lektury całego raportu NBP. Warto zwłaszcza zwrócić uwagę na wykresy pokazujące spadające wyceny Funduszy Inwestujących na rynku nieruchomości (str 26) i rentowności przedsiębiorstw deweloperskich str 25.

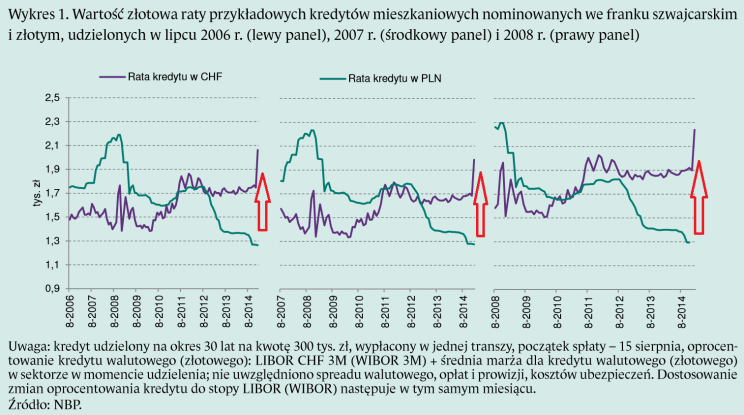

Wykres 4: Silny Frank będzie jednak stanowić problem dla kredytobiorców

Według wyliczeń NBP, a kto ma lepsze dane od nich, słaby PLN będzie stanowić problem dla spłacających kredyty we Franku Szwajcarskim.

Symulacja kredytu o wartości 300 tys. zł wziętego w 2006, 2007 i 2008 roku pokazuje, że w każdym przypadku kredytobiorca w obcej walucie musi spłacać obecnie więcej niż w PLN. Różnice są znaczące, bo wynoszą nawet 50% więcej. To oznacza mniejszy popyt wewnętrzny, problemy dla gospodarki, problemy ze spłatą kredytów i w skrajnym przypadku nawet załamanie cen na rynku nieruchomości. Oczywiście ten ostatni wariant jest mało prawdopodobny, ale warto o nim pamiętać i nie można go całkowicie wykluczać.

Polski sektor bankowy najlepsze czasy ma już za sobą

Dzisiaj może się to wydawać całkowitym "matrixem", ale niewykluczone, że właśnie jesteśmy światkami rekordowych wyników finansowych polskich banków. Jest szereg czynników fundamentalnych, który sugeruje, że w przyszłości już tak dobrze, jak teraz nie będzie. Być może właśnie tym są spowodowane ostatnie roszady w akcjonariatach banków. Główni akcjonariusze albo całkowicie sprzedają, albo ograniczają swoje zaangażowanie w polskich spółkach bankowych. Jeżeli ten trop jest słuszny, to w najbliższym czasie czeka nas dostosowanie wycen sektora bankowego do nowych warunków. Ze spółek wzrostowych zmienią się w spółki wartościowe, a więc o dużo niższych poziomach wskaźników C/Z niż teraz.